US-Wachstumsunternehmen mit hoher Insiderbeteiligung für Dezember 2024

Rezensiert von Simply Wall St

Während der US-Aktienmarkt eine gemischte Performance aufweist und der Dow Jones Industrial Average seit fünf Sitzungen nicht mehr gewonnen hat, achten die Anleger genau auf Anzeichen für ein nachhaltiges Wachstum inmitten schwankender Indizes. In einem solchen Umfeld können Unternehmen mit hohem Insideranteil besonders attraktiv sein, da sie oft das Vertrauen derjenigen signalisieren, die das Unternehmen am besten kennen, die Interessen des Managements mit denen der Aktionäre in Einklang bringen und in unsicheren Zeiten Widerstandsfähigkeit bieten.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.7% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.4% |

| Duolingo (NasdaqGS:DUOL) | 14.6% | 34.7% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.2% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.4% | 66.3% |

| BBB Foods (NYSE:TBBB) | 22.9% | 41% |

| Kreditakzeptanz (NasdaqGS:CACC) | 14.0% | 49% |

| Ultralife (NasdaqGM:ULBI) | 36% | 43.8% |

Nachfolgend präsentieren wir Ihnen eine Auswahl von Aktien, die von unserem Screener herausgefiltert wurden.

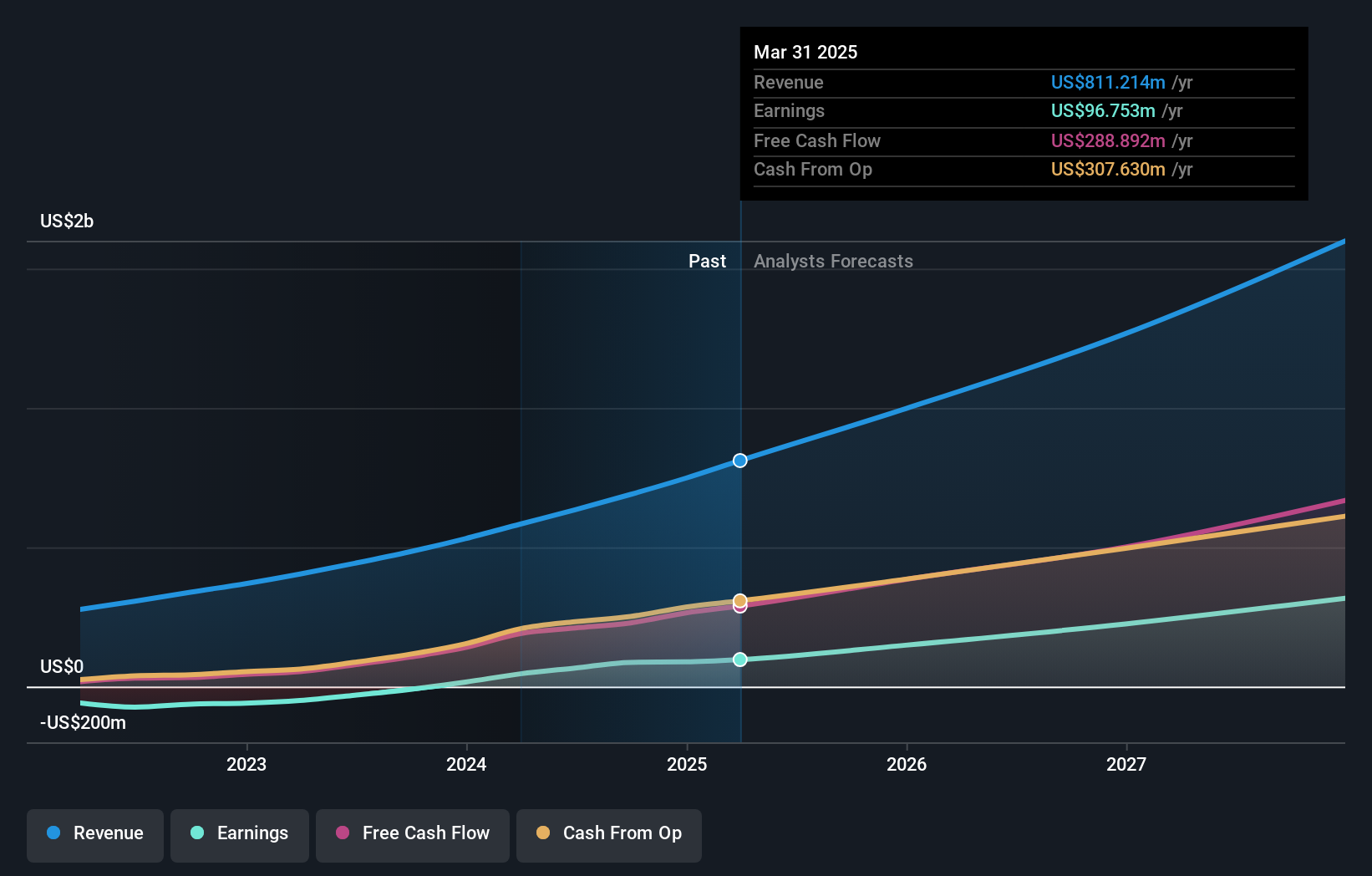

Duolingo (NasdaqGS:DUOL)

Simply Wall St Wachstumsbewertung: ★★★★★★

Überblick: Duolingo, Inc. ist als mobile Lernplattform in den Vereinigten Staaten, dem Vereinigten Königreich und international tätig und hat eine Marktkapitalisierung von ca. 14,97 Milliarden Dollar.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet einen Umsatz von 689,46 Mio. $ mit seinem Bildungssoftware-Segment.

Insider-Besitz: 14.6%

Gewinnwachstumsprognose: 34,7% p.a.

Duolingo weist ein starkes Wachstumspotenzial auf: Die Einnahmen werden voraussichtlich jährlich um 20,9 % steigen und damit stärker als der Durchschnitt des US-Marktes. Trotz der jüngsten Insiderverkäufe ist das Unternehmen in diesem Jahr profitabel geworden und prognostiziert für die nächsten drei Jahre ein deutliches Gewinnwachstum von 34,71 % pro Jahr. Zu den jüngsten strategischen Schritten gehören die Berufung von Bonnie Ross in den Vorstand und die Zusammenarbeit mit WEBTOON bei einer neuen Webcomic-Serie, die die Markenpräsenz und die Engagementmöglichkeiten des Unternehmens verbessert.

- Klicken Sie hier und greifen Sie auf unseren vollständigen Wachstumsanalysebericht zu, um die Dynamik von Duolingo zu verstehen.

- In Anbetracht unseres jüngsten Bewertungsberichts scheint es möglich, dass Duolingo über seinem geschätzten Wert gehandelt wird.

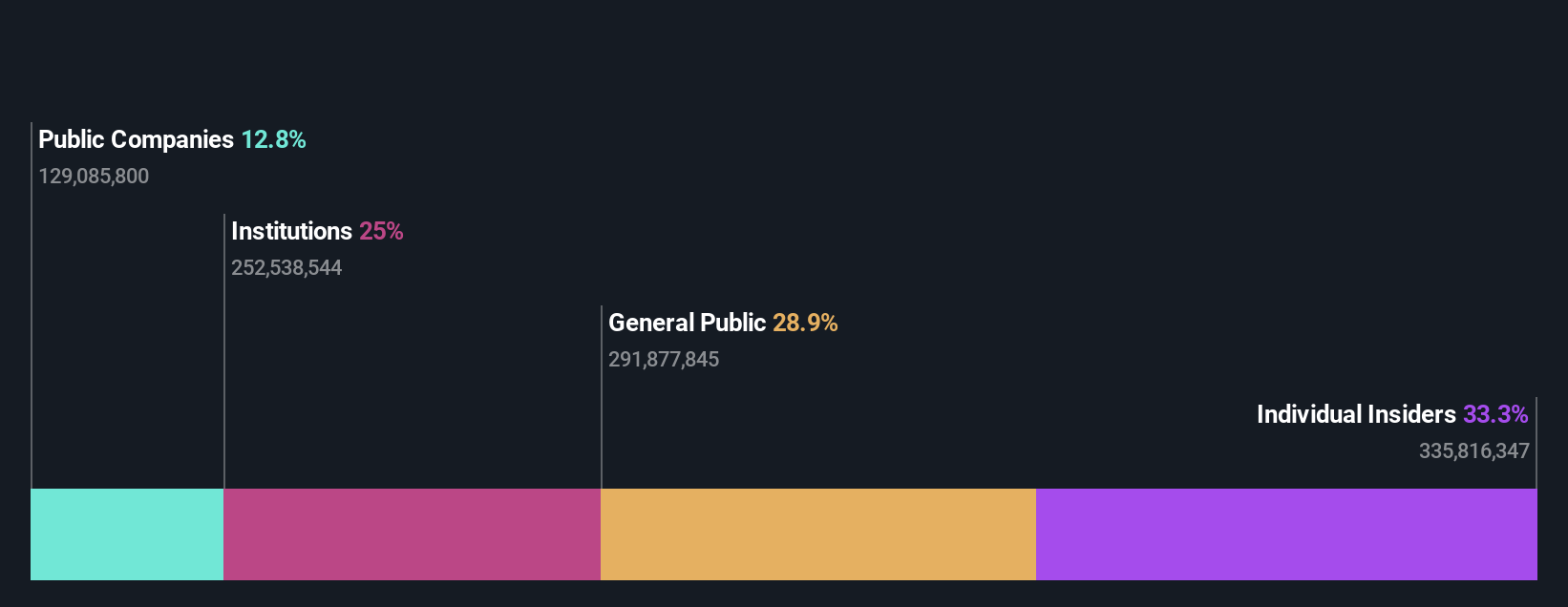

Li Auto (NasdaqGS:LI)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: Li Auto Inc. ist auf dem Markt für Energiefahrzeuge in der Volksrepublik China tätig und hat eine Marktkapitalisierung von rund 24,38 Mrd. $.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Einnahmen in erster Linie im Bereich der Automobilherstellung, die sich auf 141,92 Mrd. CN¥ beliefen.

Insider-Besitz: 30.4%

Gewinnwachstumsprognose: 25% p.a.

Li Auto weist vielversprechende Wachstumsaussichten auf: Die Einnahmen sollen jährlich um 19,7 % steigen und damit den Durchschnitt des US-Marktes übertreffen. Trotz einer prognostizierten niedrigen Eigenkapitalrendite in drei Jahren wird ein deutliches Gewinnwachstum von 25 % pro Jahr erwartet. Die jüngsten Auslieferungsergebnisse spiegeln eine robuste Leistung wider, mit einem erheblichen Anstieg der Fahrzeugauslieferungen im Vergleich zum Vorjahr. Das Unternehmen wird unter seinem geschätzten fairen Wert gehandelt und hat strategische Änderungen im Vorstand vorgenommen, die die Aufsicht über die Unternehmensführung verbessern könnten.

- Klicken Sie hier, um eine detaillierte Aufschlüsselung unserer Ergebnisse im Bericht über das Gewinnwachstum von Li Auto zu lesen.

- Unser von Experten erstellter Bewertungsbericht zu Li Auto deutet darauf hin, dass der Aktienkurs des Unternehmens niedriger sein könnte als erwartet.

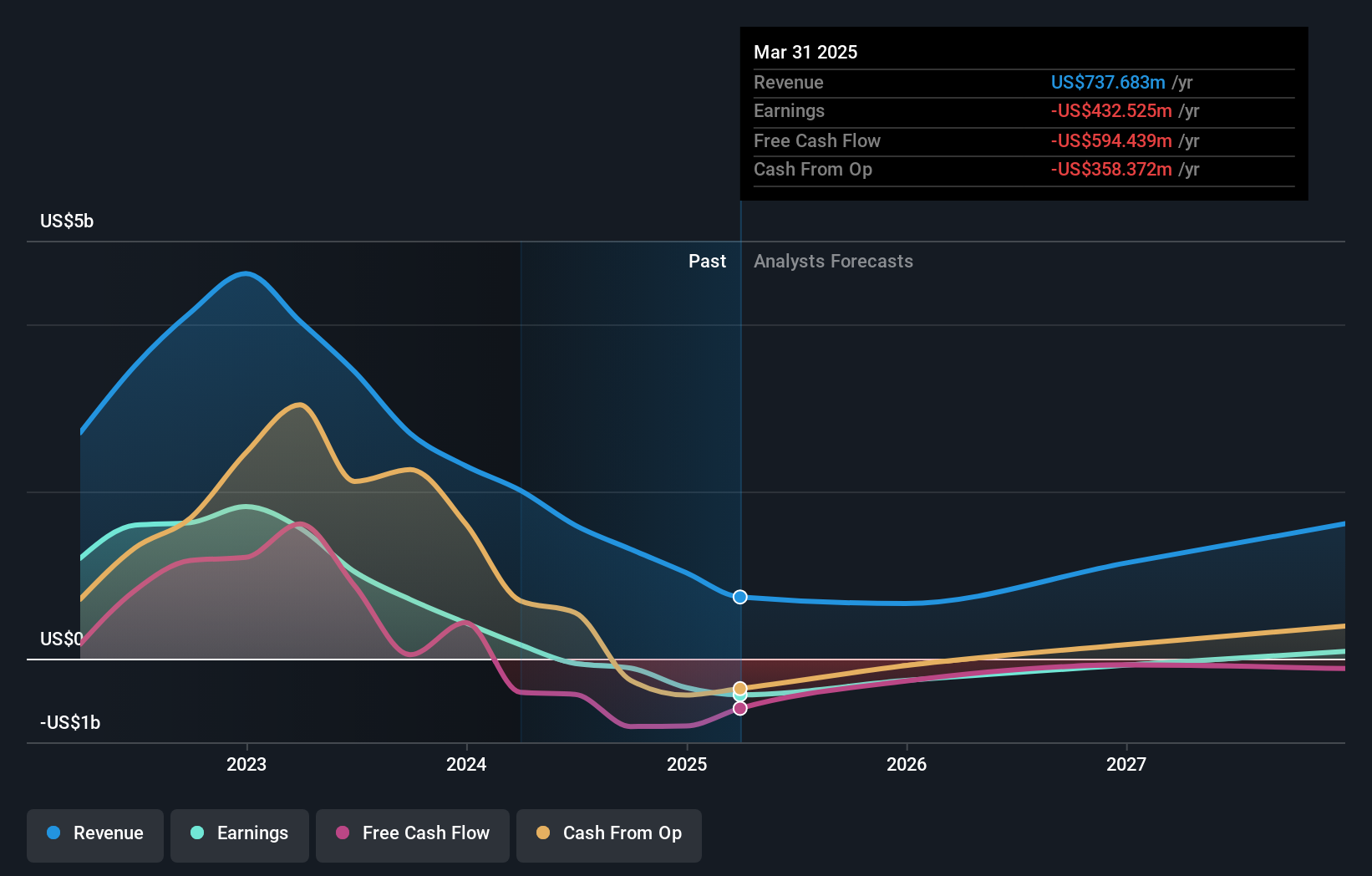

Daqo New Energy (NYSE:DQ)

Simply Wall St Wachstumsbewertung: ★★★★★☆

Überblick: Daqo New Energy Corp. produziert und verkauft Polysilizium an Hersteller von Photovoltaik-Produkten in China und hat eine Marktkapitalisierung von etwa 1,27 Mrd. $.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet mit seinem Polysilizium-Segment, das Hersteller von Photovoltaik-Produkten in China beliefert, einen Umsatz von 1,31 Mrd. USD.

Insider-Besitz: 22,2%

Gewinnwachstumsprognose: 82,6% p.a.

Daqo New Energy ist für ein starkes Wachstum gerüstet: Die Einnahmen sollen jährlich um 24 % steigen und damit stärker als der US-Markt. Trotz der jüngsten finanziellen Herausforderungen, darunter ein erheblicher Nettoverlust im dritten Quartal 2024 und eine hohe Volatilität des Aktienkurses, wird das Unternehmen voraussichtlich innerhalb von drei Jahren profitabel werden. Daqo wird zu einer im Vergleich zu anderen Unternehmen günstigen Bewertung gehandelt und hat zudem strategische Führungswechsel erlebt, die die künftige Unternehmensführung und operative Ausrichtung beeinflussen könnten.

- Informieren Sie sich über die Besonderheiten von Daqo New Energy in unserem ausführlichen Bericht über die Wachstumsprognose.

- Unser Bewertungsbericht deckt die Möglichkeit auf, dass die Aktien von Daqo New Energy mit einem Abschlag gehandelt werden könnten.

Wichtigste Erkenntnisse

- Schalten Sie mehr Edelsteine frei! Unser Screener für schnell wachsende US-Unternehmen mit hohem Insiderbesitz hat 196 weitere Unternehmen für Sie aufgedeckt. Klicken Sie hier, um unsere von Experten kuratierte Liste von 199 schnell wachsenden US-Unternehmen mit hohem Insiderbesitz zu entdecken.

- Sind Sie Aktionär in einem oder mehreren dieser Unternehmen? Stellen Sie sicher, dass Sie nie unvorbereitet sind, indem Sie Ihr Portfolio zu Simply Wall St hinzufügen, um rechtzeitig über wichtige Aktienentwicklungen informiert zu werden.

- Maximieren Sie Ihr Anlagepotenzial mit Simply Wall St, der umfassenden App, die Ihnen kostenlos globale Markteinblicke bietet.

Bereit für einen anderen Ansatz?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um potenzielle Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Daqo New Energy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.