Empresas de crecimiento de EE.UU. con alta participación de información privilegiada Enero de 2025

Revisado por Simply Wall St

Mientras el mercado de renta variable estadounidense atraviesa un periodo de altibajos, con los principales índices, como el S&P 500, alcanzando máximos históricos en medio del optimismo por los beneficios empresariales y los avances de la inteligencia artificial, los inversores siguen de cerca las empresas en crecimiento que muestran una fuerte participación interna. En este entorno, los valores con una participación significativa de inversores internos pueden resultar especialmente atractivos, ya que a menudo indican la confianza de la dirección en las perspectivas futuras de la empresa y su alineación con los intereses de los accionistas.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.6% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.8% |

| Kingstone Companies (NasdaqCM:KINS) | 20.8% | 24.9% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.1% |

| BBB Foods (NYSE:TBBB) | 22.9% | 40.4% |

| Credit Acceptance (NasdaqGS:CACC) | 14.1% | 48% |

| Capital Bancorp (NasdaqGS:CBNK) | 31.1% | 30.1% |

| Ryan Specialty Holdings (NYSE:RYAN) | 16.6% | 36.4% |

| ARS Pharmaceuticals (NasdaqGM:SPRY) | 19.1% | 58.7% |

Repasemos algunas de las acciones más destacadas de nuestro cribado.

ChromaDex (NasdaqCM:CDXC)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: ChromaDex Corporation es una empresa de biociencia que desarrolla productos para un envejecimiento saludable, con una capitalización de mercado de aproximadamente 453,18 millones de dólares.

Operaciones: Los ingresos de la empresa se dividen en tres segmentos: Ingredientes (16,95 millones de dólares), Productos de consumo (71,72 millones de dólares) y Estándares y servicios analíticos de referencia (3,00 millones de dólares).

Titularidad de información privilegiada: 30.4%

Previsión de crecimiento de los beneficios: 81,8% anual.

ChromaDex, una empresa con un alto nivel de participación, ha mostrado recientemente un potencial de crecimiento prometedor. En el tercer trimestre de 2024 registró un beneficio neto de 1,88 millones de dólares, frente a las pérdidas del año anterior. Se prevé que los ingresos de la empresa crezcan un 18,1% anual, por encima de la media del mercado. Las recientes ampliaciones de productos y asociaciones estratégicas refuerzan sus perspectivas de crecimiento. La actividad de información privilegiada indica más compras que ventas en los últimos meses, lo que refleja la confianza en las perspectivas futuras a pesar de la volatilidad de la cotización.

- Eche un vistazo más de cerca al potencial de ChromaDex aquí, en nuestro informe sobre el crecimiento de los beneficios.

- Nuestro informe de valoración de ChromaDex, elaborado por expertos, da a entender que su cotización podría ser inferior a la prevista.

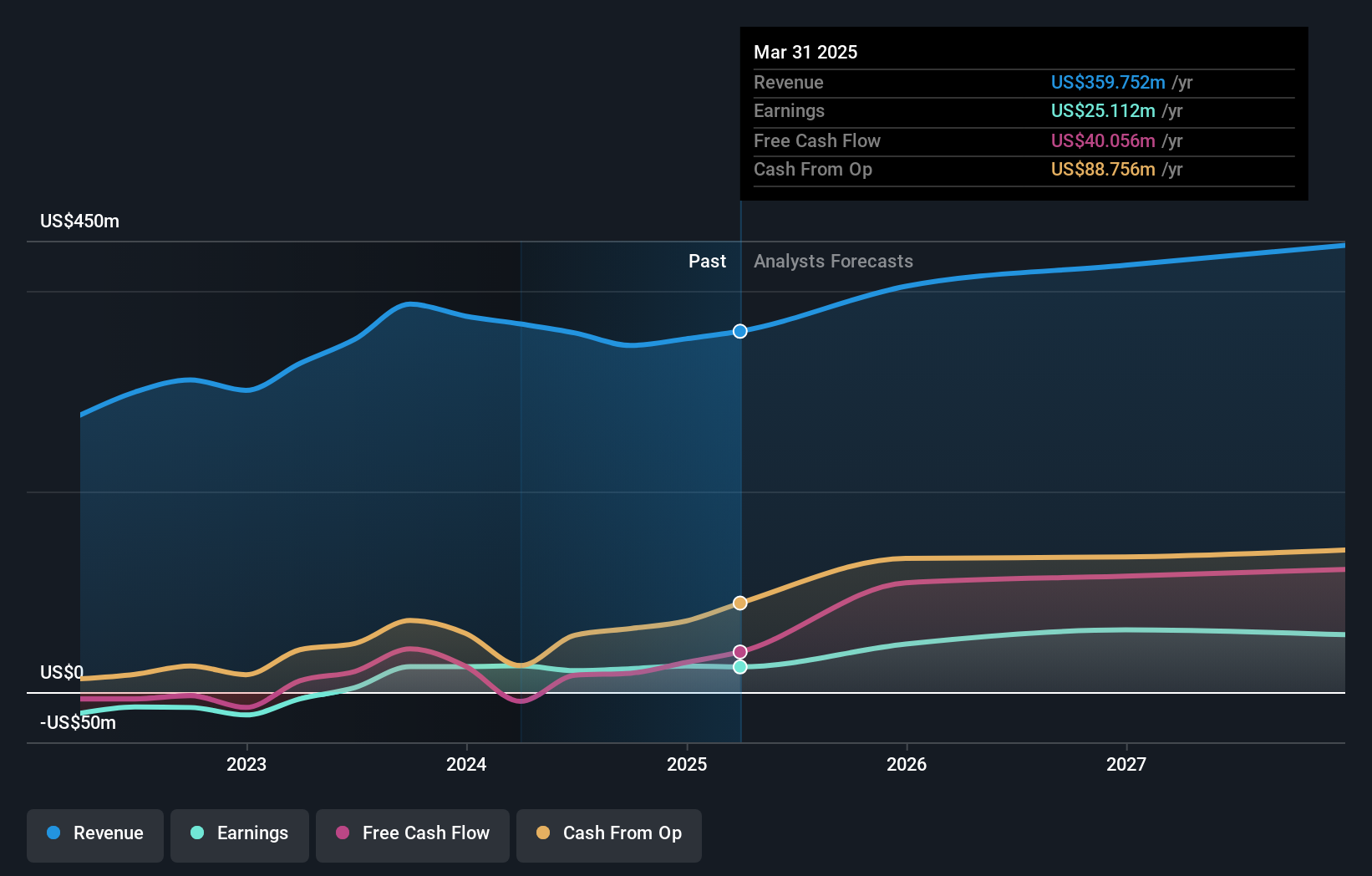

Genius Sports (NYSE:GENI)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Genius Sports Limited desarrolla y vende productos y servicios impulsados por la tecnología para las industrias del deporte, las apuestas deportivas y los medios deportivos, con una capitalización de mercado de aproximadamente 2.020 millones de dólares.

Operaciones: La empresa genera ingresos a partir de su segmento de Procesamiento de Datos, que asciende a 462,54 millones de dólares.

Titularidad de información privilegiada: 10.1%

Previsión de crecimiento de los beneficios: 71,8% anual.

Genius Sports, que cuenta con una importante participación de iniciados, registró un beneficio neto de 12,51 millones de dólares en el tercer trimestre de 2024, revirtiendo así una pérdida anterior. Los ingresos crecieron hasta los 120,2 millones de dólares desde los 101,73 millones interanuales y se espera que crezcan un 15% anual, superando la media del mercado estadounidense. A pesar de cotizar por debajo de las estimaciones de valor razonable y de la rentabilidad prevista en tres años, las recientes ofertas de acciones sugieren esfuerzos estratégicos de captación de capital en medio de una baja rentabilidad prevista de los fondos propios del 3,9%.

- Haga clic aquí para consultar un desglose detallado de nuestras conclusiones en el informe sobre el crecimiento de los beneficios de Genius Sports.

- A la luz de nuestro reciente informe de valoración, parece posible que Genius Sports esté cotizando por debajo de su valor estimado.

IMAX (NYSE:IMAX)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: IMAX Corporation, junto con sus filiales, funciona como una plataforma tecnológica de entretenimiento y eventos a escala mundial, con una capitalización de mercado de aproximadamente 1.240 millones de dólares.

Operaciones: Los ingresos de la empresa proceden principalmente de su segmento de Productos y Servicios Tecnológicos, que representa 214,51 millones de dólares, seguido de Soluciones de Contenidos, con 118,31 millones de dólares.

Titularidad de información privilegiada: 17.8%

Previsión de crecimiento de los beneficios: 22,3% anual

IMAX, con una importante participación de inversores, cotiza muy por debajo de su valor razonable estimado. A pesar de su elevado nivel de endeudamiento y una previsión de baja rentabilidad de los fondos propios del 19% en tres años, se espera que sus beneficios crezcan un 22,3% anual, por encima de la media del mercado estadounidense. Los anuncios recientes incluyen un nuevo documental en 3D en colaboración con Dolphin Entertainment y un crecimiento constante de los beneficios, lo que indica un potencial de aumento de los ingresos en el futuro a pesar de los retos financieros actuales.

- Obtenga información detallada sobre nuestro análisis de las acciones de IMAX en este informe de crecimiento.

- Nuestro exhaustivo informe de valoración plantea la posibilidad de que IMAX tenga un precio superior al que podrían justificar sus datos financieros.

Resumiendo

- ¡Descubra más joyas! Nuestro buscador de empresas de EE.UU. de rápido crecimiento con un alto nivel de propiedad privilegiada ha desenterrado 200 empresas más para que las explore.Haga clic aquí para descubrir nuestra lista de 203 empresas de EE.UU. de rápido crecimiento con un alto nivel de propiedad privilegiada.

- ¿Se ha diversificado en estas empresas? Aproveche el poder de la cartera de Simply Wall St para seguir de cerca los movimientos del mercado que afectan a sus inversiones.

- Agilice su estrategia de inversión con la aplicación gratuita de Simply Wall St y benefíciese de una amplia investigación sobre valores en todos los rincones del mundo.

¿Busca una nueva perspectiva?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrecen flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si IMAX puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.