Há uma razão para o preço da Penske Automotive Group, Inc. (NYSE:PAG) ser pouco exigente

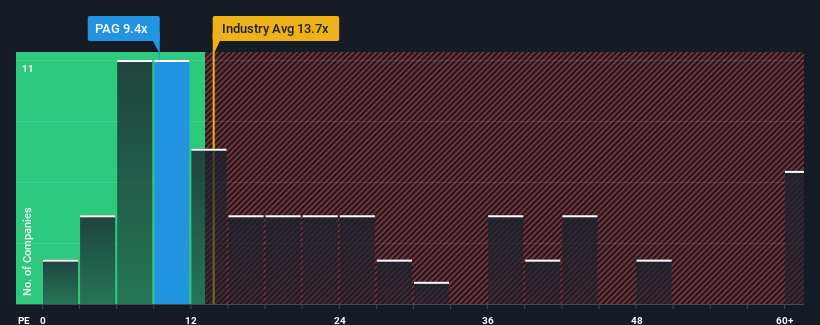

O rácio preço/lucro (ou "P/E") da Penske Automotive Group, Inc.(NYSE:PAG) de 9,4x pode fazer com que pareça uma compra neste momento, em comparação com o mercado dos Estados Unidos, onde cerca de metade das empresas têm rácios P/E acima de 17x e até P/E's acima de 33x são bastante comuns. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/E reduzido.

Com lucros que estão a recuar mais do que os do mercado nos últimos tempos, a Penske Automotive Group tem estado muito lenta. O P/L é provavelmente baixo porque os investidores pensam que este fraco desempenho dos lucros não vai melhorar de todo. Se ainda acreditam no negócio, prefeririam que a empresa não estivesse a perder lucros. Ou, pelo menos, esperaria que a queda dos lucros não se agravasse, se o seu plano é adquirir algumas acções enquanto a empresa está em desvantagem.

Veja a nossa última análise da Penske Automotive Group

Existe algum crescimento para a Penske Automotive Group?

Para justificar sua relação P / L, a Penske Automotive Group precisaria produzir um crescimento lento que está atrás do mercado.

Olhando para trás primeiro, o crescimento do lucro por ação da empresa no ano passado não foi algo para se entusiasmar, pois registrou um declínio dececionante de 7.8%. Ainda assim, o último período de três anos registou um excelente aumento global de 213% no EPS, apesar do seu desempenho insatisfatório a curto prazo. Assim, podemos começar por confirmar que a empresa tem feito, de um modo geral, um excelente trabalho de crescimento dos lucros ao longo desse período, apesar de ter tido alguns percalços pelo caminho.

Olhando agora para o futuro, prevê-se que o EPS caia, registando uma contração de 4,3% por ano durante os próximos três anos, de acordo com os dez analistas que seguem a empresa. O que não é muito bom, quando se prevê que o resto do mercado cresça 13% por ano.

Com esta informação, não nos surpreende que a Penske Automotive Group esteja a negociar a um P/E inferior ao do mercado. No entanto, é pouco provável que a diminuição dos lucros conduza a um P/E estável a longo prazo. Há potencial para que o P/L caia para níveis ainda mais baixos se a empresa não melhorar a sua rentabilidade.

O resultado final do P/L da Penske Automotive Group

Usar apenas a relação preço/lucro para determinar se você deve vender suas ações não é sensato, no entanto, pode ser um guia prático para as perspectivas futuras da empresa.

Estabelecemos que a Penske Automotive Group mantém o seu P/L baixo devido à fraqueza da sua previsão de lucros decrescentes, como esperado. Neste momento, os accionistas aceitam o P/E baixo, uma vez que admitem que os lucros futuros provavelmente não proporcionarão surpresas agradáveis. A menos que estas condições melhorem, continuarão a constituir uma barreira para o preço das acções em torno destes níveis.

É preciso ter em atenção os riscos, por exemplo - a Penske Automotive Group tem 4 sinais de alerta (e 1 que nos deixa um pouco desconfortáveis) que achamos que deve conhecer.

Se não tem a certeza sobre a força do negócio da Penske Automotive Group, por que não explorar a nossa lista interactiva de acções com fundamentos sólidos para outras empresas que lhe possam ter escapado.

Valuation is complex, but we're here to simplify it.

Discover if Penske Automotive Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.