3 Empresas americanas em crescimento com elevada participação de informação privilegiada e com um crescimento das receitas de, pelo menos, 14%

Reviewed by Simply Wall St

À medida que os mercados dos EUA demonstram resiliência, com o S&P 500 a marcar a sua quinta semana consecutiva de ganhos, os investidores estão a observar atentamente as mudanças nas expectativas de inflação dos consumidores e nas políticas da Reserva Federal. Neste contexto, as empresas em crescimento com elevada participação de informação privilegiada apresentam uma narrativa convincente, uma vez que estas empresas demonstram frequentemente um alinhamento entre os interesses da gestão e o valor para os accionistas, oferecendo potencialmente estabilidade no meio das flutuações económicas.

As 10 principais empresas em crescimento com elevado nível de participação de insiders nos Estados Unidos

| Nome da empresa | Propriedade de insiders | Crescimento dos ganhos |

| Tecnologia GigaCloud (NasdaqGM:GCT) | 25.9% | 21.3% |

| PDD Holdings (NasdaqGS:PDD) | 32.1% | 24.4% |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 27.2% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.3% | 40.2% |

| Bridge Investment Group Holdings (NYSE:BRDG) | 11.6% | 98.2% |

| EHang Holdings (NasdaqGM:EH) | 33% | 98.2% |

| Grupo ZKH (NYSE:ZKH) | 17.7% | 102.8% |

| Grupo Carlyle (NasdaqGS:CG) | 29.2% | 23.6% |

| BBB Foods (NYSE:TBBB) | 23.6% | 92.4% |

| Estabelecimento Labs Holdings (NasdaqCM:ESTA) | 11.2% | 68.2% |

Examinaremos uma seleção dos resultados do nosso rastreador.

AFC Gamma (NasdaqGM:AFCG)

Classificação de crescimento simplesmente Wall St: ★★★★☆☆

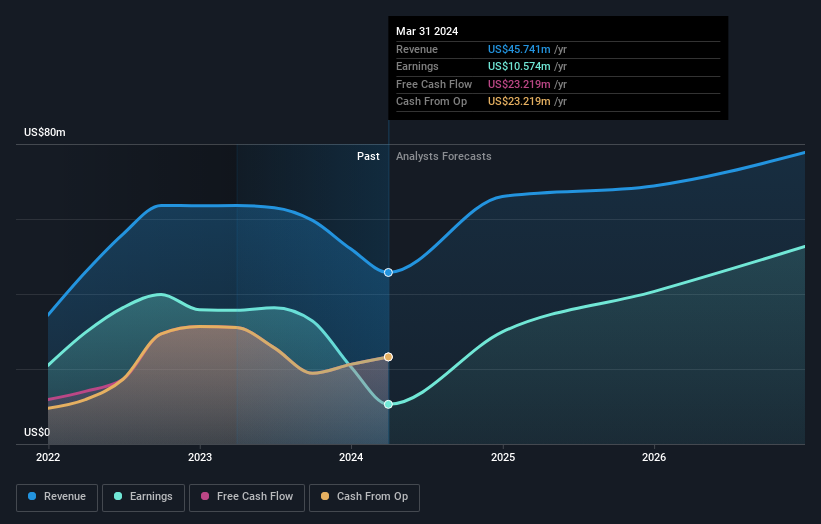

Visão geral: AFC Gamma, Inc. é especializada no fornecimento de empréstimos garantidos seniores e outras soluções de dívida para empresas estabelecidas na indústria da cannabis, com uma capitalização de mercado de aproximadamente $ 254.21 milhões.

Operações: A empresa gera receita principalmente por meio do fornecimento de soluções de financiamento, incluindo empréstimos com garantia sênior, totalizando US $ 45,74 milhões.

Propriedade de insiders: 18.9%

Previsão de crescimento da receita: 14,2% p.a.

A AFC Gamma, Inc. está a registar um crescimento significativo, prevendo-se que os seus ganhos aumentem 26,34% ao ano, ultrapassando a previsão do mercado dos EUA de 14,6%. Apesar destas perspectivas promissoras, o desempenho financeiro recente da empresa suscita preocupações; registou um prejuízo líquido no primeiro trimestre de 2024 e o seu elevado rendimento de dividendos de 15,7% não está suficientemente coberto pelos lucros ou pelos fluxos de caixa, o que indica potenciais problemas de sustentabilidade. Além disso, as margens de lucro da AFC Gamma diminuíram em relação ao ano passado e é transaccionada com um desconto substancial em relação ao valor justo estimado. No plano operacional, a AFC Gamma alargou a sua área de negócios através do financiamento estratégico da dívida para apoiar a expansão da Grön Holdings para novos estados.

- Veja mais de perto o potencial da AFC Gamma aqui no nosso relatório sobre o crescimento dos lucros.

- O nosso relatório de avaliação abrangente levanta a possibilidade de a AFC Gamma ter um preço superior ao que pode ser justificado pelas suas finanças.

Capital Bancorp (NasdaqGS:CBNK)

Classificação de crescimento simplesmente Wall St: ★★★★★☆

Visão geral: Capital Bancorp, Inc., funcionando como a holding do Capital Bank, NA, tem uma capitalização de mercado de aproximadamente $ 288.96 milhões.

Operações: Os segmentos de receita do Capital Bancorp incluem Opensky em $ 70.61 milhões, Corporate em $ 3.04 milhões, Commercial Bank em $ 77.57 milhões e Capital Bank Home Loans (CBHL) em $ 5.18 milhões.

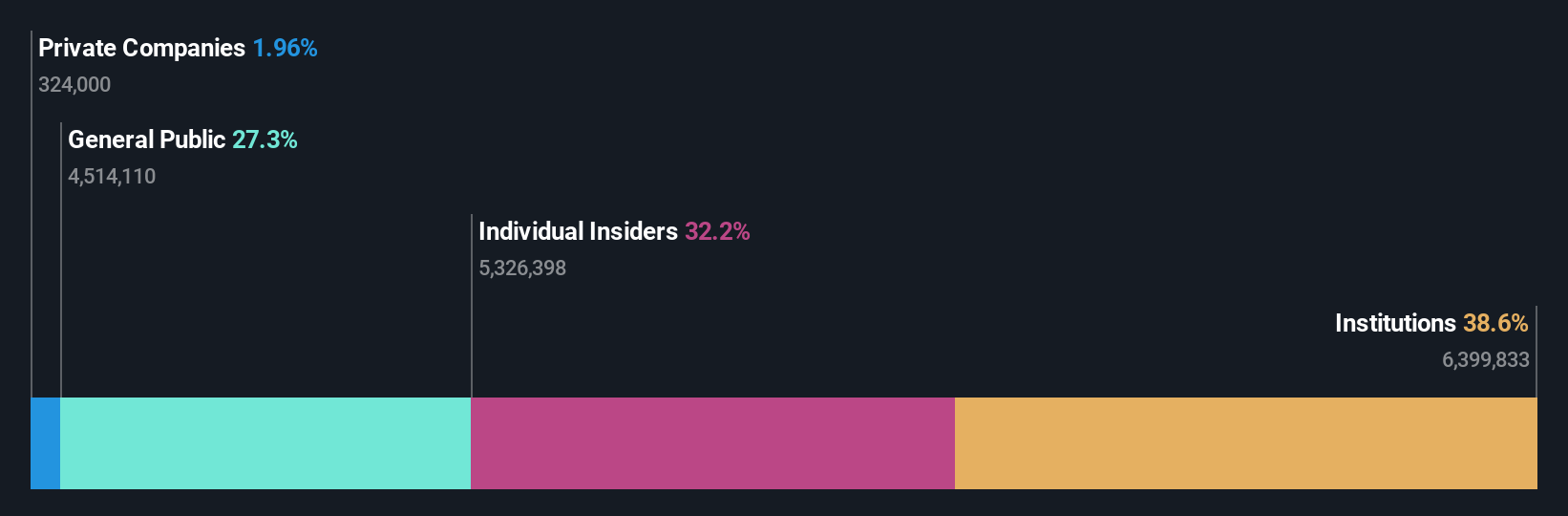

Propriedade de insiders: 34.9%

Previsão de crescimento da receita: 22,5% a.a.

O Capital Bancorp, com uma elevada participação de accionistas, está preparado para um crescimento robusto, prevendo um aumento anual das receitas de 22,5% e um crescimento dos lucros de 26,1% - ambos bem acima da média do mercado. As recentes medidas estratégicas incluem a expansão da sua sucursal de Charleston e a nomeação de veteranos do sector, como Jim Witty, para conduzir iniciativas específicas do sector. No entanto, o seu historial de dividendos permanece instável e não existem dados recentes sobre a atividade de negociação com informação privilegiada que possam indicar os níveis de confiança entre os membros da empresa.

- Clique aqui para descobrir as nuances da Capital Bancorp com o nosso relatório analítico detalhado de crescimento futuro.

- O relatório de avaliação que compilámos sugere que o preço atual da Capital Bancorp pode ser bastante moderado.

Bridge Investment Group Holdings (NYSE:BRDG)

Classificação de crescimento Simply Wall St: ★★★★★★

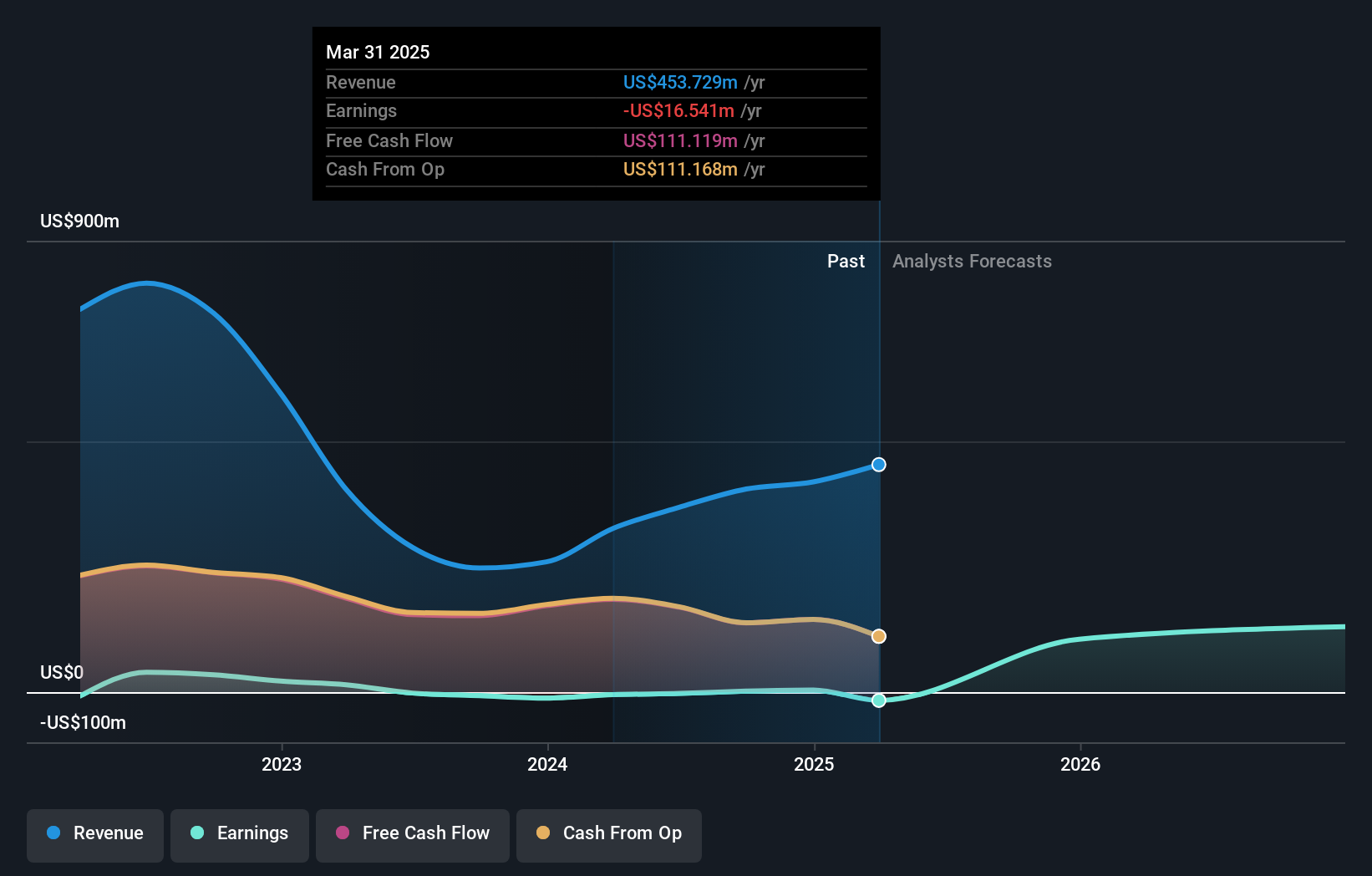

Visão geral: A Bridge Investment Group Holdings Inc. opera no setor de gestão de investimentos imobiliários nos Estados Unidos, com uma capitalização de mercado de aproximadamente US $ 954,57 milhões.

Operações: A empresa gera suas receitas principalmente por meio de seu papel como um gestor de investimentos imobiliários totalmente integrado, no valor de US $ 326,32 milhões.

Propriedade de insiders: 11.6%

Previsão de crescimento da receita: 23,7% p.a.

A Bridge Investment Group Holdings tem demonstrado um crescimento significativo, com um relatório de ganhos recente que mostra um aumento substancial do lucro líquido e dos ganhos básicos por ação. Apesar disso, a empresa está a negociar a 70,4% abaixo do seu valor justo estimado e sofreu uma diluição dos accionistas no último ano. Além disso, a empresa tem um elevado nível de endividamento, o que poderá afetar o seu desempenho futuro. No entanto, prevê-se que as receitas cresçam 23,7% ao ano, ultrapassando a previsão do mercado americano de 8,4%, com uma rentabilidade prevista para os próximos três anos.

- Mergulhe nas especificidades da Bridge Investment Group Holdings aqui com o nosso relatório completo de previsão de crescimento.

- O nosso relatório de avaliação preparado por especialistas Bridge Investment Group Holdings implica que o preço das suas acções pode ser inferior ao esperado.

Tirar partido

- Desbloqueie mais jóias! O nosso rastreador de empresas norte-americanas de rápido crescimento com elevada posse de informação privilegiada descobriu mais 174 empresas para explorar. Clique aqui para revelar a nossa lista de 177 empresas norte-americanas de rápido crescimento com elevada posse de informação privilegiada.

- Já possui estas empresas? Clarifique as suas decisões de investimento ligando a sua carteira ao Simply Wall St, onde pode monitorizar todos os sinais vitais das suas acções sem esforço.

- Simply Wall St é a sua chave para desvendar as tendências do mercado global, uma aplicação gratuita e de fácil utilização para investidores com visão de futuro.

Pronto para uma abordagem diferente?

- Explore as empresas de pequena capitalização com elevado desempenho que ainda não atraíram a atenção significativa dos analistas.

- Diversifique a sua carteira com sólidos pagadores de dividendos que oferecem fluxos de rendimento fiáveis para resistir a potenciais turbulências do mercado.

- Encontrar empresas com um potencial de fluxo de caixa promissor, mas que estejam a negociar abaixo do seu valor justo.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender quaisquer acções e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. A Simply Wall St não detém qualquer posição nas acções mencionadas e a análise considera apenas as acções detidas diretamente por pessoas com informação privilegiada. Não inclui acções detidas indiretamente através de outros veículos, tais como entidades empresariais e/ou fiduciárias. Todas as previsões de receitas e taxas de crescimento de lucros citadas são em termos de taxas de crescimento anualizadas (por ano) ao longo de 1-3 anos.

Valuation is complex, but we're here to simplify it.

Discover if Advanced Flower Capital might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.