3 empresas estadounidenses de crecimiento en las que invierten los expertos

Revisado por Simply Wall St

A medida que el mercado bursátil estadounidense experimenta un repunte, con índices importantes como el Dow Jones y el S&P 500 en camino de registrar importantes ganancias semanales, los inversores observan de cerca las empresas en crecimiento que muestran una fuerte titularidad de información privilegiada. Una elevada participación de los inversores puede ser un indicador de la confianza en el potencial de una empresa, lo que hace que estos valores destaquen especialmente en medio del actual optimismo del mercado.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.6% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.1% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.2% | 66.3% |

| BBB Foods (NYSE:TBBB) | 22.9% | 40.7% |

| Credit Acceptance (NasdaqGS:CACC) | 14.1% | 48% |

| Ultralife (NasdaqGM:ULBI) | 36% | 43.8% |

| MoneyLion (NYSE:ML) | 20.2% | 92.4% |

| Myomo (NYSEAM:MYO) | 13.7% | 56.7% |

| Grupo Hesai (NasdaqGS:HSAI) | 24.4% | 74.4% |

Aquí destacamos un subconjunto de nuestros valores preferidos del filtro.

Arq (NasdaqGM:ARQ)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Arq, Inc. es una empresa norteamericana que fabrica productos de carbón activado y tiene una capitalización bursátil de 265,22 millones de dólares.

Operaciones: La empresa genera ingresos a partir de su segmento de especialidades químicas, que ascienden a 110,02 millones de dólares.

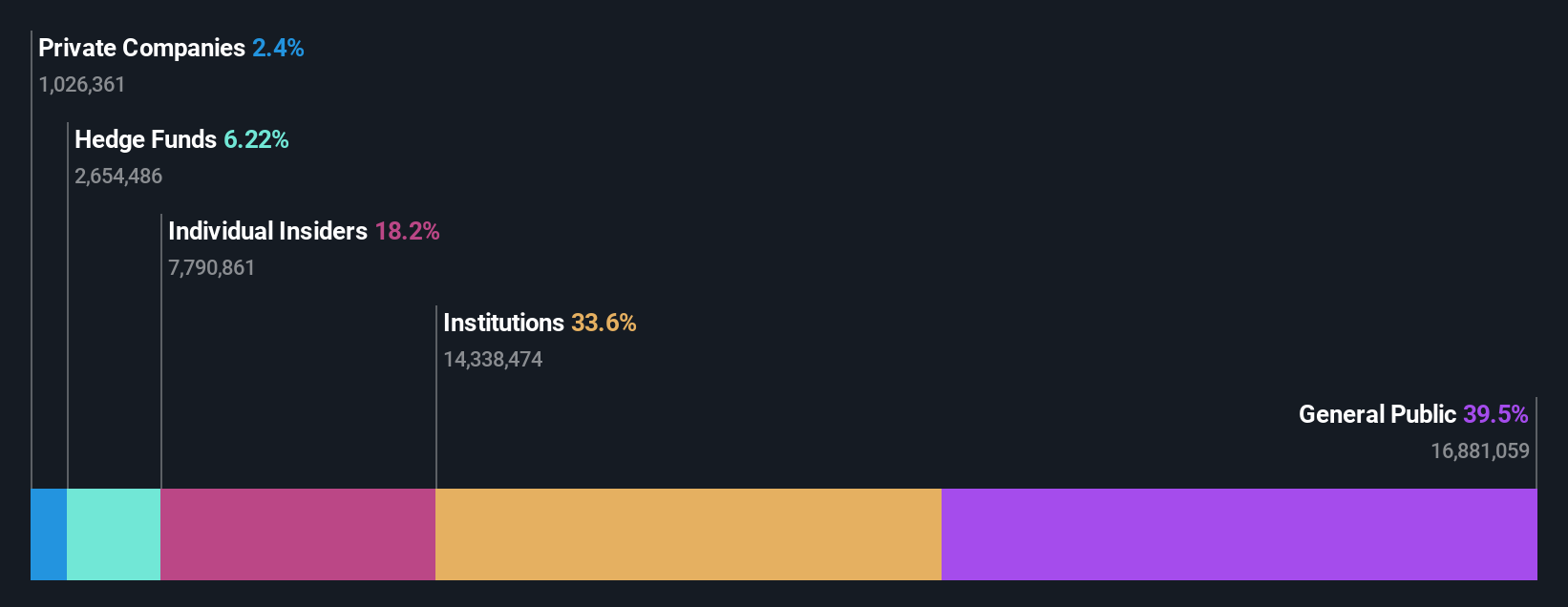

Titularidad de información privilegiada: 18.4%

Previsión de crecimiento de los beneficios: 50,8% anual

Arq está posicionada para el crecimiento, con una previsión de aumento anual de los ingresos del 17,2%, por encima del mercado estadounidense en general. A pesar de la dilución de los accionistas en el pasado, los beneficios han crecido significativamente y se espera que sea rentable en tres años. La reciente financiación de la deuda mediante una línea de crédito renovable de 30 millones de dólares mejora la liquidez, pero pone de relieve las limitaciones financieras, con menos de un año de liquidez disponible. El reciente cambio de pérdidas netas a beneficios netos de la empresa indica una mejora de la salud financiera, aunque no se dispone de datos sobre operaciones con información privilegiada.

- Obtenga información detallada sobre nuestro análisis de las acciones de Arq en este informe de crecimiento.

- Nuestro informe de valoración de Arq, elaborado por expertos, da a entender que el precio de sus acciones podría ser demasiado elevado.

Bowman Consulting Group (NasdaqGM:BWMN)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Bowman Consulting Group Ltd. ofrece soluciones de gestión inmobiliaria, energética, de infraestructuras y medioambiental en todo Estados Unidos con una capitalización bursátil de 442,80 millones de dólares.

Operaciones: La empresa genera 406,31 millones de dólares en ingresos por la prestación de servicios de ingeniería y servicios profesionales relacionados a sus clientes.

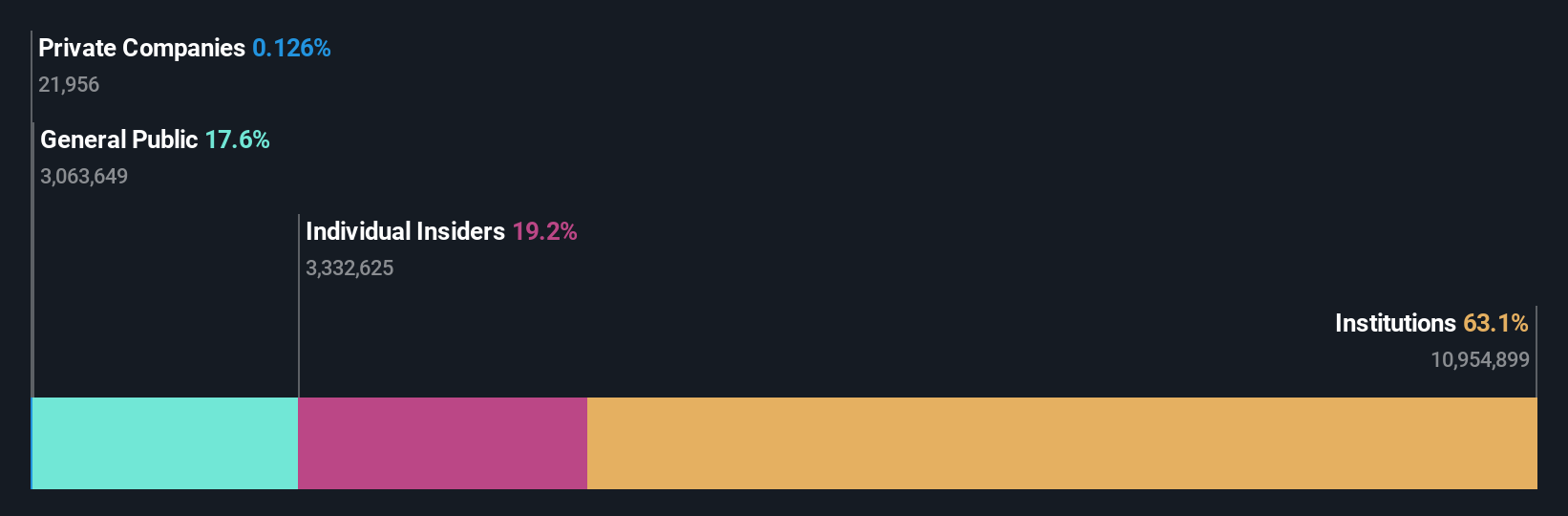

Tenencia de información privilegiada: 19%

Previsión de crecimiento de los beneficios: 131,5% anual.

Se prevé que Bowman Consulting Group logre un crecimiento anual de los ingresos del 11,6%, superando la media del mercado estadounidense, con expectativas de rentabilidad en tres años. A pesar de la dilución de accionistas en el pasado, la empresa cotiza por debajo de su valor razonable estimado y ha conseguido recientemente múltiples contratos, entre ellos un proyecto de 1,5 millones de dólares con el Departamento de Transporte de Nebraska y otro de 5 millones con Illinois Tollway. Los analistas prevén una subida de la cotización del 42,9%, lo que refleja un sentimiento positivo a pesar de los escasos datos de operaciones con información privilegiada.

- Profundice en el informe completo de análisis del crecimiento futuro aquí para conocer mejor Bowman Consulting Group.

- Nuestro completo informe de valoración plantea la posibilidad de que Bowman Consulting Group tenga un precio inferior al que podrían justificar sus datos financieros.

Bridge Investment Group Holdings (NYSE:BRDG)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Bridge Investment Group Holdings Inc. opera en el sector de la gestión de inversiones inmobiliarias en Estados Unidos con una capitalización de mercado de aproximadamente 908,13 millones de dólares.

Operaciones: La empresa genera unos ingresos de 404,93 millones de dólares como gestora de inversiones inmobiliarias totalmente integrada en Estados Unidos.

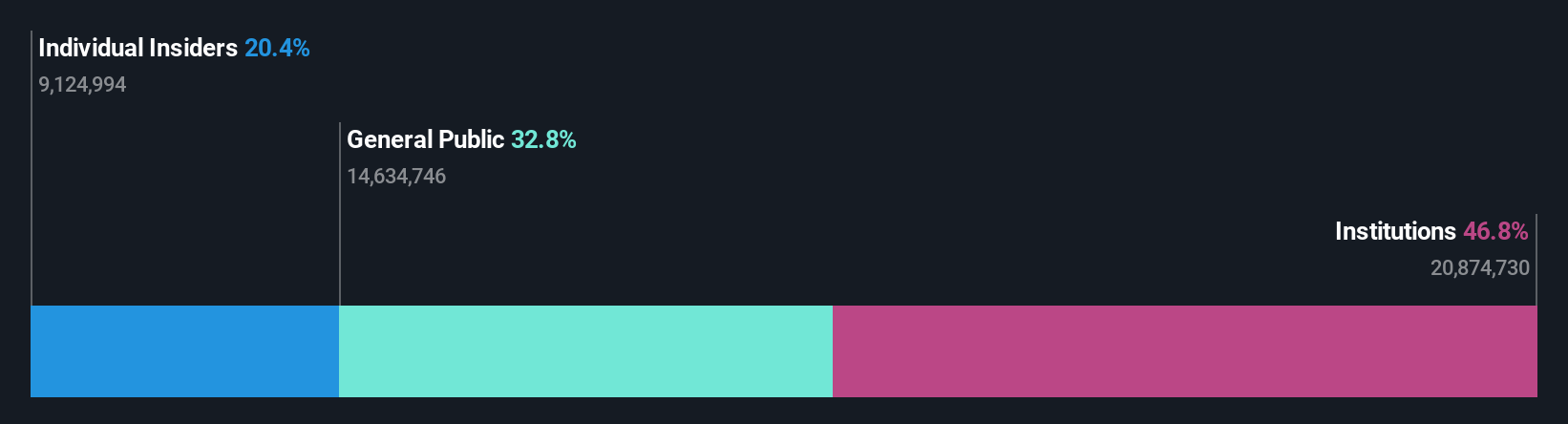

Tenencia de información privilegiada: 13.8%

Previsión de crecimiento de los beneficios: 51,4% anual

Bridge Investment Group Holdings está experimentando un importante crecimiento de los beneficios, con una previsión del 51,4% anual, por encima del mercado estadounidense. A pesar de su elevado nivel de endeudamiento y una rentabilidad por dividendo insostenible del 8,56%, la participación de inversores sigue siendo elevada, con más acciones compradas que vendidas recientemente. La empresa cotiza con un descuento del 23,3% respecto a su valor razonable, y los analistas prevén una subida del precio del 23,2%. Los últimos resultados mostraron una mejora de la rentabilidad, con un beneficio neto de 29,62 millones de dólares en los nueve meses que finalizaron en septiembre de 2024.

- Sumérjase aquí en los detalles de Bridge Investment Group Holdings con nuestro exhaustivo informe de previsión de crecimiento.

- Tras revisar nuestro último informe de valoración, el precio de las acciones de Bridge Investment Group Holdings podría ser demasiado pesimista.

Convertir ideas en acciones

- Investigue aquí nuestra lista completa de 202 empresas estadounidenses de rápido crecimiento con un alto nivel de participación interna.

- ¿Ya posee estas empresas? Vincule su cartera a Simply Wall St y reciba alertas sobre cualquier nueva señal de advertencia para sus acciones.

- Invierta de forma más inteligente con la aplicación gratuita Simply Wall St, que le ofrece información detallada sobre todos los mercados bursátiles del mundo.

¿Está listo para aventurarse en otros estilos de inversión?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Arq puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.