Empresas de crecimiento de EE.UU. con alta participación de información privilegiada para diciembre de 2024

Revisado por Simply Wall St

Mientras el mercado bursátil estadounidense experimenta un comportamiento mixto, con el Dow Jones Industrial Average en una racha de cinco sesiones ganadoras, los inversores observan atentamente en busca de signos de crecimiento sostenido en medio de índices fluctuantes. En un entorno así, las empresas con un alto nivel de propiedad interna pueden resultar especialmente atractivas, ya que suelen ser una señal de confianza por parte de quienes mejor conocen el negocio, lo que puede alinear los intereses de la dirección con los de los accionistas y ofrecer resistencia en tiempos de incertidumbre.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.7% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.4% |

| Duolingo (NasdaqGS:DUOL) | 14.6% | 34.7% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.2% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.4% | 66.3% |

| BBB Foods (NYSE:TBBB) | 22.9% | 41% |

| Credit Acceptance (NasdaqGS:CACC) | 14.0% | 49% |

| Ultralife (NasdaqGM:ULBI) | 36% | 43.8% |

A continuación presentamos una selección de valores filtrados por nuestro filtro.

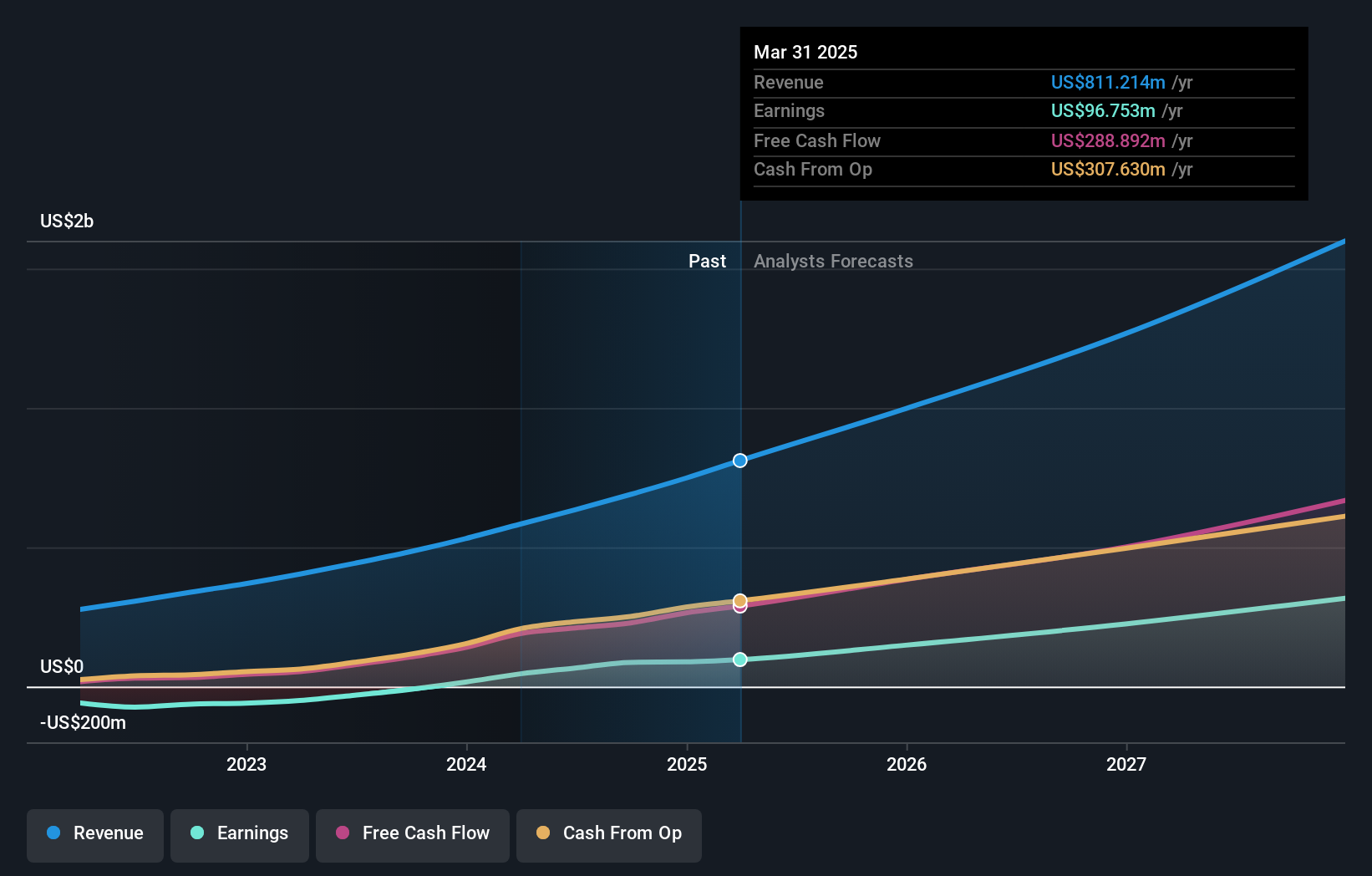

Duolingo (NasdaqGS:DUOL)

Calificación de crecimiento de Simply Wall St: ★★★★★★

Visión general: Duolingo, Inc. opera como plataforma de aprendizaje móvil en Estados Unidos, Reino Unido e internacionalmente con una capitalización de mercado de aproximadamente 14.970 millones de dólares.

Operaciones: La empresa genera unos ingresos de 689,46 millones de dólares en su segmento de software educativo.

Titularidad de información privilegiada: 14.6%

Previsión de crecimiento de los beneficios: 34,7% anual

Duolingo demuestra un fuerte potencial de crecimiento, con una previsión de aumento de los ingresos del 20,9% anual, por encima de la media del mercado estadounidense. A pesar de la reciente venta de información privilegiada, la empresa ha obtenido beneficios este año y prevé un importante crecimiento de los beneficios del 34,71% anual en los próximos tres años. Entre sus recientes movimientos estratégicos figuran el nombramiento de Bonnie Ross como miembro de su consejo de administración y la colaboración con WEBTOON en una nueva serie de webcómics, lo que mejora su presencia de marca y sus oportunidades de participación.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de Duolingo.

- A la luz de nuestro reciente informe de valoración, parece posible que Duolingo esté cotizando por encima de su valor estimado.

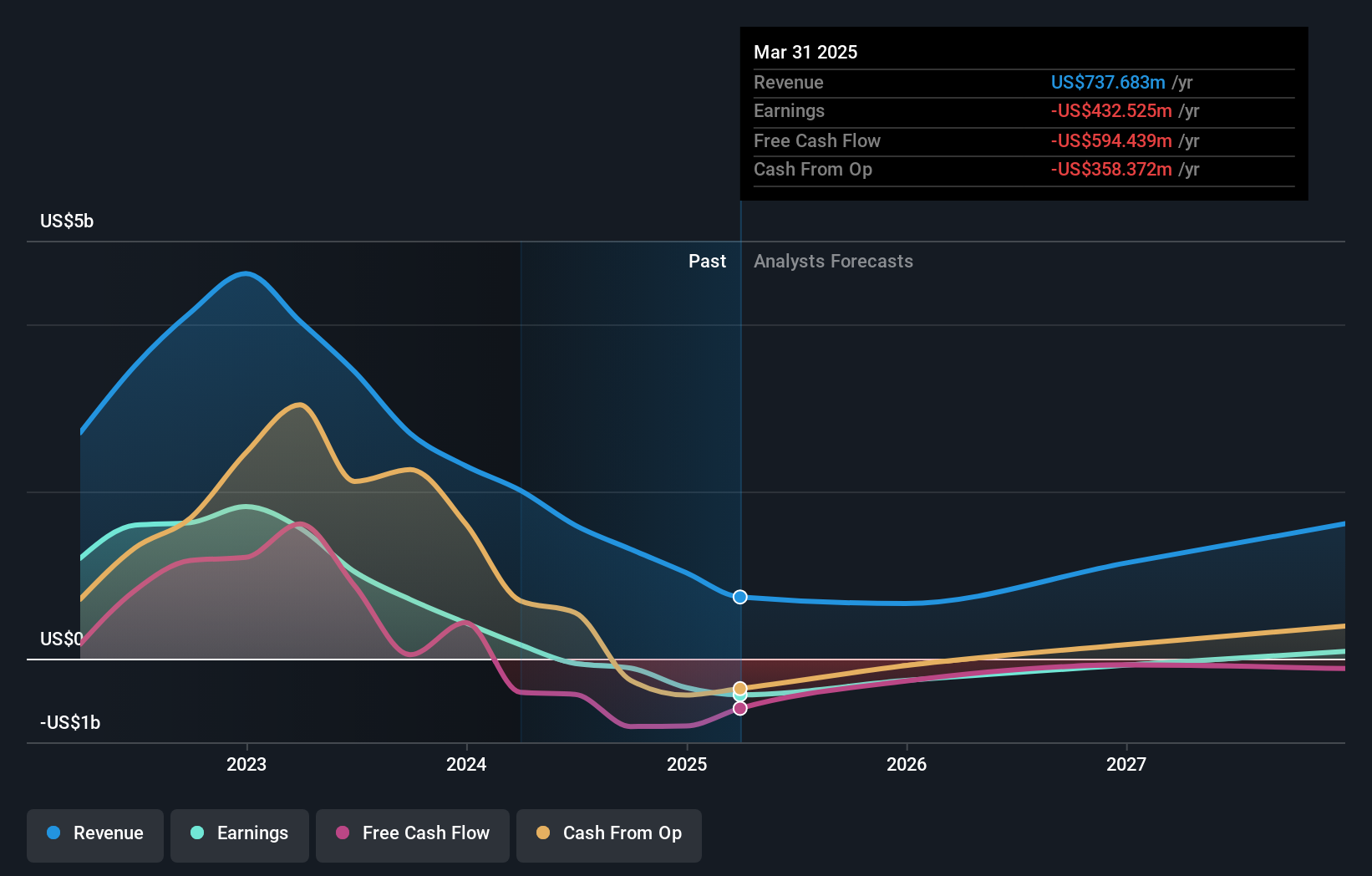

Li Auto (NasdaqGS:LI)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Li Auto Inc. opera en el mercado de vehículos energéticos en la República Popular China y tiene una capitalización de mercado de aproximadamente 24.380 millones de dólares.

Operaciones: La empresa genera sus ingresos principalmente del segmento de fabricación de automóviles, que ascendieron a 141.920 millones de yenes.

Tenencia de información privilegiada: 30.4%

Previsión de crecimiento de los beneficios: 25% anual.

Li Auto muestra unas perspectivas de crecimiento prometedoras, con una previsión de aumento de los ingresos del 19,7% anual, por encima de la media del mercado estadounidense. A pesar de una previsión de baja rentabilidad de los fondos propios en tres años, se anticipa un crecimiento significativo de sus beneficios del 25% anual. Los últimos resultados de entregas reflejan un sólido rendimiento, con aumentos sustanciales interanuales en las entregas de vehículos. La empresa cotiza por debajo de su valor razonable estimado y ha realizado cambios estratégicos en el consejo que podrían mejorar la supervisión de la gobernanza.

- Haga clic para explorar un desglose detallado de nuestras conclusiones en el informe sobre el crecimiento de los beneficios de Li Auto.

- Nuestro informe de valoración de Li Auto elaborado por expertos implica que el precio de sus acciones puede ser inferior al esperado.

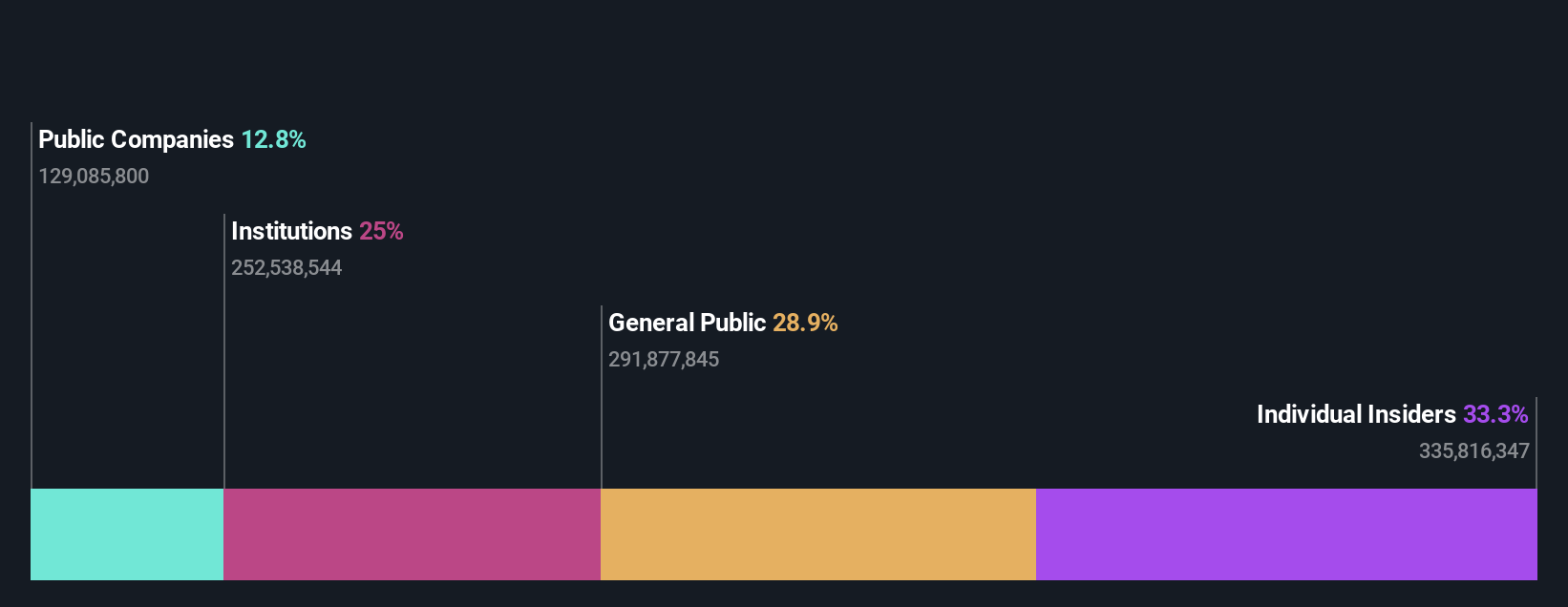

Daqo New Energy (NYSE:DQ)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Daqo New Energy Corp. fabrica y vende polisilicio a fabricantes de productos fotovoltaicos en China, con una capitalización de mercado de aproximadamente 1.270 millones de dólares.

Operaciones: La empresa obtiene unos ingresos de 1.310 millones de dólares de su segmento de polisilicio, que abastece a fabricantes de productos fotovoltaicos en China.

Tenencia de información privilegiada: 22,2%.

Previsión de crecimiento de los beneficios: 82,6% anual.

Daqo New Energy está preparada para un fuerte crecimiento, con un aumento previsto de los ingresos del 24% anual, por encima del mercado estadounidense. A pesar de los recientes retos financieros, incluida una importante pérdida neta en el tercer trimestre de 2024 y la elevada volatilidad del precio de las acciones, se prevé que la empresa sea rentable en un plazo de tres años. Daqo, que cotiza con una valoración favorable en relación con sus homólogas, también ha experimentado cambios estratégicos en su cúpula directiva que pueden influir en su futura gobernanza y dirección operativa.

- Sumérjase aquí en los detalles de Daqo New Energy con nuestro exhaustivo informe de previsiones de crecimiento.

- Nuestro informe de valoración revela la posibilidad de que las acciones de Daqo New Energy estén cotizando con descuento.

Puntos clave

- ¡Descubra más gemas! Nuestro buscador de empresas de EE.UU. de rápido crecimiento con un alto nivel de propiedad de información privilegiada ha descubierto 196 empresas más para que las explore.

- ¿Es accionista de una o más de estas empresas? Asegúrese de que nunca le pillen desprevenido añadiendo su cartera a Simply Wall St para recibir alertas puntuales sobre desarrollos bursátiles significativos.

- Maximice su potencial de inversión con Simply Wall St, la aplicación completa que le ofrece una visión global del mercado de forma gratuita.

¿Listo para un enfoque diferente?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrecen flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Daqo New Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.