Principales empresas de crecimiento de EE.UU. con alta participación de información privilegiada en septiembre de 2024

Revisado por Simply Wall St

Mientras el mercado bursátil estadounidense sigue dando muestras de resistencia, con el Dow Jones y el S&P 500 marcando nuevos máximos históricos, el optimismo de los inversores se mantiene alentado por las expectativas de un aterrizaje suave de la economía y nuevos recortes de los tipos de interés por parte de la Reserva Federal. En este entorno, la identificación de empresas en crecimiento con una elevada participación de inversores internos puede resultar especialmente atractiva, ya que a menudo indica una fuerte confianza de las personas más cercanas a la empresa en sus perspectivas de futuro.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 23.2% |

| GigaCloud Technology (NasdaqGM:GCT) | 25.7% | 24.3% |

| Victory Capital Holdings (NasdaqGS:VCTR) | 10.2% | 32.3% |

| Atlas Energy Solutions (NYSE:AESI) | 29.1% | 42.1% |

| Super Micro Computer (NasdaqGS:SMCI) | 25.7% | 28.0% |

| Hims & Hers Health (NYSE:HIMS) | 13.8% | 40.7% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.3% | 95% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| BBB Foods (NYSE:TBBB) | 22.9% | 51.2% |

| Carlyle Group (NasdaqGS:CG) | 29.5% | 22% |

Vamos a ver algunas de las mejores selecciones de nuestra herramienta de análisis.

Byrna Technologies (NasdaqCM:BYRN)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Byrna Technologies Inc. es una empresa especializada en tecnología de defensa personal menos letal, que desarrolla y vende soluciones de seguridad personal en varios continentes, con una capitalización bursátil de 387,21 millones de dólares.

Operaciones: Los ingresos del segmento Aeroespacial y Defensa ascienden a 59,65 millones de dólares.

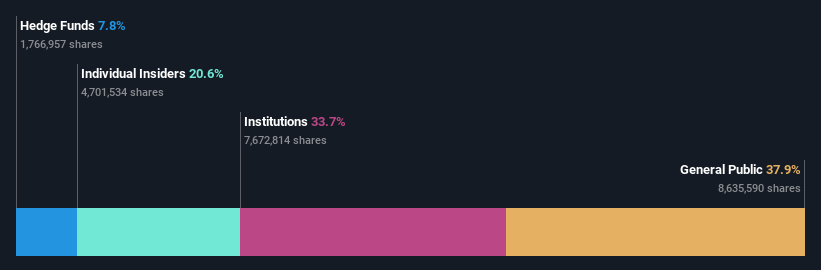

Participaciones internas: 20,6%.

Previsión de rentabilidad del capital: N/A (estimación 2027)

Byrna Technologies ha registrado importantes compras de información privilegiada en los últimos tres meses, lo que indica una fuerte confianza interna. Se prevé que los ingresos de la empresa crezcan un 23,8% anual, superando la media del mercado estadounidense del 8,7%. Los recientes pedidos de Argentina y Uruguay ponen de relieve los esfuerzos de expansión internacional. La incorporación de Byrna a múltiples índices como el S&P Global BMI y el Russell 3000 subraya aún más su creciente presencia en el mercado. Sin embargo, los accionistas han experimentado una dilución recientemente, y el precio de las acciones ha sido muy volátil.

- Sumérjase aquí en los detalles de Byrna Technologies con nuestro exhaustivo informe de previsión de crecimiento.

- Nuestro informe de valoración de Byrna Technologies, elaborado por expertos, da a entender que el precio de sus acciones puede ser demasiado elevado.

LendingTree (NasdaqGS:TREE)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: LendingTree, Inc, con una capitalización bursátil de 801,90 millones de dólares, opera una plataforma de consumo online en Estados Unidos a través de su filial.

Operaciones: LendingTree genera ingresos a partir de tres segmentos principales: Hogar (121,12 millones de dólares), Consumo (224,11 millones de dólares) y Seguros (322,07 millones de dólares).

Titularidad de información privilegiada: 18%

Previsión de rentabilidad de los fondos propios: 36% (estimación para 2027)

La reciente oferta de acciones de seguimiento de LendingTree de 50 millones de dólares puede afectar al valor para el accionista, pero los beneficios de la empresa en el segundo trimestre de 2024 muestran un crecimiento prometedor, con un aumento de las ventas hasta 210,14 millones de dólares y un beneficio neto de 7,75 millones de dólares. A pesar de algunas ventas internas, se espera que la empresa alcance la rentabilidad en un plazo de tres años, con una previsión de crecimiento de los ingresos del 12,1% anual y un aumento de los beneficios del 74,87% anual, lo que indica un sólido potencial futuro.

- Obtenga una perspectiva en profundidad sobre el rendimiento de LendingTree leyendo nuestro informe de estimaciones de analistas aquí.

- El informe de valoración que hemos recopilado sugiere que el precio actual de LendingTree podría estar inflado.

Marcus (NYSE:MCS)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: The Marcus Corporation, con una capitalización bursátil de 477,78 millones de dólares, posee y explota salas de cine, así como hoteles y complejos turísticos en Estados Unidos.

Operaciones: Los segmentos de ingresos de la empresa incluyen 407,89 millones de dólares procedentes de las salas de cine y 238,52 millones de dólares de hoteles y complejos turísticos.

Tenencia de información privilegiada: 23,3%.

Previsión de rentabilidad del capital: N/A (estimación 2027)

Se prevé que Marcus Corporation, que cuenta con una importante participación de iniciados, aumente sus beneficios un 107% anual y sea rentable en tres años. A pesar de una reciente pérdida neta de 32,09 millones de dólares en el primer semestre de 2024, se espera que los ingresos crezcan un 8,9% anual, ligeramente por encima del mercado estadounidense. La empresa declaró un dividendo trimestral, pero su sostenibilidad es cuestionable debido a la actual cobertura de beneficios. La reciente financiación de la deuda incluye 100 millones de dólares en pagarés senior destinados a amortizar la deuda existente y apoyar los fines corporativos.

- Navegue por los entresijos de Marcus con nuestro exhaustivo informe de estimaciones de analistas aquí.

- Nuestro informe de valoración aquí indica que Marcus puede estar infravalorada.

Resumiendo

- Descubra aquí la lista completa de las 179 empresas estadounidenses de rápido crecimiento con un alto nivel de participación interna.

- ¿Se ha diversificado en estas empresas? Aproveche el poder de la cartera de Simply Wall St para seguir de cerca los movimientos del mercado que afectan a sus inversiones.

- Maximice su potencial de inversión con Simply Wall St, la completa aplicación que le ofrece gratuitamente una visión global de los mercados.

¿Desea explorar algunas alternativas?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Byrna Technologies puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.