Mientras el mercado bursátil estadounidense navega entre fluctuaciones impulsadas por los datos del mercado laboral y las preocupaciones sobre los tipos de interés, los inversores buscan cada vez más fuentes de ingresos estables en medio de la incertidumbre económica. En este contexto, los valores de dividendos que ofrecen rentabilidades de hasta el 4,9% pueden proporcionar un flujo fiable de rendimientos, lo que los convierte en una opción atractiva para quienes buscan equilibrar el crecimiento con los ingresos en sus carteras.

Los 10 valores con más dividendos de Estados Unidos

| Nombre | Rentabilidad por dividendo | Valoración de dividendos |

| WesBanco (NasdaqGS:WSBC) | 4.67% | ★★★★★★ |

| Columbia Banking System (NasdaqGS:COLB) | 5.29% | ★★★★★★ |

| Peoples Bancorp (NasdaqGS:PEBO) | 5.09% | ★★★★★★ |

| Interpublic Group of Companies (NYSE:IPG) | 4.77% | ★★★★★★ |

| Instituciones financieras (NasdaqGS:FISI) | 4.55% | ★★★★★★ |

| Southside Bancshares (NYSE:SBSI) | 4.68% | ★★★★★★ |

| Dillard's (NYSE:DDS) | 5.76% | ★★★★★★ |

| First Interstate BancSystem (NasdaqGS:FIBK) | 5.93% | ★★★★★★ |

| Premier Financial (NasdaqGS:PFC) | 4.97% | ★★★★★★ |

| Citizens & Northern (NasdaqCM:CZNC) | 6.15% | ★★★★★★ |

Haga clic aquí para ver la lista completa de 156 valores de nuestro screener Top US Dividend Stocks.

Exploremos varias opciones destacadas de los resultados del screener.

CME Group (NasdaqGS:CME)

Calificación de dividendos de Simply Wall St: ★★★★☆☆

Visión general: CME Group Inc. opera mercados de contratos globales para la negociación de futuros y opciones sobre contratos de futuros, con una capitalización de mercado de aproximadamente 81.380 millones de dólares.

Operaciones: El segmento de ingresos de CME Group Inc, clasificado como Servicios no clasificados, asciende a 6.030 millones de dólares.

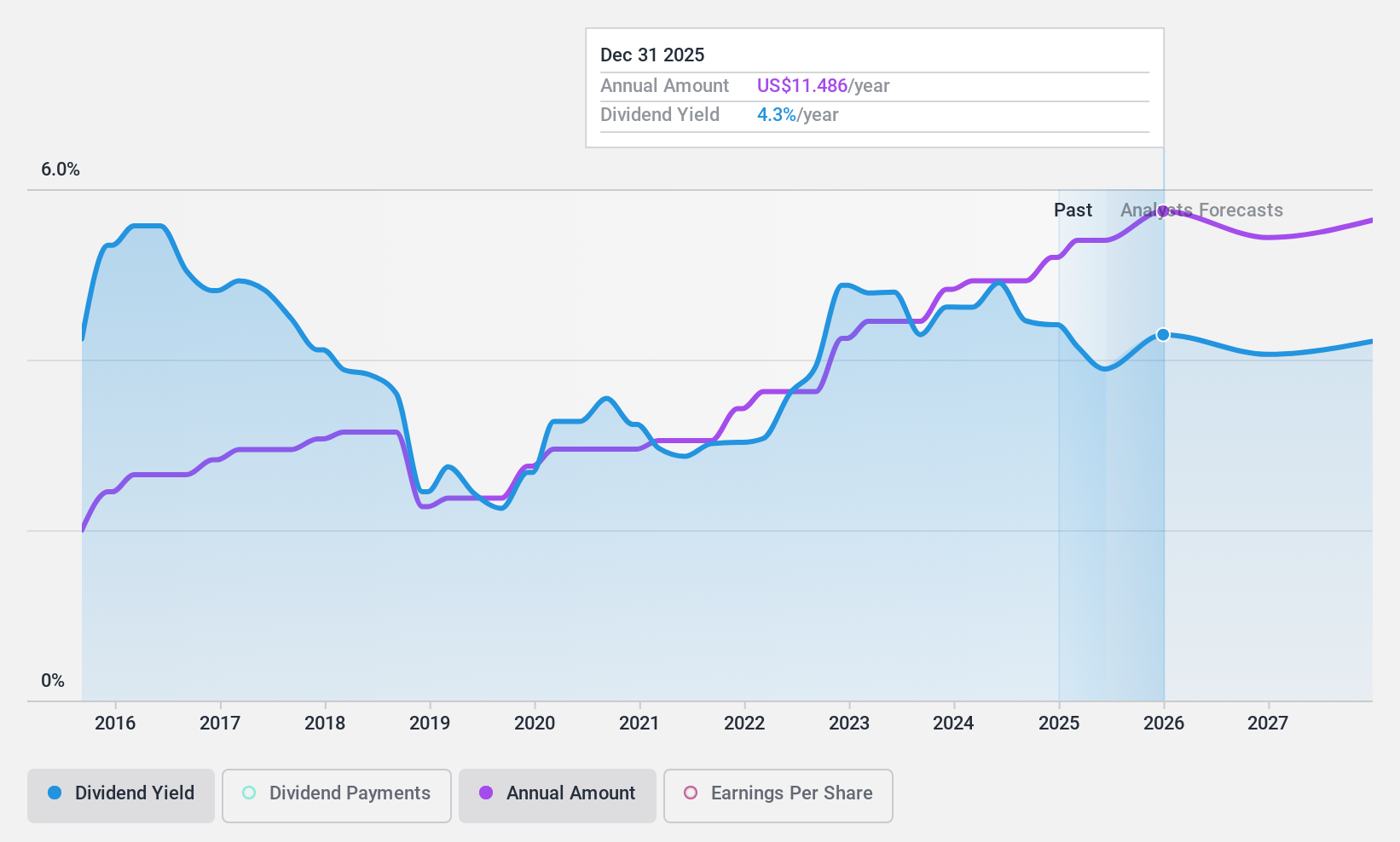

Rentabilidad del dividendo: 4,6%.

CME Group declaró recientemente un dividendo variable anual de 5,80 dólares, por un total aproximado de 2.100 millones de dólares, pagadero en enero de 2025. A pesar de que el dividendo de CME se encuentra entre el 25% más alto de los pagadores de EE.UU., su ratio de pago en efectivo es alto, del 103,3%, lo que indica que los dividendos no están bien cubiertos por el flujo de caja libre. Los beneficios de la empresa han crecido significativamente en el último año, pero recientemente se han producido importantes ventas con información privilegiada, lo que puede preocupar a los inversores centrados en la estabilidad y sostenibilidad de los dividendos.

- Navegue por los entresijos de CME Group con nuestro completo informe sobre dividendos aquí.

- Nuestro informe de valoración desvela la posibilidad de que las acciones de CME Group coticen con prima.

Premier Financial (NasdaqGS:PFC)

Calificación de dividendos de Simply Wall St: ★★★★★★

Visión general: Premier Financial Corp, con una capitalización bursátil de 904,99 millones de dólares, opera a través de sus filiales para ofrecer una gama de servicios bancarios.

Operaciones: Premier Financial Corp. genera unos ingresos de 245,86 millones de dólares en su segmento de Operaciones de Servicios Financieros.

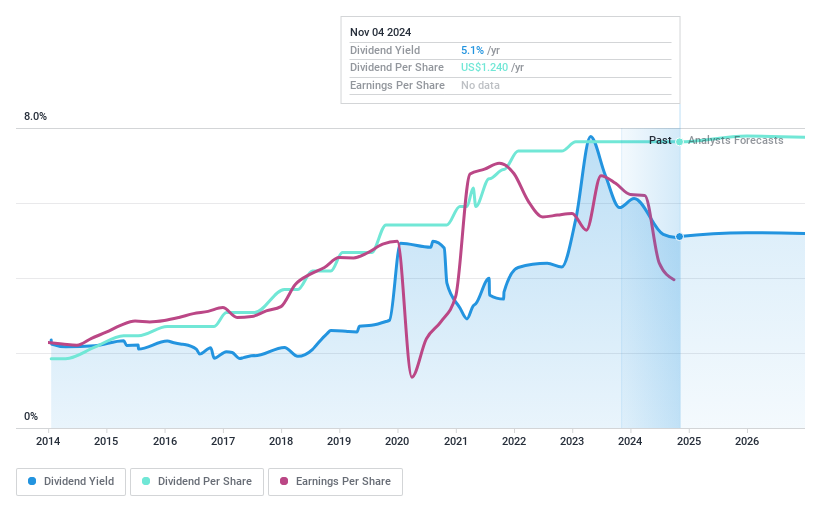

Rentabilidad por dividendo: 5%.

Premier Financial Corp. declaró un dividendo trimestral de 0,31 dólares por acción, manteniendo un pago estable y creciente durante la última década. A pesar de los recientes descensos de los ingresos netos, su ratio de reparto del 62,9% indica que los dividendos están bien cubiertos por los beneficios y se prevé que sigan siendo sostenibles con una previsión de reparto del 53% en tres años. El valor cotiza un 68,6% por debajo de su valor razonable estimado, ofreciendo una atractiva rentabilidad del 4,97%, lo que lo sitúa en el nivel superior de los pagadores de dividendos de EE.UU. a pesar de las bajas provisiones para préstamos incobrables del 93%.

- Obtenga información detallada sobre nuestro análisis de las acciones de Premier Financial en este informe de dividendos.

- Las conclusiones de nuestro reciente informe de valoración apuntan a una posible infravaloración de las acciones de Premier Financial en el mercado.

Bar Harbor Bankshares (NYSEAM:BHB)

Calificación de dividendos de Simply Wall St: ★★★★★☆

Visión general: Bar Harbor Bankshares, con una capitalización bursátil de 463,07 millones de dólares, opera como holding de Bar Harbor Bank & Trust, ofreciendo una gama de productos y servicios bancarios y no bancarios a consumidores y empresas.

Operaciones: Bar Harbor Bankshares genera unos ingresos de 148,71 millones de dólares en su segmento de la industria bancaria comunitaria.

Rentabilidad por dividendo: 4%.

Bar Harbor Bankshares ofrece una rentabilidad por dividendo estable del 3,99%, con pagos bien cubiertos por los beneficios, lo que se refleja en un bajo ratio de pago actual del 41,5% y se prevé que siga siendo sostenible en el 44,2% en tres años. La empresa ha aumentado sistemáticamente los dividendos durante la última década sin volatilidad. Cotiza significativamente por debajo de su valor razonable estimado, por lo que presenta un buen valor relativo en comparación con sus homólogas, a pesar de que su rentabilidad es inferior al cuartil superior de los pagadores estadounidenses (4,52%).

- Profundice en el informe completo de análisis de dividendos aquí para conocer mejor Bar Harbor Bankshares.

- El informe de valoración que hemos recopilado sugiere que el precio actual de Bar Harbor Bankshares podría ser bastante moderado.

Resumiendo

- Navegue por el inventario completo de 156 Top US Dividend Stocks aquí.

- ¿Ya ha invertido en estos valores? Manténgase al día de todos los giros y cambios creando una cartera con Simply Wall St, donde facilitamos a los inversores como usted mantenerse informados y proactivos.

- Mejore su cartera con Simply Wall St, la aplicación definitiva para los inversores que buscan una cobertura global de los mercados.

¿Considera otras estrategias?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Alimente su cartera con empresas que muestren un fuerte potencial de crecimiento, respaldadas por perspectivas optimistas tanto de analistas como de directivos.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Premier Financial puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.