US-Wachstumsunternehmen mit hohem Insider-Besitz im Dezember 2024

Rezensiert von Simply Wall St

Während die US-Märkte eine Weihnachtsmann-Rallye erleben und wichtige Indizes wie der Nasdaq Composite und der S&P 500 Kursgewinne verzeichnen, beobachten die Anleger mit großem Interesse Wachstumsunternehmen, die erhebliche Fortschritte machen. In diesem lebhaften Marktumfeld kann eine hohe Insiderbeteiligung an Wachstumsaktien auf das Vertrauen derjenigen hindeuten, die dem Unternehmen am nächsten stehen, was sie für viele Anleger auf der Suche nach potenziellen Chancen interessant macht.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.7% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.4% |

| Duolingo (NasdaqGS:DUOL) | 14.6% | 34.7% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.2% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.4% | 66.3% |

| BBB Foods (NYSE:TBBB) | 22.9% | 41% |

| Kreditakzeptanz (NasdaqGS:CACC) | 14.0% | 49% |

| Myomo (NYSEAM:MYO) | 13.7% | 69.1% |

Wir werden eine Auswahl aus unseren Screener-Ergebnissen untersuchen.

AppLovin (NasdaqGS:APP)

Simply Wall St Growth Bewertung: ★★★★★☆

Überblick: Die AppLovin Corporation entwickelt eine softwarebasierte Plattform, die darauf abzielt, das Marketing und die Monetarisierung für Werbetreibende sowohl in den Vereinigten Staaten als auch weltweit zu verbessern, mit einer Marktkapitalisierung von ca. 114,72 Mrd. USD.

Geschäftstätigkeit: Die Einnahmesegmente des Unternehmens setzen sich aus 1,49 Mrd. $ aus Apps und 2,80 Mrd. $ aus seiner Software-Plattform zusammen.

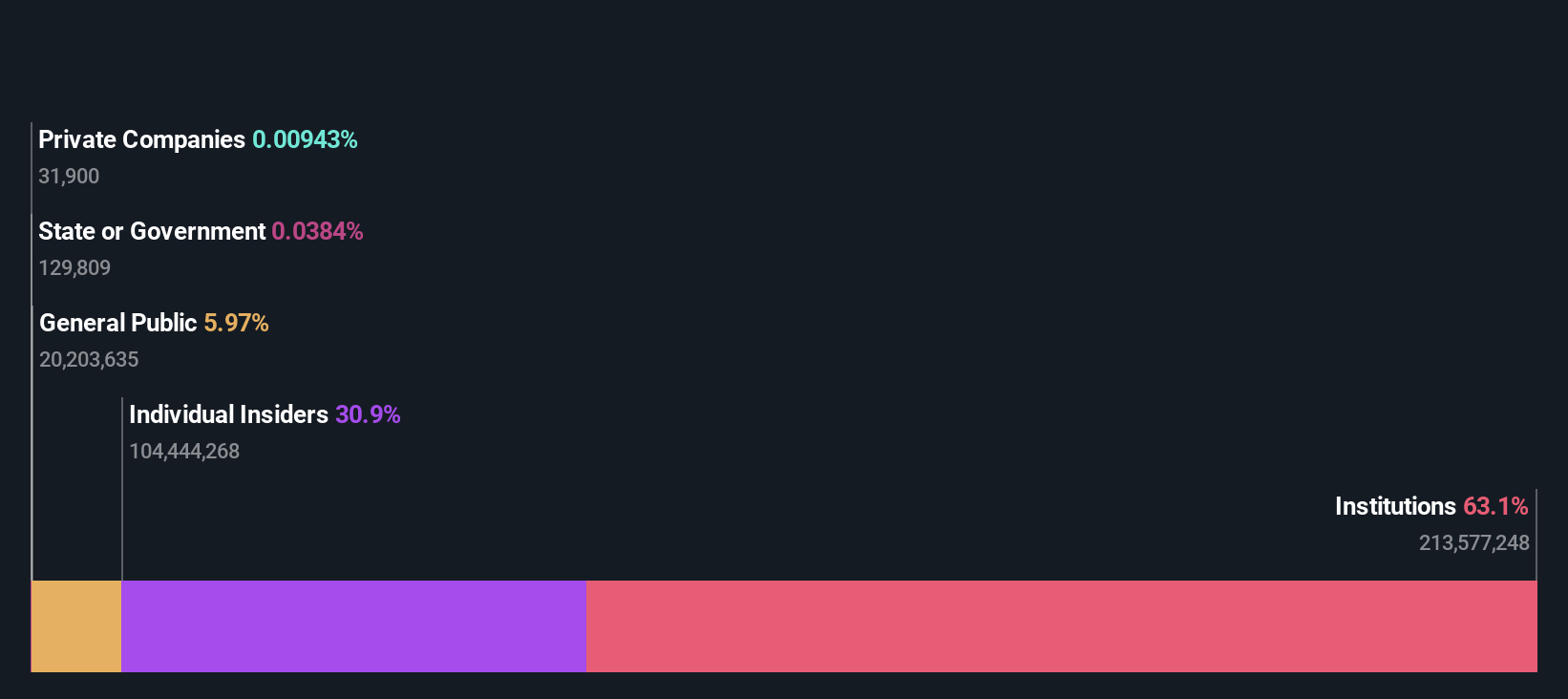

Insider-Besitz: 35.5%

Umsatzwachstumsprognose: 19% p.a.

AppLovin weist ein beträchtliches Wachstumspotenzial auf: Die Gewinnprognose liegt bei 32,6 % pro Jahr und übertrifft damit den US-Markt. Trotz der hohen Verschuldung und der jüngsten Insider-Verkäufe weist das Unternehmen eine solide finanzielle Performance auf, die sich in einem deutlichen Anstieg des Nettogewinns und des Umsatzes im vergangenen Jahr widerspiegelt. Zu den jüngsten strategischen Schritten gehören ein festverzinsliches Angebot in Höhe von 996,89 Mio. USD und die Aufnahme in den NASDAQ-100-Index, was das Vertrauen des Marktes in den Wachstumskurs des Unternehmens widerspiegelt.

- Werfen Sie einen genaueren Blick auf das Potenzial von AppLovin in unserem Bericht zum Gewinnwachstum.

- Der von uns erstellte Bewertungsbericht deutet darauf hin, dass der aktuelle Kurs von AppLovin überhöht sein könnte.

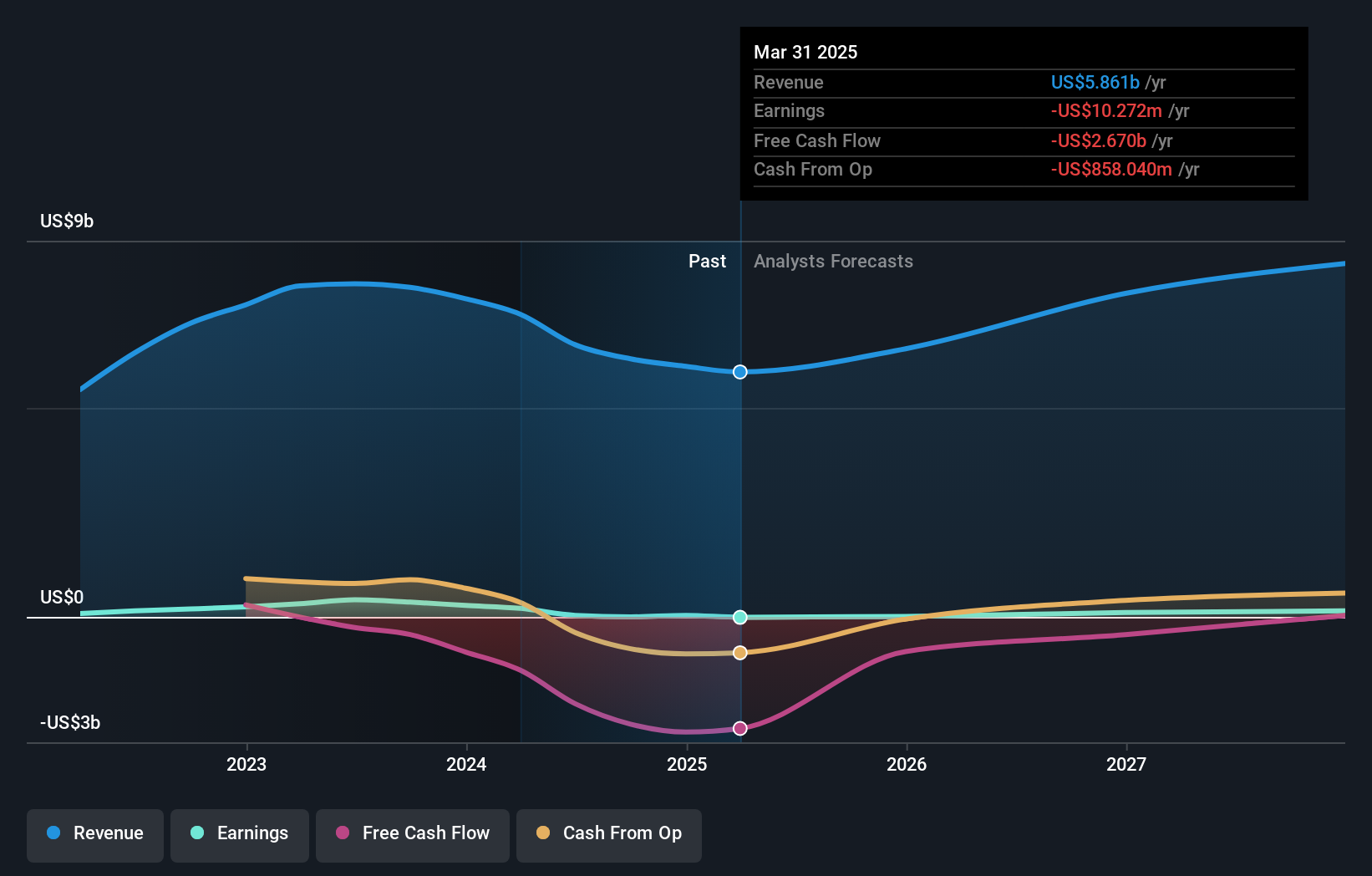

Canadian Solar (NasdaqGS:CSIQ)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: Canadian Solar Inc. bietet zusammen mit seinen Tochtergesellschaften Solarenergie- und Batteriespeicherprodukte und -lösungen in Asien, Amerika, Europa und international an und verfügt über eine Marktkapitalisierung von ca. 781,39 Mio. $.

Geschäftstätigkeit: Die Einnahmen von Canadian Solar stammen in erster Linie aus dem CSI-Solar-Segment, das 6,49 Milliarden Dollar beiträgt, und dem Segment Recurrent Energy, das 188,76 Millionen Dollar beisteuert.

Insider-Besitz: 21,2%

Umsatzwachstumsprognose: 13,7% p.a.

Canadian Solar ist wachstumsorientiert positioniert, denn die prognostizierten Gewinnsteigerungen liegen mit 74,18 % pro Jahr deutlich über dem Durchschnitt des US-Marktes. Trotz des jüngsten Nettoverlusts und Umsatzrückgangs konnte das Unternehmen mit Sunraycer Renewables umfangreiche Verträge über Solarmodule und Batteriespeicherprojekte in Texas abschließen, was auf strategische Expansionsbemühungen hindeutet. Allerdings sieht sich Canadian Solar rechtlichen Anfechtungen von Trina Solar wegen Patentverletzungen ausgesetzt, die sich auf die Geschäftstätigkeit des Unternehmens in den USA auswirken könnten, was die Wachstumsaussichten des Unternehmens gefährden könnte.

- Klicken Sie hier, um die Nuancen von Canadian Solar mit unserem detaillierten analytischen Bericht über das zukünftige Wachstum zu entdecken.

- Unser Bewertungsbericht deckt die Möglichkeit auf, dass die Aktien von Canadian Solar mit einem Abschlag gehandelt werden könnten.

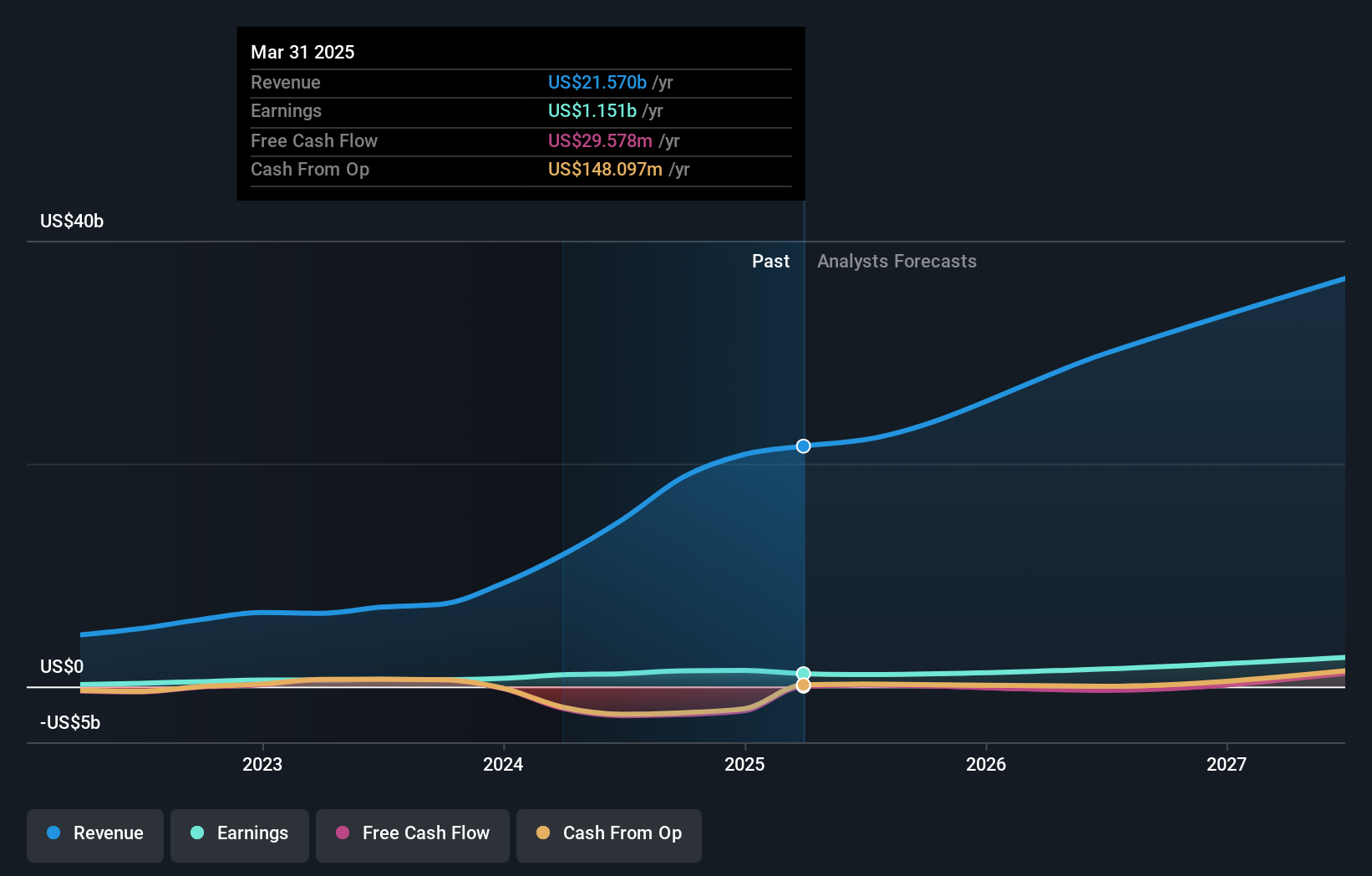

Super Micro Computer (NasdaqGS:SMCI)

Simply Wall St Wachstumsbewertung: ★★★★★★

Überblick: Super Micro Computer, Inc. entwickelt und produziert hochleistungsfähige Server- und Speicherlösungen, die auf einer modularen und offenen Architektur basieren. Das Unternehmen beliefert Märkte in den Vereinigten Staaten, Europa, Asien und international und hat eine Marktkapitalisierung von 20,10 Milliarden Dollar.

Betrieb: Die Einnahmen des Unternehmens stammen in erster Linie aus der Entwicklung und Bereitstellung von Hochleistungsserverlösungen und belaufen sich auf insgesamt 14,94 Mrd. USD.

Insider-Besitz: 14.4%

Umsatzwachstumsprognose: 24,1% p.a.

Super Micro Computer sieht sich mit Problemen konfrontiert, die sich aus der verspäteten Einreichung von Unterlagen bei der SEC und der kürzlichen Streichung aus dem NASDAQ-100-Index ergeben, was Bedenken hinsichtlich seines Compliance-Status aufkommen lässt. Trotz dieser Rückschläge wird für das Unternehmen ein erhebliches Ertragswachstum von jährlich 24,3 % prognostiziert, womit es den US-Markt übertrifft. Jüngste Produktinnovationen in den Bereichen flüssigkeitsgekühlte Rechenzentren und KI-Infrastruktur unterstreichen die strategische Ausrichtung des Unternehmens auf High-Performance-Computing-Lösungen. Rechtliche Fragen und Einschränkungen in der Lieferkette bleiben potenzielle Risiken für diesen Wachstumspfad.

- Erhalten Sie umfassende Einblicke in unsere Analyse der Super Micro Computer-Aktie in diesem Wachstumsbericht.

- Unserem Bewertungsbericht zufolge gibt es Anzeichen dafür, dass der Aktienkurs von Super Micro Computer günstiger sein könnte.

Ideen in Taten umsetzen

- Tauchen Sie ein in alle 200 schnell wachsenden US-Unternehmen mit hohem Insiderbesitz, die wir hier identifiziert haben.

- Gehört eines dieser Unternehmen zu Ihrem Anlagemix? Nutzen Sie die analytischen Fähigkeiten des Simply Wall St-Portfolios, um einen 360-Grad-Blick auf ihre Entwicklung zu erhalten.

- Verbessern Sie Ihre Anlagemöglichkeiten mit der Simply Wall St-App und genießen Sie kostenlosen Zugang zu wichtigen Marktinformationen aus allen Kontinenten.

Suchen Sie andere Investitionen?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Super Micro Computer unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.