In der aktuellen US-Marktlandschaft beobachten die Anleger die Entwicklungen im Zusammenhang mit den Zöllen und den Gewinnberichten genau, wobei die wichtigsten Indizes eine gemischte Performance aufweisen, während sie diese wirtschaftlichen Faktoren bewältigen. Vor diesem Hintergrund können Wachstumsunternehmen mit hohem Insideranteil einzigartige Chancen bieten, da sich die Interessen von Management und Aktionären decken.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.2% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.7% |

| Kingstone Unternehmen (NasdaqCM:KINS) | 20.8% | 24.9% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.1% |

| BBB Foods (NYSE:TBBB) | 22.9% | 40.4% |

| Kreditakzeptanz (NasdaqGS:CACC) | 14.1% | 33.8% |

| Ultralife (NasdaqGM:ULBI) | 36% | 43.8% |

| Duos Technologies Gruppe (NasdaqCM:DUOT) | 39.4% | 90.4% |

| RH (NYSE:RH) | 17% | 53.8% |

Schauen wir uns nun einige erstklassige Werte aus dem Screener an.

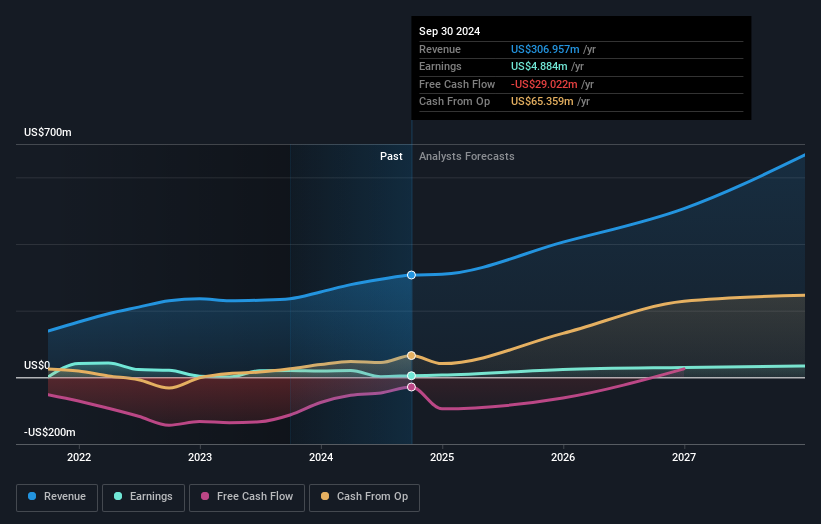

OPAL Fuels (NasdaqCM:OPAL)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: OPAL Fuels Inc. und seine Tochtergesellschaften konzentrieren sich auf die Produktion und den Vertrieb von erneuerbarem Erdgas für schwere und mittelschwere Lkw-Flotten und haben eine Marktkapitalisierung von rund 527,13 Mio. USD.

Betrieb: Zu den Umsatzsegmenten des Unternehmens gehören RNG Fuel mit 193,37 Millionen Dollar, Renewable Power mit 46,38 Millionen Dollar und Fuel Station Services mit 187,59 Millionen Dollar.

Insider-Besitz: 12.3%

OPAL Fuels weist mit einem erwarteten jährlichen Gewinnwachstum von 29,3 % ein erhebliches Wachstumspotenzial auf und liegt damit über dem Durchschnitt des US-Marktes. Trotz einer Umsatzprognose von weniger als 20 % pro Jahr liegt das Unternehmen über dem Marktdurchschnitt. Die jüngsten Veränderungen in der Geschäftsführung, darunter die Ernennung von Kazi Hasan zum CFO, zielen darauf ab, die strategische Umsetzung und finanzielle Disziplin zu verbessern. Die Expansion des Unternehmens in erneuerbare Erdgasprojekte und langfristige Verträge stärken seine Position im Bereich skalierbarer Energielösungen bei gleichzeitig stabilen Eigentumsverhältnissen für Insider.

- Lesen Sie hier unseren Bericht über Analystenschätzungen, um einen detaillierten Einblick in die Leistung von OPAL Fuels zu erhalten.

- Die Erkenntnisse aus unserem jüngsten Bewertungsbericht deuten auf eine mögliche Überbewertung der OPAL Fuels-Aktie am Markt hin.

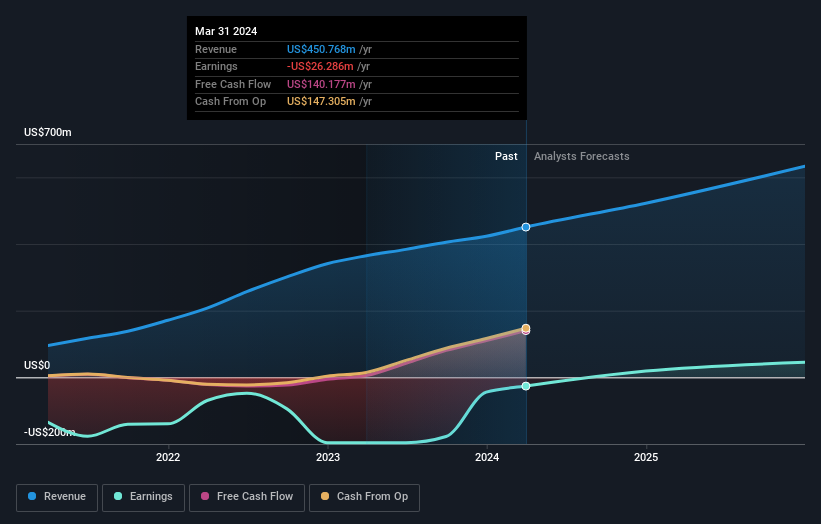

AAON (NasdaqGS:AAON)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: AAON, Inc. ist zusammen mit seinen Tochtergesellschaften in der Entwicklung, Herstellung, Vermarktung und dem Verkauf von Klima- und Heizungsanlagen in den Vereinigten Staaten und Kanada tätig und hat eine Marktkapitalisierung von ca. 9,46 Mrd. $.

Operative Tätigkeiten: Zu den Umsatzsegmenten des Unternehmens gehören Basx mit 199,96 Millionen Dollar, AAON Oklahoma mit 901,08 Millionen Dollar und AAON Coil Products mit 154,62 Millionen Dollar.

Insider-Besitz: 17.5%

AAON befindet sich auf Wachstumskurs: Die Gewinnprognose sieht einen jährlichen Anstieg von 19,3 % vor und übertrifft damit den Durchschnitt des US-Marktes. Die Einnahmen werden voraussichtlich um 15,8 % pro Jahr steigen, was auf strategische Erweiterungen wie eine neue Anlage in Memphis zurückzuführen ist, die auf Datenzentren ausgerichtet ist. Die jüngsten Beförderungen in der Unternehmensführung könnten die betriebliche Effizienz und das Produktmanagement verbessern. Insidertransaktionen deuten darauf hin, dass in letzter Zeit mehr Aktien gekauft als verkauft wurden, was das Vertrauen in die Zukunftsaussichten des Unternehmens angesichts seiner soliden finanziellen Leistung widerspiegelt.

- Navigieren Sie durch die Feinheiten von AAON mit unserem umfassenden Analystenschätzungsbericht hier.

- Unser von Experten erstellter Bewertungsbericht deutet darauf hin, dass der Aktienkurs von AAON zu hoch sein könnte.

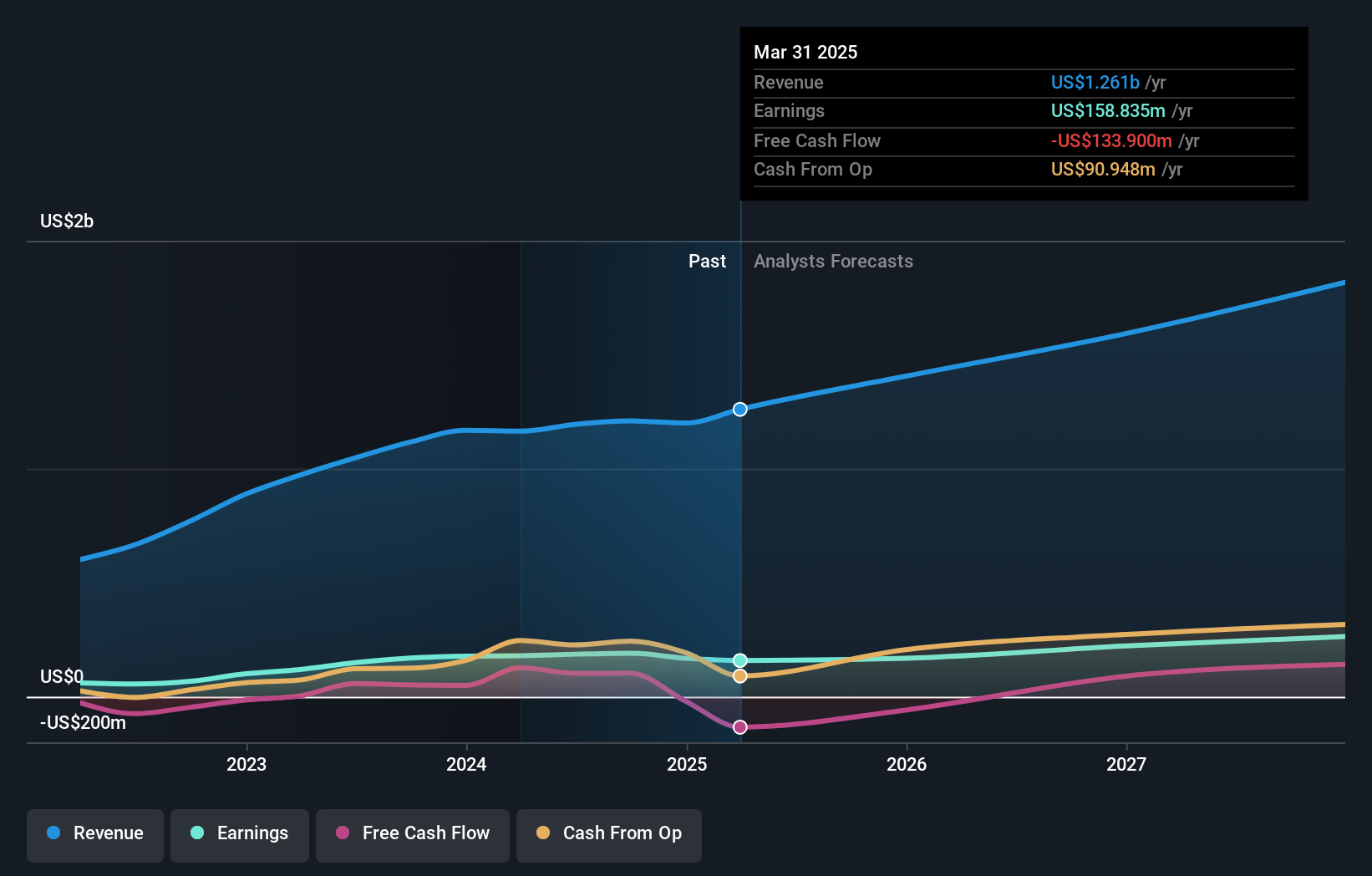

MoneyLion (NYSE:ML)

Simply Wall St Growth Bewertung: ★★★★★☆

Überblick: MoneyLion Inc. ist ein Finanztechnologieunternehmen, das amerikanischen Verbrauchern personalisierte Finanzprodukte und -inhalte anbietet und eine Marktkapitalisierung von ca. 976,35 Mio. $ aufweist.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet in erster Linie Einnahmen aus seinem Datenverarbeitungssegment, die sich auf 500,28 Mio. $ belaufen.

Insider-Besitz: 20,3%

MoneyLion verzeichnet ein beträchtliches Wachstum: Die Erträge sollen jährlich um 92,4 % steigen und damit stärker als der US-Markt. Auch bei den Einnahmen wird ein jährliches Wachstum von 21,7 % erwartet. Trotz der jüngsten Volatilität des Aktienkurses deuten die beträchtlichen Insiderkäufe auf Vertrauen in die Entwicklung des Unternehmens hin. Das Unternehmen meldete kürzlich verbesserte Finanzergebnisse und korrigierte seine Umsatzprognose für 2024 nach oben. Eine Übernahme durch Gen Digital für 1 Milliarde US-Dollar könnte die zukünftige Dynamik von MoneyLion und den Shareholder Value weiter beeinflussen.

- Erhalten Sie umfassende Einblicke in unsere Analyse der MoneyLion-Aktie in diesem Wachstumsbericht.

- Unser Bewertungsbericht enthüllt die Möglichkeit, dass MoneyLion-Aktien mit einem Aufschlag gehandelt werden könnten.

Ergreifen Sie die Chance

- Informieren Sie sich hier über unseren vollständigen Katalog von 206 schnell wachsenden US-Unternehmen mit hohem Insider-Anteil.

- Haben Sie eine Beteiligung an diesen Unternehmen? Integrieren Sie Ihre Beteiligungen in das Portfolio von Simply Wall St, um Benachrichtigungen und detaillierte Aktienberichte zu erhalten.

- Erweitern Sie Ihre Anlagemöglichkeiten mit der Simply Wall St-App und genießen Sie den kostenlosen Zugang zu wichtigen Marktinformationen aus allen Kontinenten.

Sind Sie bereit, sich an andere Anlagestile heranzuwagen?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

If you're looking to trade OPAL Fuels, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob OPAL Fuels unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.