In der gegenwärtigen US-Marktlandschaft erleben Aktien einen bescheidenen Aufschwung, da die Renditen von Staatsanleihen nach einer leichten Verlangsamung der Großhandelsinflation sinken, was die Anleger mit vorsichtigem Optimismus hinsichtlich möglicher Zinssenkungen erfüllt. In diesem Umfeld können Wachstumsunternehmen mit einem hohen Insideranteil einzigartige Einblicke in ihr Potenzial für langfristigen Erfolg bieten, da ein hoher Insideranteil oft auf Vertrauen in die Zukunftsaussichten des Unternehmens und die Übereinstimmung mit den Interessen der Aktionäre hindeutet.

Top 10 Wachstumsunternehmen mit hohem Insideranteil in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.2% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 28.2% |

| On Holding (NYSE:ONON) | 19.1% | 29.7% |

| Astera Labs (NasdaqGS:ALAB) | 16.1% | 62.6% |

| D-Market Elektronik Hizmetler ve Ticaret (NasdaqGS:HEPS) | 12.3% | 113.5% |

| BBB Foods (NYSE:TBBB) | 16.5% | 41.1% |

| Kingstone Companies (NasdaqCM:KINS) | 20.8% | 24.9% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.1% |

| Upstart Holdings (NasdaqGS:UPST) | 12.7% | 107.6% |

| Kreditakzeptanz (NasdaqGS:CACC) | 14.3% | 33.8% |

Schauen wir uns nun einige erstklassige Werte aus dem Screener an.

Allegiant Travel (NasdaqGS:ALGT)

Simply Wall St Growth Bewertung: ★★★★☆☆

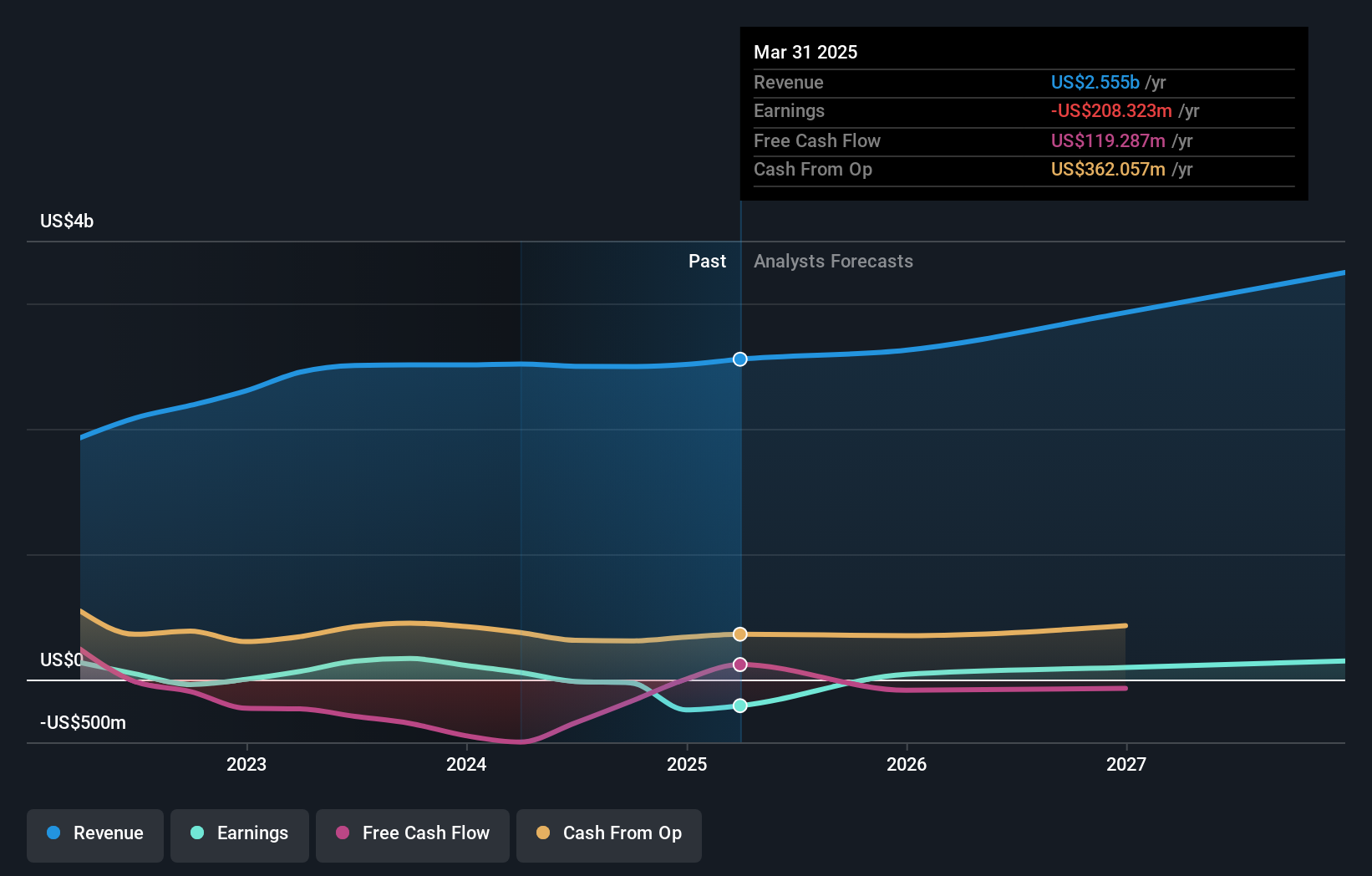

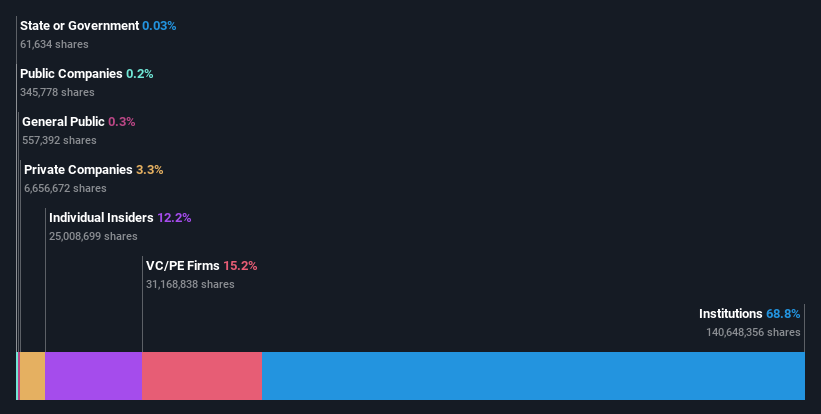

Überblick: Allegiant Travel Company ist ein Freizeitreiseunternehmen, das Reisedienstleistungen und -produkte für Bewohner unterversorgter Städte in den Vereinigten Staaten anbietet und eine Marktkapitalisierung von rund 1,52 Mrd. USD aufweist.

Geschäftstätigkeit: Die Einnahmen des Unternehmens stammen in erster Linie aus dem Flugsegment, das 2,44 Mrd. $ erwirtschaftete, sowie 71,75 Mio. $ aus dem Segment Sunseeker Resort.

Insider-Besitz: 21,6%

Gewinnwachstumsprognose: 113,2% p.a.

Die Allegiant Travel Company hat mit einem erheblichen Nettoverlust von 216,23 Millionen US-Dollar im vierten Quartal 2024 zu kämpfen, obwohl der Umsatz im Vergleich zum Vorjahr auf 627,71 Millionen US-Dollar gestiegen ist. Das Unternehmen hat sein Streckennetz mit neuen Routen und niedrigen Tarifen erweitert, um von der Freizeitnachfrage zu profitieren. Obwohl die Insideraktivität in letzter Zeit mehr Käufe als Verkäufe zeigt, bestehen aufgrund der unzureichenden Ertragsdeckung für Zinszahlungen und der bescheidenen Eigenkapitalrenditeprognosen von 10,1 % weiterhin Bedenken hinsichtlich der finanziellen Stabilität.

- Navigieren Sie durch die Feinheiten von Allegiant Travel mit unserem umfassenden Bericht über Analystenschätzungen hier.

- In Anbetracht unseres jüngsten Bewertungsberichts scheint es möglich, dass Allegiant Travel unter seinem geschätzten Wert gehandelt wird.

HashiCorp (NasdaqGS:HCP)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: HashiCorp, Inc. bietet weltweit Multi-Cloud-Infrastruktur-Automatisierungslösungen an und hat eine Marktkapitalisierung von rund 6,97 Milliarden US-Dollar.

Geschäftstätigkeit: Das Umsatzsegment des Unternehmens ist Internet Software & Services und erwirtschaftet 654,89 Millionen Dollar.

Insider-Besitz: 12.3%

Gewinnwachstumsprognose: 57,6% p.a.

HashiCorp weist ein starkes Wachstumspotenzial auf, mit einem Umsatzanstieg auf 173,39 Millionen US-Dollar im dritten Quartal 2024 und einem reduzierten Nettoverlust von 13,01 Millionen US-Dollar. Die Prognosen deuten auf ein jährliches Gewinnwachstum von 57,62 % und eine Umsatzsteigerung von 14,4 % pro Jahr hin, was den Durchschnitt des US-Marktes übertrifft. Obwohl in letzter Zeit keine Insidergeschäfte getätigt wurden, wird das Unternehmen leicht unter seinem geschätzten fairen Wert gehandelt und strebt innerhalb von drei Jahren die Rentabilität an, obwohl die Eigenkapitalrendite mit 11 % voraussichtlich bescheiden bleiben wird.

- Lesen Sie hier den vollständigen Bericht über das zukünftige Wachstum von HashiCorp, um ein tieferes Verständnis zu erlangen.

- Unser umfassender Bewertungsbericht wirft die Möglichkeit auf, dass der Preis von HashiCorp höher ist, als es die Finanzkennzahlen rechtfertigen würden.

TPG (NasdaqGS:TPG)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

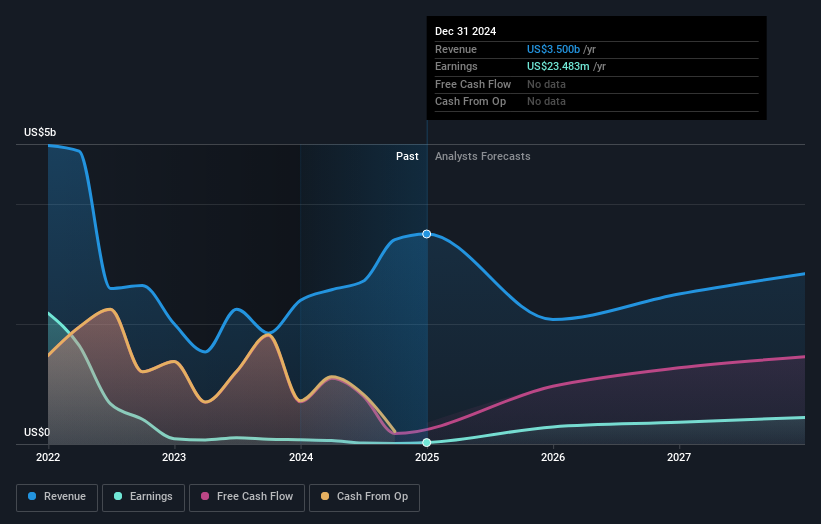

Überblick: TPG Inc. ist ein alternativer Vermögensverwalter, der in den Vereinigten Staaten und international tätig ist und eine Marktkapitalisierung von ca. 22,19 Mrd. $ aufweist.

Geschäftstätigkeit: TPG erwirtschaftet seine Einnahmen in erster Linie durch die Verwaltung alternativer Vermögenswerte sowohl in den USA als auch international.

Insider-Besitz: 10.1%

Gewinnwachstumsprognose: 49,2% p.a.

TPG ist für ein signifikantes Gewinnwachstum von 49,24% p.a. gerüstet und übertrifft damit den US-Markt mit 14,6%. Dennoch wird erwartet, dass die Einnahmen in den nächsten drei Jahren um 11,4 % pro Jahr zurückgehen werden. Das Unternehmen wird im Vergleich zu anderen Unternehmen zu einem guten Wert gehandelt, steht aber vor Herausforderungen durch niedrige Gewinnspannen und nicht nachhaltige Dividenden. Jüngste Fusions- und Akquisitionsgespräche weisen auf strategische Schritte hin, einschließlich potenzieller Akquisitionen im Whiskey- und Gesundheitssektor, was den Fokus auf Diversifizierung und Expansionsmöglichkeiten widerspiegelt.

- Lesen Sie hier unseren Bericht über die Analystenschätzungen, um einen detaillierten Einblick in die Entwicklung von TPG zu erhalten.

- Unser Bewertungsbericht enthüllt die Möglichkeit, dass die TPG-Aktie mit einem Abschlag gehandelt wird.

Wichtigste Erkenntnisse

- Entdecken Sie hier die 198 Namen aus unserem Screener für schnell wachsende US-Unternehmen mit hohem Insiderbesitz.

- Gehört eines dieser Unternehmen zu Ihrem Anlagemix? Nutzen Sie die analytischen Fähigkeiten des Simply Wall St-Portfolios, um einen 360-Grad-Blick auf ihre Entwicklung zu erhalten.

- Investieren Sie intelligenter mit der kostenlosen Simply Wall St-App, die detaillierte Einblicke in jeden Aktienmarkt rund um den Globus bietet.

Ziehen Sie andere Strategien in Erwägung?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

If you're looking to trade Allegiant Travel, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Allegiant Travel unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.