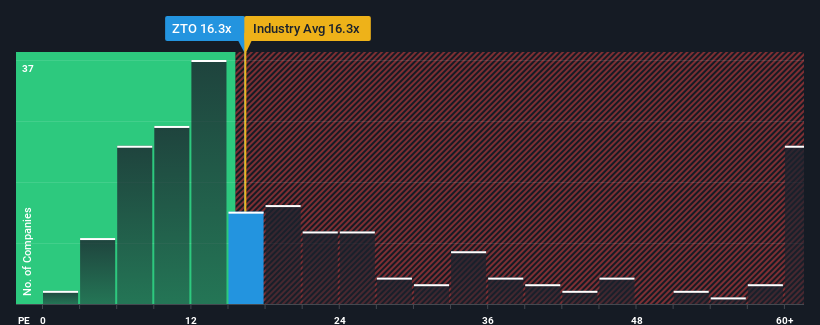

Amerika Birleşik Devletleri'nde 17x'e yakın medyan fiyat/kazanç (veya "F/K") oranıyla, ZTO Express (Cayman) Inc . şirketinin (NYSE:ZTO) 16,3x F/K oranına kayıtsız kaldığınız için affedilebilirsiniz. Bu durum pek dikkat çekmese de, F/K oranının gerekçelendirilmemesi halinde yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

ZTO Express (Cayman), diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgedeki kazanç artışı ile son zamanlarda oldukça iyi durumda. Birçok kişi, güçlü kazanç performansının diğerleri gibi kötüleşmesini bekliyor olabilir ve bu da F/K'nın yükselmesini engelliyor olabilir. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü hakkında iyimser hissetmek için nedenleri vardır.

ZTO Express (Cayman) için son analizimize göz atın

ZTO Express (Cayman) İçin Büyüme Var mı?

F/K oranını haklı çıkarmak için ZTO Express'in (Cayman) piyasaya benzer bir büyüme göstermesi gerekir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl hisse başına kazancını %13 oranında artırmayı başardığını görüyoruz. Sevindirici bir şekilde, EPS de kısmen son 12 aylık büyüme sayesinde üç yıl öncesine göre toplamda %90 arttı. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Geleceğe baktığımızda, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl içinde kazançların yıllık %14 oranında artması bekleniyor. Bu oran, piyasanın geneli için öngörülen yıllık %9,9'luk büyüme oranından önemli ölçüde daha yüksek.

Bunun ışığında, ZTO Express'in (Cayman) F/K'sının diğer şirketlerin çoğunluğuyla aynı hizada olması ilginçtir. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

ZTO Express'in (Cayman) F/K'sından Ne Öğrenebiliriz?

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

ZTO Express'in (Cayman) tahmini büyümesi piyasanın genelinden daha yüksek olduğu için şu anda beklenenden daha düşük bir F/K ile işlem gördüğünü tespit ettik. F/K oranının olumlu görünümle eşleşmesini engelleyen kazançlara yönelik bazı gözlenmemiş tehditler olabilir. Görünüşe göre bazıları gerçekten de kazançlarda istikrarsızlık bekliyor, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Peki ya diğer riskler? Her şirkette vardır ve ZTO Express (Cayman) için bilmeniz gereken 1 uyarı işareti tespit ettik.

ZTO Express'ten (Cayman) daha iyi bir yatırım bulmanız mümkün olabilir. Olası adaylardan bir seçki istiyorsanız, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirketlerden oluşan bu ücretsiz listeye göz atın.

If you're looking to trade ZTO Express (Cayman), open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if ZTO Express (Cayman) might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.