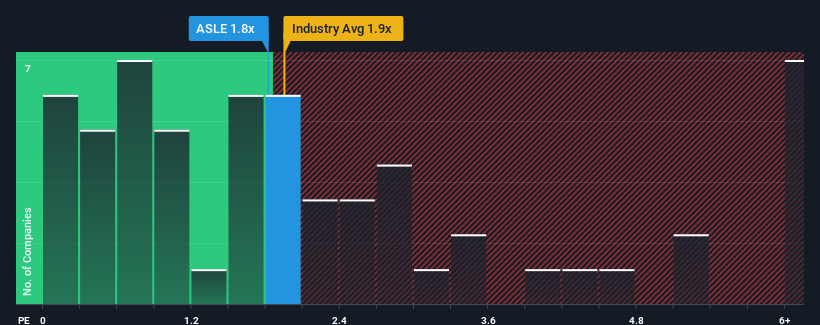

AerSale Corporation'ın(NASDAQ:ASLE) 1,8x olan fiyat-satış (ya da "F/S") oranının, Amerika Birleşik Devletleri'ndeki Havacılık ve Savunma sektörü için medyan F/S'nin yaklaşık 1,9x ile benzer olduğu düşünüldüğünde kayda değer olduğunu düşünen pek kimse olmayacaktır. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

AerSale için son analizimize göz atın

AerSale'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

AerSale'in azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. Belki de piyasa, düşük gelir performansının iyileşmesini ve F/K'nın düşmesini bekliyordur. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin ileriye dönük tahminlerini görmek istiyorsanız, AerSale hakkındakiücretsiz raporumuza göz atmalısınız.AerSale İçin Gelir Artışı Bekleniyor mu?

AerSale'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörle eşleşmesi gerektiğine dair doğal bir varsayım var.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %22'lik sinir bozucu bir düşüş yaşandı. Bu durum, yine de gelirde genel olarak %20'lik makul bir artış sağlamayı başaran son üç yıllık dönemi olumsuz etkiledi. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden dört analiste göre, önümüzdeki yıl gelirlerin %36 oranında artması bekleniyor. Sektörün yalnızca %11'lik bir artış göstereceği tahmin edilirken, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bunu göz önünde bulundurduğumuzda, AerSale'in F/K'sının sektördeki benzerlerine yakın olmasını ilgi çekici buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

AerSale'in F/K'sının Alt Satırı

Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

AerSale'in analist tahminlerine baktığımızda, üstün gelir görünümünün P/S'ye beklediğimiz desteği vermediğini görüyoruz. Piyasanın fiyatlandırdığı bazı riskler olabilir ve bu da P/S oranının olumlu görünümle eşleşmesini engelliyor olabilir. Bu belirsizlik hisse fiyatına da yansımış gibi görünse de, gelir tahminleri göz önüne alındığında daha yüksek olabilir.

Ayrıca, AerSale ile ilgili tespit ettiğimiz bu 3 uyarı işaretini de öğrenmelisiniz (1 tanesi biraz tatsız).

Elbette, büyük bir kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if AerSale might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.