Bir şeyler olmasını bekleyen XPeng Inc.(NYSE:XPEV) hissedarları, geçtiğimiz ay hisse fiyatlarının %27 oranında düşmesiyle bir darbe aldı. Geçtiğimiz on iki aya bakıldığında, hisse senedi %13'lük bir kazançla sağlam bir performans sergiledi.

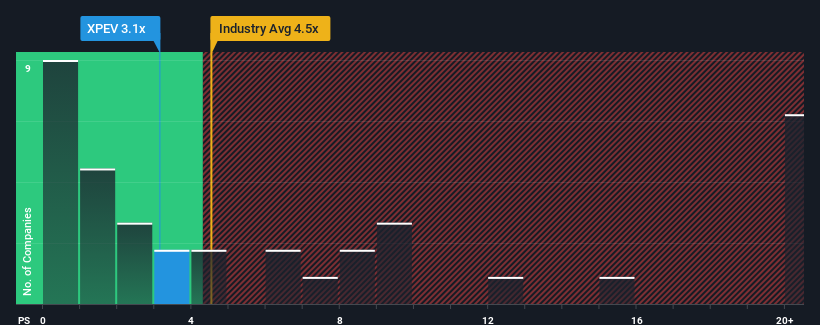

Bu kadar büyük bir fiyat düşüşünden sonra XPeng, 3,1x'lik fiyat-satış (veya "P/S") oranıyla şu anda yükseliş sinyalleri veriyor olabilir, çünkü Amerika Birleşik Devletleri'ndeki Otomobil endüstrisindeki tüm şirketlerin neredeyse yarısı 4,5x'ten daha yüksek P/S oranlarına sahiptir ve hatta 10x'ten daha yüksek P/S bile olağandışı değildir. Ancak, P/S oranının düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

XPeng için son analizimize bakın

XPeng'in Son Performansı Nasıl Görünüyor?

Diğer şirketlerin çoğunda pozitif gelir artışı görülürken XPeng'in gelirleri son zamanlarda geriye doğru gittiği için daha iyi bir performans sergileyebilirdi. Belki de yatırımcılar güçlü gelir artışı beklentilerinin ufukta görünmediğini düşündüğü için P/S düşük kalmaktadır. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayışında olacaklardır.

Analistlerin XPeng'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.XPeng için Gelir Artışı Bekleniyor mu?

XPeng'in P/S oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi sektörden daha kötü performans göstermesi beklenen bir şirket için tipiktir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %25'lik sinir bozucu bir düşüş yaşandı. Son üç yıllık dönemde, son 12 ayın tam aksine, gelirde inanılmaz bir genel artış görüldü. Dolayısıyla, şirket geçmişte harika bir iş çıkarmış olsa da, gelir artışının bu kadar sert bir şekilde düştüğünü görmek biraz endişe verici.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %60 oranında büyüme kaydedilmesi bekleniyor. Sektörün yılda yalnızca %32 büyüme göstermesi öngörüldüğünden, şirket daha güçlü bir gelir sonucu için konumlandırılmıştır.

Bu bilgiler ışığında, XPeng'in sektörden daha düşük bir F/K ile işlem görmesini garip buluyoruz. Görünüşe göre çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmuş değil.

Son Söz

XPeng'in hisselerinin güney yönlü hareketleri, F/K'sının şu anda oldukça düşük bir seviyede olduğu anlamına geliyor. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

XPeng'in gelirlerine baktığımızda, gelecekteki parlak büyüme tahminlerine rağmen, F/K'sının beklediğimizden çok daha düşük olduğunu görüyoruz. Bu düşük P/S'nin nedeni, piyasanın fiyatlandırdığı risklerde bulunabilir. Görünüşe göre piyasa gelir istikrarsızlığı bekliyor olabilir, çünkü bu koşullar normalde hisse fiyatına destek sağlamalıdır.

Başka riskler de olabileceğini unutmayın. Örneğin, XPeng için farkında olmanız gereken 1 uyarı işareti belirledik.

Bu riskler XPeng hakkındaki görüşlerinizi yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if XPeng might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.