Avustralya pazarında tüm sektörlerin kazanç gösterdiği genel olarak olumlu bir eğilimin ortasında ve enflasyon endişeleri nedeniyle tüketici duyarlılığındaki bazı zorluklara rağmen, yatırımcılar sağlam büyüme fırsatları aramaya devam ediyor. İçeriden yüksek sahipliğe sahip şirketler, işletmeye en yakın olanların güçlü güvenine işaret edebildikleri ve bilinçli karar vermenin kilit önem taşıdığı mevcut piyasa dinamikleriyle uyumlu oldukları için genellikle dikkat çekmektedir.

Avustralya'da Yüksek İçeriden Sahipliğe Sahip En İyi 10 Büyüme Şirketi

| İsim | İçeriden Sahiplik | Kazanç Büyümesi |

| Cettire (ASX:CTT) | 28.7% | 26.7% |

| Acrux (ASX:ACR) | 14.6% | 115.3% |

| Clinuvel Pharmaceuticals (ASX:CUV) | 13.6% | 26.7% |

| Biome Avustralya (ASX:BIO) | 34.5% | 114.4% |

| Liontown Resources (ASX:LTR) | 16.4% | 59.5% |

| Ora Banda Madencilik (ASX:OBM) | 10.2% | 94.3% |

| Plenti Group (ASX:PLT) | 12.8% | 106.4% |

| Change Financial (ASX:CCA) | 26.6% | 76.4% |

| Hillgrove Kaynakları (ASX:HGO) | 10.4% | 45.4% |

| CardieX (ASX:CDX) | 12.2% | 115.3% |

Tarama sonuçlarımızdan bir seçkiyi inceleyeceğiz.

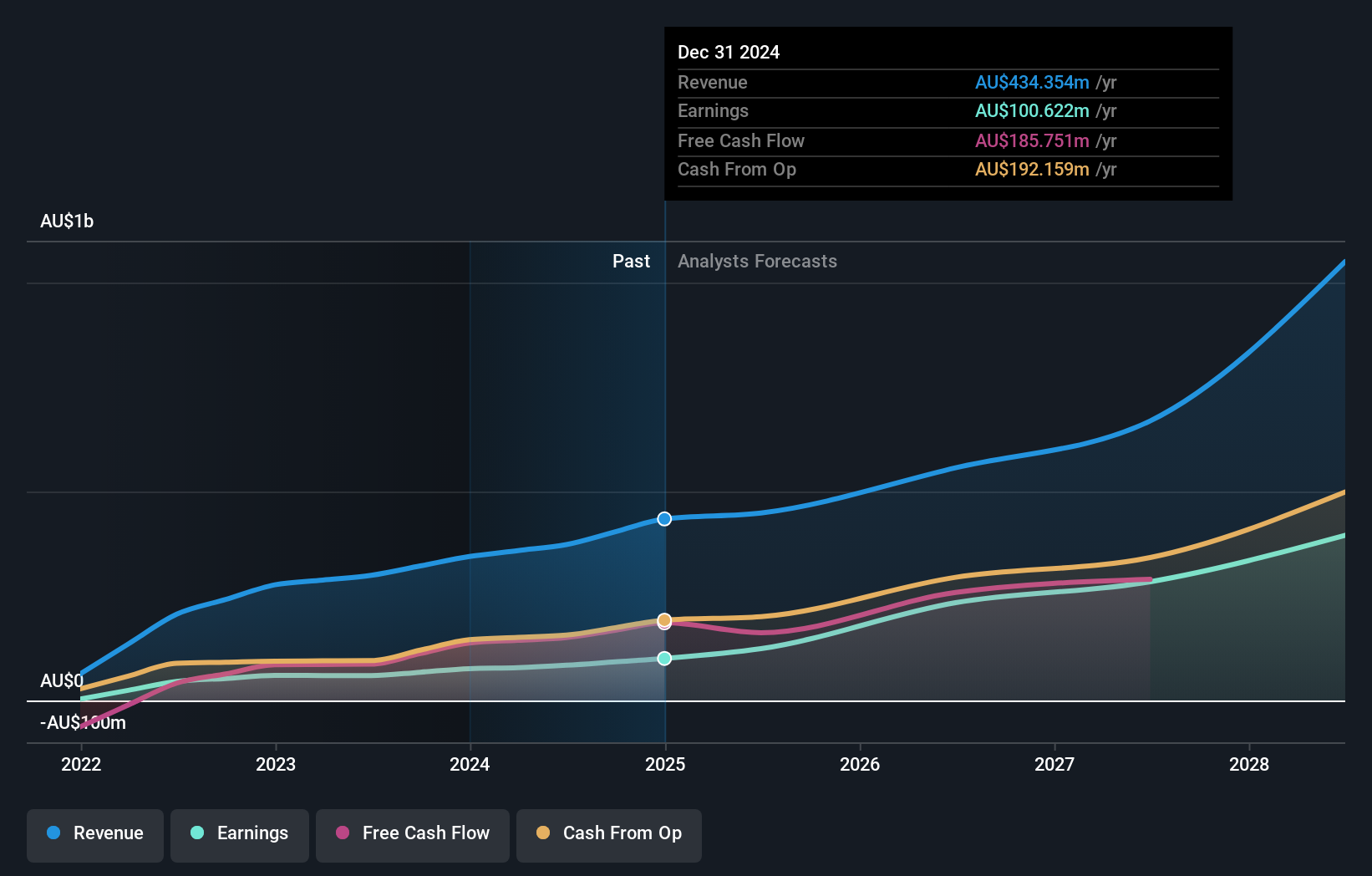

Emerald Resources (ASX:EMR)

Simply Wall St Büyüme Derecelendirmesi: ★★★★★☆

Genel Bakış: Emerald Resources NL, Kamboçya ve Avustralya'da maden rezervlerinin araştırılması ve geliştirilmesine odaklanmış, piyasa değeri yaklaşık 2,51 milyar A$ olan bir şirkettir.

Faaliyetler: Şirket esas olarak maden faaliyetlerinden gelir elde etmektedir ve bu gelir toplam 339,32 milyon A$'dır.

İçeriden Sahiplik: 18.5%

Özkaynak Getiri Tahmini: 21 (2026 tahmini)

İçeriden önemli bir hissedarlığa sahip olan Emerald Resources, Avustralya pazarında umut verici büyüme beklentileri gösteriyor. Kazançlarının yıllık %23,2 oranında artarak piyasanın %13,1'lik büyüme oranını geride bırakması beklenirken, gelir tahminleri de yıllık %18,6'lık artışla piyasa ortalamalarını aşıyor. Geçen yıl bir miktar hissedar seyreltmesine rağmen, Emerald'ın %20,7'lik güçlü öngörülen Özkaynak Kârlılığı, önümüzdeki yıllarda güçlü finansal performans ve paydaş değeri yaratma potansiyelinin altını çiziyor.

- Emerald Resources'ın dinamiklerini anlamak için buraya tıklayın ve büyüme analizi raporumuzun tamamına erişin.

- Derlediğimiz değerleme raporu, Emerald Resources'ın mevcut fiyatının şişirilmiş olabileceğini gösteriyor.

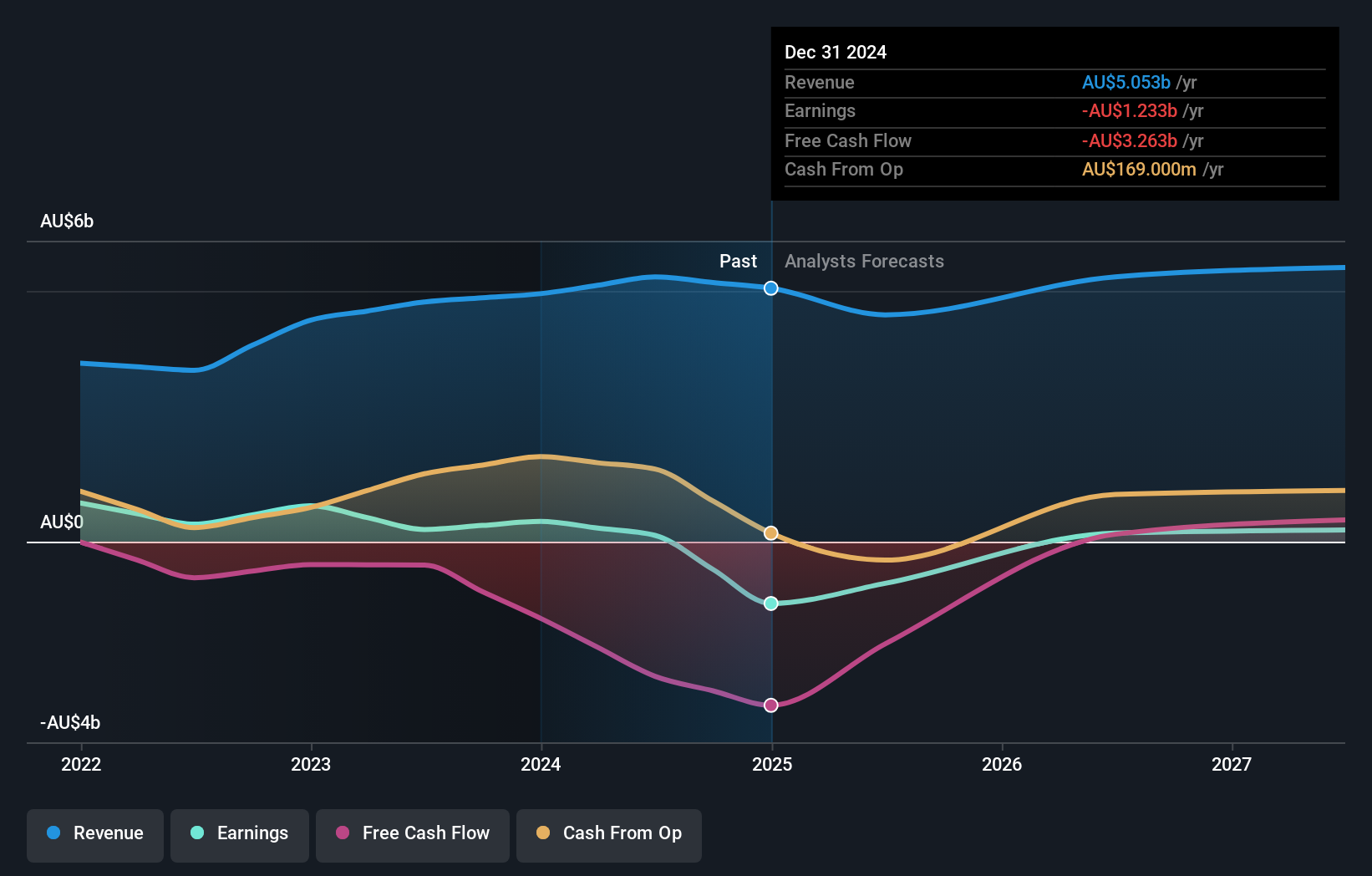

Flight Centre Seyahat Grubu (ASX:FLT)

Simply Wall St Büyüme Notu: ★★★★☆☆

Genel Bakış: Flight Centre Travel Group Limited, 4,70 milyar A$ piyasa değeri ile Avustralya, Yeni Zelanda, Amerika, Avrupa, Orta Doğu, Afrika ve Asya'da hem eğlence hem de kurumsal sektörlere hizmet veren bir seyahat perakendecisi olarak faaliyet göstermektedir.

Faaliyetler: Şirket, tatil segmentinden 1,28 milyar A$ ve kurumsal seyahat hizmetlerinden 1,06 milyar A$ gelir elde etmektedir.

İçeriden Sahiplik: 13.3%

Özkaynak Getiri Tahmini: 22 (2026 tahmini)

Flight Centre Travel Group, önemli ölçüde içeriden sahiplikle, kayda değer bir büyüme için hazırlanıyor. Şirket kısa süre önce kâra geçti ve tahmini gerçeğe uygun değerinin %17,1 altında işlem görüyor. Tahmini kazanç büyümesi yıllık %18,8 ile Avustralya piyasasının ortalaması olan %13,1'i aşmaktadır. Yıllık %9,7'lik gelir büyümesi tahmini de %5,3'lük piyasa beklentisini aşarken, %20'nin üzerindeki yüksek büyüme eşiğine ulaşmıyor.

- Flight Centre Travel Group'un kazanç büyüme raporundaki bulgularımızın ayrıntılı bir dökümünü keşfetmek için tıklayın.

- En son değerleme raporumuzu inceledikten sonra, Flight Centre Travel Group'un hisse fiyatı çok kötümser olabilir.

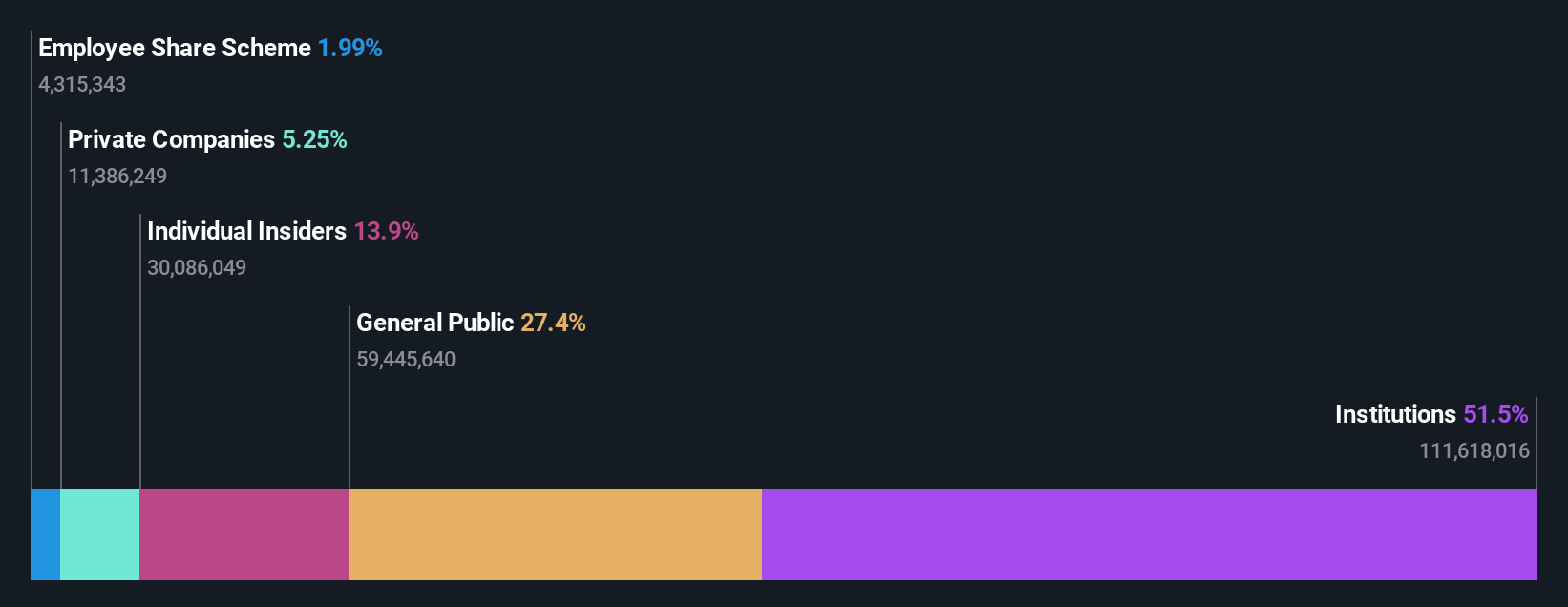

Mineral Kaynakları (ASX:MIN)

Simply Wall St Büyüme Derecelendirmesi: ★★★★★☆

Genel Bakış: Avustralya, Asya ve uluslararası alanda faaliyet gösteren bir madencilik hizmetleri şirketi olan Mineral Resources Limited'in piyasa değeri yaklaşık 11,02 milyar A$'dır.

Faaliyetler: Şirketin gelirleri lityum (1,60 milyar A$), demir cevheri (2,50 milyar A$) ve madencilik hizmetlerinden (2,82 milyar A$) elde edilmektedir.

İçeriden Sahiplik: 11.6%

Özkaynak Getiri Tahmini: 26 (2026 tahmini)

İçeriden yüksek sahiplik oranıyla karakterize edilen Mineral Resources, yıllık %12,1'lik gelir artışı tahminiyle Avustralya piyasasının %5,3'lük ortalamasını geride bırakarak büyümeye hazırlanıyor. 20'lik yüksek büyüme kriterini karşılayamamasına rağmen, kazançlarının yılda %27,5 oranında artması bekleniyor. Ancak, kâr marjlarının geçen yıla kıyasla azalması ve faiz ödemelerinin kazançlarla yeterince karşılanamaması nedeniyle zorluklar devam etmektedir. Hisse şu anda gerçeğe uygun değer tahmininin %40,7 altında değerleniyor.

- Analist tahminleri raporumuzu buradan okuyarak Mineral Resources'ın performansı hakkında derinlemesine bir bakış açısı edinin.

- Son değerleme raporumuzdan elde ettiğimiz bilgiler, Mineral Resources hisselerinin piyasada potansiyel olarak aşırı değerlendiğine işaret ediyor.

Bunu Gerçekleştirin

- İçeriden Sahipliği Yüksek 91 Hızlı Büyüyen ASX Şirketi endeksimizin tamamına erişmek için buraya tıklayın.

- Bu şirketlere zaten sahip misiniz? Portföyünüzü Simply Wall St'ye bağlayarak yatırım kararlarınıza netlik kazandırın, burada hisse senetlerinizin tüm hayati işaretlerini zahmetsizce izleyebilirsiniz.

- Simply Wall St'in ücretsiz uygulaması ile yatırım stratejinizi kolaylaştırın ve dünyanın her köşesindeki hisse senetleri hakkında kapsamlı araştırmalardan yararlanın.

Başka Yatırımlar mı Arıyorsunuz?

- Henüz analistlerin dikkatini çekmemiş yüksek performanslı küçük sermayeli şirketleri keşfedin.

- Potansiyel piyasa türbülansını atlatmak için güvenilir gelir akışları sunan sağlam temettü ödeyenlerle portföyünüzü çeşitlendirin.

- Gelecek vaat eden nakit akışı potansiyeline sahip ancak gerçeğe uygun değerlerinin altında işlem gören şirketleri bulun.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değ ildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır. Analiz sadece içeriden öğrenenlerin doğrudan sahip olduğu hisse senetlerini dikkate almaktadır. Kurumsal ve/veya tröst varlıkları gibi diğer araçlar yoluyla dolaylı olarak sahip olunan hisse senetlerini içermez. Belirtilen tüm tahmini gelir ve kazanç büyüme oranları, 1-3 yıl boyunca yıllıklandırılmış (yıllık) büyüme oranları cinsindendir.

If you're looking to trade Flight Centre Travel Group, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Flight Centre Travel Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team@simplywallst.com adresine e-posta gönderin

This article has been translated from its original English version, which you can find here.