O preço das acções da Valero Energy Corporation (NYSE:VLO) está a corresponder ao sentimento em torno dos seus ganhos

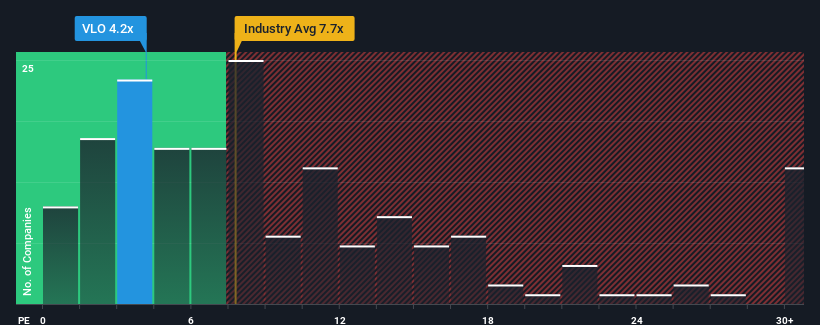

Com um rácio preço/lucro (ou "P/E") de 4,2x, a Valero Energy Corporation(NYSE:VLO) pode estar a enviar sinais de alta neste momento, dado que quase metade de todas as empresas nos Estados Unidos têm rácios P/E superiores a 17x e mesmo P/E superiores a 33x não são invulgares. No entanto, não é aconselhável tomar o P/E apenas pelo seu valor nominal, pois pode haver uma explicação para o facto de ser tão limitado.

Com o crescimento dos seus lucros em território positivo, em comparação com o declínio dos lucros da maioria das outras empresas, a Valero Energy tem-se saído bastante bem ultimamente. Pode ser que muitos esperem que o forte desempenho dos lucros se degrade substancialmente, possivelmente mais do que o mercado, que reprimiu o P/E. Caso contrário, os actuais accionistas têm razões para estarem bastante optimistas quanto à orientação futura do preço das acções.

Confira nossa análise mais recente da Valero Energy

O crescimento corresponde ao baixo P/E?

Há uma suposição inerente de que uma empresa deve ter um desempenho muito inferior ao do mercado para que rácios P/L como os da Valero Energy sejam considerados razoáveis.

Olhando primeiro para trás, vemos que a empresa aumentou os lucros por ação em uns impressionantes 26% no ano passado. No entanto, o último período de três anos não foi tão bom em termos agregados, uma vez que não conseguiu proporcionar qualquer crescimento. Por conseguinte, é justo dizer que o crescimento dos lucros tem sido inconsistente recentemente para a empresa.

Relativamente ao futuro, as estimativas dos analistas que cobrem a empresa sugerem que o crescimento dos lucros está a entrar em território negativo, diminuindo 32% ao ano nos próximos três anos. Isto não é muito bom quando se espera que o resto do mercado cresça 12% ao ano.

Com esta informação, não nos surpreende que a Valero Energy esteja a ser negociada a um P/E inferior ao do mercado. No entanto, é pouco provável que a redução dos lucros conduza a um P/E estável a longo prazo. É possível que o P/E caia para níveis ainda mais baixos se a empresa não melhorar a sua rentabilidade.

A palavra final

Diríamos que o poder do rácio preço/lucro não é essencialmente um instrumento de avaliação, mas antes uma forma de avaliar o sentimento atual dos investidores e as expectativas futuras.

Verificámos que a Valero Energy mantém o seu P/L baixo devido à fraqueza da sua previsão de lucros decrescentes, como esperado. Nesta fase, os investidores consideram que o potencial de melhoria dos lucros não é suficientemente grande para justificar um rácio P/E mais elevado. Nestas circunstâncias, é difícil prever uma forte subida do preço das acções num futuro próximo.

Não queremos estragar o desfile, mas também encontrámos um sinal de alerta para a Valero Energy que deve ser tido em conta.

É claro que se pode encontrar um investimento fantástico, analisando alguns bons candidatos. Por isso, dê uma espreitadela a esta lista gratuita de empresas com um forte historial de crescimento, negociadas a um P/E baixo.

If you're looking to trade Valero Energy, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Valero Energy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.