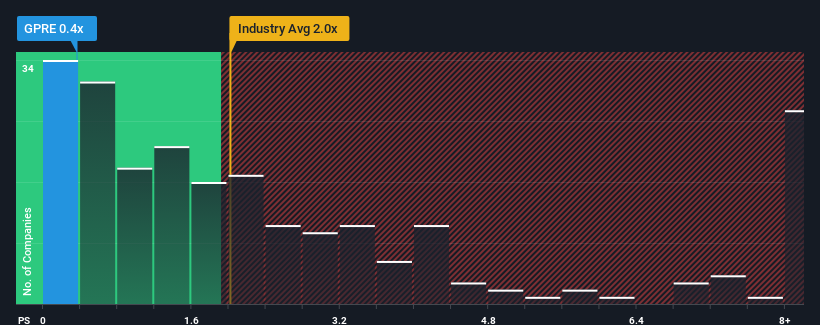

O rácio preço/vendas (ou "P/S") de 0,4x da Green Plains Inc.(NASDAQ:GPRE) pode parecer uma oportunidade de investimento bastante apelativa quando se considera que cerca de metade das empresas da indústria do petróleo e do gás nos Estados Unidos têm rácios P/S superiores a 2x. No entanto, não é aconselhável tomar o P/S apenas pelo seu valor nominal, uma vez que pode haver uma explicação para o facto de ser limitado.

Veja a nossa análise mais recente da Green Plains

Como é o desempenho recente da Green Plains?

O crescimento negativo das receitas da Green Plains nos últimos tempos não tem sido melhor nem pior do que o da maioria das outras empresas. Pode ser que muitos esperem que o desempenho das receitas da empresa se degrade ainda mais, o que reprimiu o P / S. Assim, embora se possa dizer que a ação está barata, os investidores estarão à espera de melhorias antes de a considerarem um bom valor. No mínimo, é de esperar que as receitas não caiam a pique se o seu plano é adquirir algumas acções enquanto estão em baixa.

Se quiser saber quais são as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a Green Plains.As previsões de receitas correspondem ao baixo rácio P/S?

A única altura em que se sentiria verdadeiramente confortável ao ver um P/S tão baixo como o da Green Plains é quando o crescimento da empresa está no bom caminho para ficar atrás do sector.

Ao analisarmos o último ano financeiro, ficámos desanimados ao ver que as receitas da empresa caíram 18%. No entanto, alguns anos muito fortes antes disso significam que a empresa ainda foi capaz de aumentar as receitas num total impressionante de 66% nos últimos três anos. Por conseguinte, embora tivessem preferido manter a tendência, os accionistas acolheriam com agrado as taxas de crescimento das receitas a médio prazo.

Olhando agora para o futuro, prevê-se que as receitas aumentem 3,7% por ano durante os próximos três anos, de acordo com os onze analistas que seguem a empresa. Com a previsão de um crescimento anual de 2,6% para o sector, a empresa está posicionada para um resultado comparável em termos de receitas.

Tendo isto em consideração, achamos intrigante que o P/S da Green Plains esteja a ficar atrás dos seus pares do sector. Aparentemente, alguns accionistas duvidam das previsões e têm aceitado preços de venda mais baixos.

A palavra final

Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Vimos que a Green Plains negoceia atualmente com um P/S inferior ao previsto, uma vez que o seu crescimento previsto está em linha com o do sector em geral. Quando vemos um crescimento médio das receitas como este, assumimos que devem ser os riscos potenciais que estão a pressionar o rácio P/S. No entanto, se concordar com as previsões dos analistas, poderá adquirir as acções a um preço atrativo.

É também de salientar que encontrámos um sinal de alerta para a Green Plains que deve ser tido em consideração.

Se as empresas com um sólido crescimento dos lucros no passado são do seu agrado, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e baixos rácios P/E.

Valuation is complex, but we're here to simplify it.

Discover if Green Plains might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.