AppFolio e mais duas empresas americanas em crescimento com elevada participação de informação privilegiada

Reviewed by Simply Wall St

À medida que o mercado bolsista dos EUA atravessa um período de ajustamentos, com os principais índices, como o S&P 500 e o Nasdaq, a registarem flutuações em relação a máximos históricos, os investidores continuam a procurar oportunidades de investimento estáveis. Neste contexto, as empresas em crescimento com uma elevada participação de informação privilegiada podem ser particularmente atractivas, uma vez que as participações significativas de informação privilegiada indicam frequentemente confiança nas perspectivas futuras da empresa no meio da volatilidade do mercado.

As 10 principais empresas em crescimento com elevada participação de insiders nos Estados Unidos

| Nome da empresa | Propriedade de insiders | Crescimento dos ganhos |

| Tecnologia GigaCloud (NasdaqGM:GCT) | 25.9% | 21.3% |

| PDD Holdings (NasdaqGS:PDD) | 32.1% | 23.2% |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 22.1% |

| Duolingo (NasdaqGS:DUOL) | 15% | 48% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.3% | 40.2% |

| Bridge Investment Group Holdings (NYSE:BRDG) | 11.6% | 98.2% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.7% | 60.9% |

| Grupo Carlyle (NasdaqGS:CG) | 29.2% | 23.6% |

| BBB Foods (NYSE:TBBB) | 22.9% | 100.1% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 74.3% |

Vamos explorar várias opções de destaque dos resultados no screener.

AppFolio (NasdaqGM:APPF)

Classificação de crescimento simplesmente Wall St: ★★★★☆☆

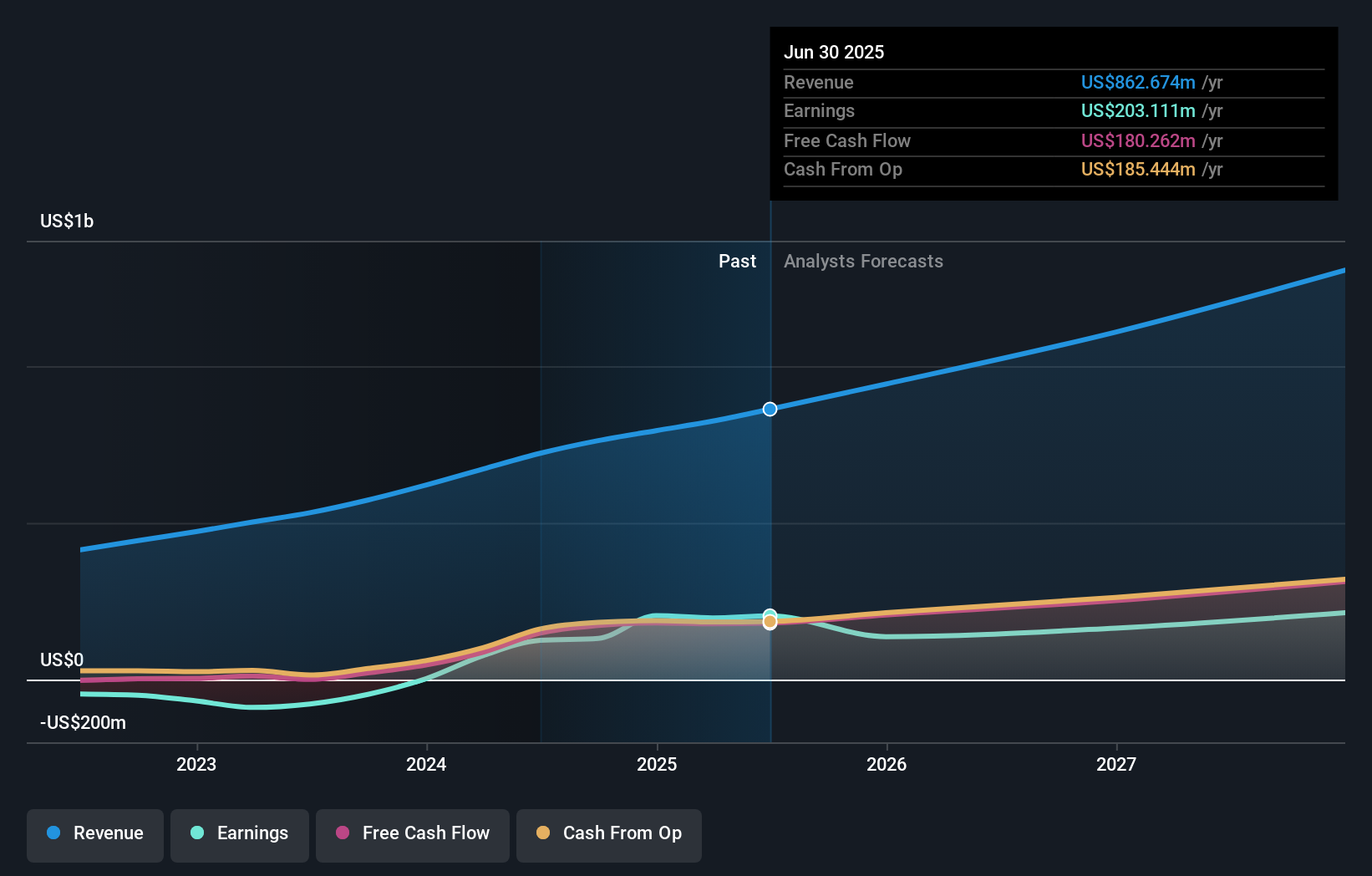

Visão geral: A AppFolio, Inc. oferece soluções de gestão de negócios baseadas em nuvem especificamente adaptadas para o setor imobiliário nos Estados Unidos, com uma capitalização de mercado de aproximadamente US $ 8.86 bilhões.

Operações: A empresa gera receita principalmente por meio de seu software de gerenciamento de negócios baseado em nuvem e plataformas Value +, totalizando aproximadamente US $ 671.78 milhões.

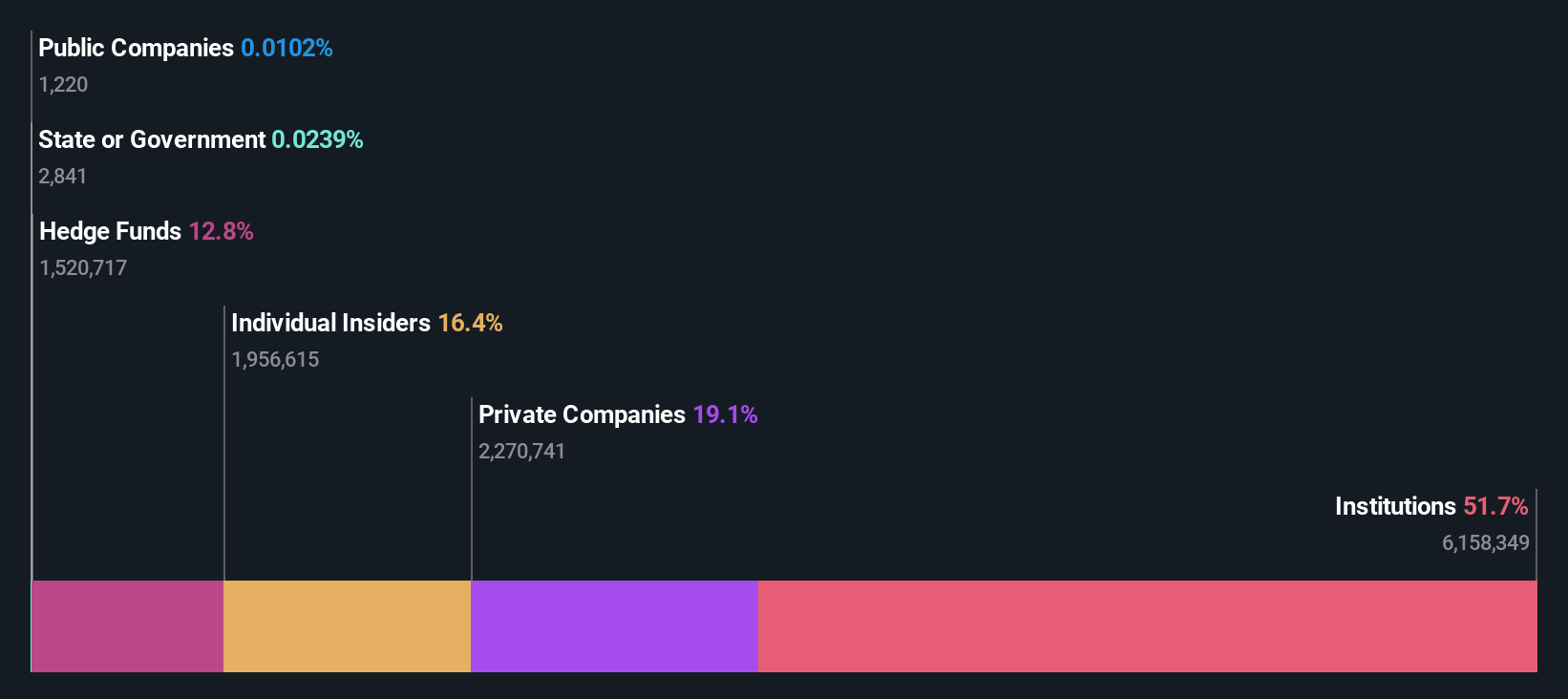

Propriedade de insiders: 31.6%

A AppFolio tem mostrado uma trajetória promissora, passando para a lucratividade este ano, com as vendas do primeiro trimestre saltando para US$ 187,43 milhões, de US$ 136,1 milhões no ano anterior, e o lucro líquido atingindo US$ 38,66 milhões após uma perda de US$ 35,11 milhões. Apesar do elevado nível de participação de investidores, nos últimos meses tem-se assistido a uma venda significativa de investidores em vez de uma compra, o que suscita preocupações quanto ao alinhamento dos accionistas. No entanto, espera-se que os ganhos da AppFolio cresçam 28,5% ao ano, superando a previsão mais ampla do mercado dos EUA de 14,7%.

- Obtenha uma perspetiva aprofundada sobre o desempenho do AppFolio lendo nosso relatório de estimativas de analistas aqui.

- O relatório de avaliação que compilámos sugere que o preço atual da AppFolio pode estar inflacionado.

Aceitação de crédito (NasdaqGS:CACC)

Classificação de crescimento simplesmente Wall St: ★★★★★☆

Visão geral: A Credit Acceptance Corporation opera nos Estados Unidos, oferecendo programas de financiamento junto com produtos e serviços relacionados, com uma capitalização de mercado de aproximadamente US $ 6.23 bilhões.

Operações: A empresa gera receita principalmente por meio de programas de financiamento e produtos e serviços relacionados, totalizando US $ 866.70 milhões.

Propriedade de insiders: 14.4%

O Credit Acceptance, apesar de um elevado nível de endividamento, está preparado para um crescimento robusto, com uma projeção de aumento dos lucros de 37,9% ao ano e um crescimento das receitas de 42,7% ao ano, ultrapassando significativamente o mercado dos EUA. Os recentes ajustamentos das condições da sua facilidade de crédito e as recompras activas de acções sublinham a confiança da administração na estabilidade operacional e no aumento do valor para os accionistas. No entanto, uma queda recente nos resultados líquidos trimestrais realça a potencial volatilidade da rendibilidade no meio destas expansões.

- Veja mais de perto o potencial do Credit Acceptance aqui no nosso relatório sobre o crescimento dos lucros.

- À luz do nosso recente relatório de avaliação, parece possível que o Credit Acceptance esteja a ser negociado abaixo do seu valor estimado.

Amerant Bancorp (NYSE:AMTB)

Classificação de crescimento simplesmente Wall St: ★★★★☆☆

Visão geral: Amerant Bancorp Inc., com uma capitalização de mercado de aproximadamente $ 761.92 milhões, opera como a holding bancária do Amerant Bank, NA, atendendo a vários clientes e empresas.

Operações: A empresa gera suas receitas principalmente de atividades bancárias, totalizando aproximadamente US $ 315,85 milhões.

Propriedade de insiders: 12.4%

A Amerant Bancorp Inc. está a registar um declínio notável na receita líquida de juros e no lucro líquido, conforme relatado nos resultados do primeiro trimestre, com o lucro por ação também a diminuir em relação ao ano anterior. Apesar desses desafios, a empresa mantém um dividendo, afirmando recentemente um pagamento de US $ 0,09 por ação. Embora as transacções com informação privilegiada mostrem mais compras do que vendas nos últimos três meses, as margens de lucro da Amerant diminuíram em comparação com o ano passado e o seu crescimento significativo dos lucros anuais esperados ultrapassa as previsões do mercado em geral.

- Navegue pelos meandros da Amerant Bancorp com nosso relatório abrangente de estimativas de analistas aqui.

- Ao revisar nosso último relatório de avaliação, o preço das ações do Amerant Bancorp pode ser muito otimista.

Fazer Acontecer

- Clique aqui para acessar nosso índice completo de 183 empresas americanas de rápido crescimento com alta propriedade de insiders.

- Já está investido nestas acções? Mantenha-se a par de todas as reviravoltas criando uma carteira com o Simply Wall St, onde simplificamos a tarefa de investidores como você para se manterem informados e proactivos.

- Eleve seu portfólio com o Simply Wall St, o aplicativo definitivo para investidores que buscam cobertura do mercado global.

Procurando outros investimentos?

- Explore empresas de pequena capitalização de alto desempenho que ainda não receberam atenção significativa dos analistas.

- Diversifique a sua carteira com sólidos pagadores de dividendos que oferecem fluxos de rendimento fiáveis para resistir a potenciais turbulências do mercado.

- Encontre empresas com um potencial de fluxo de caixa promissor, mas que estejam a negociar abaixo do seu valor justo.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender quaisquer acções e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. A Simply Wall St não detém qualquer posição nas acções mencionadas e a análise considera apenas as acções detidas diretamente por pessoas com informação privilegiada. Não inclui acções detidas indiretamente através de outros veículos, tais como entidades empresariais e/ou fiduciárias. Todas as previsões de receitas e taxas de crescimento de lucros citadas são em termos de taxas de crescimento anualizadas (por ano) ao longo de 1-3 anos.

Valuation is complex, but we're here to simplify it.

Discover if Credit Acceptance might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.