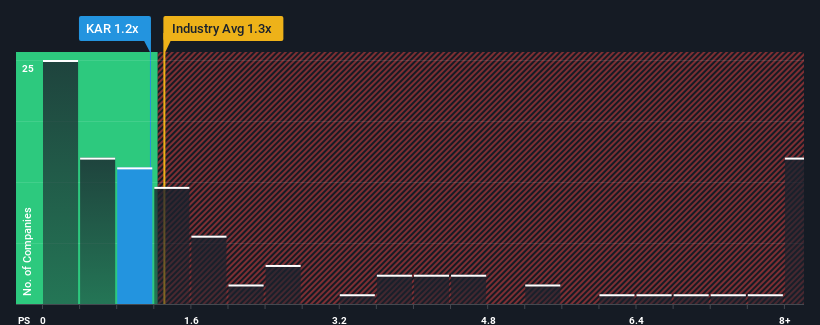

Não é exagero dizer que o rácio preço/vendas (ou "P/S") da OPENLANE, Inc. (NYSE:KAR) de 1,2x neste momento parece bastante "intermédio" para as empresas da indústria de Serviços Comerciais nos Estados Unidos, onde o rácio P/S mediano é de cerca de 1,3x. No entanto, não é sensato ignorar simplesmente o P/S sem explicação, uma vez que os investidores podem estar a ignorar uma oportunidade distinta ou um erro dispendioso.

Veja nossa análise mais recente para OPENLANE

Como é o desempenho recente da OPENLANE?

Com um crescimento das receitas inferior ao da maioria das outras empresas nos últimos tempos, a OPENLANE tem sido relativamente lenta. Pode ser que muitos esperem que o desempenho pouco inspirador das receitas se fortaleça positivamente, o que impediu que o rácio P/S caísse. No entanto, se não for esse o caso, os investidores podem ser apanhados a pagar demasiado pelas acções.

Se você gostaria de ver o que os analistas estão prevendo para o futuro, você deve verificar nosso relatóriogratuito sobre OPENLANE.Como está a tendência de crescimento da receita da OPENLANE?

A única vez que você se sentiria confortável vendo um P / S como o da OPENLANE é quando o crescimento da empresa está acompanhando de perto o setor.

Olhando primeiro para trás, vemos que a empresa conseguiu aumentar as receitas em 8,3% no ano passado. As receitas também aumentaram 24% no total em relação a três anos atrás, em parte graças aos últimos 12 meses de crescimento. Assim, podemos começar por confirmar que a empresa fez efetivamente um bom trabalho de crescimento das receitas durante esse período.

Olhando agora para o futuro, prevê-se que as receitas aumentem 2,8% durante o próximo ano, de acordo com os sete analistas que seguem a empresa. Entretanto, prevê-se que o resto da indústria cresça 8,3%, o que é visivelmente mais atrativo.

Neste contexto, é curioso que o P/S da OPENLANE esteja em linha com a maioria das outras empresas. Aparentemente, muitos investidores da empresa são menos pessimistas do que os analistas indicam e não estão dispostos a abandonar as suas acções neste momento. Estes accionistas podem estar a preparar-se para uma futura desilusão se o P/S descer para níveis mais consentâneos com as perspectivas de crescimento.

O que podemos aprender com o P/S da OPENLANE?

Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Quando se considera que as estimativas de crescimento das receitas da OPENLANE são bastante moderadas em comparação com a indústria em geral, é fácil ver porque consideramos inesperado estar a negociar no seu atual rácio P/S. Quando vemos empresas com uma perspetiva de receitas relativamente mais fraca em comparação com o sector, suspeitamos que o preço das acções corre o risco de descer, fazendo baixar o P/S moderado. É necessária uma mudança positiva para justificar a atual relação preço/vendas.

É também de salientar que encontrámos um sinal de alerta para a OPENLANE que deve ser tido em consideração.

Se as empresas fortes que geram lucros lhe agradam, então vai querer consultar esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas provaram que podem aumentar os lucros).

Valuation is complex, but we're here to simplify it.

Discover if OPENLANE might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.