最近の日本株式市場は、半導体株への売りや円高による輸出関連企業への影響を受け、日経平均株価は5.8%安、TOPIXは4.2%安と下落が目立っている。このような市場環境の中、投資家は、市場のボラティリティが高くても安定した収入を得ることができる配当銘柄に安定性を見出すことができるかもしれない。 このような背景から、経済の不確実性の中で安定したリターンを求める投資家にとって、強力なファンダメンタルズと信頼できる配当履歴を持つ配当銘柄を選択することが重要になる。

日本の配当株トップ10

| 銘柄名 | 配当利回り | 配当格付け |

| 椿本チエイン (TSE:6371) | 4.29% | ★★★★★★ |

| 大和工業 (東証:5444) | 4.25% | ★★★★★★ |

| グロベライド (東証:7990) | 4.37% | ★★★★★★ |

| 三菱総合研究所 (東証:3636) | 3.92% | ★★★★★★ |

| コンドーテック (東証:7438) | 3.82% | ★★★★★★ |

| 栗本工業 (東証:5602) | 5.06% | ★★★★★★ |

| イノテック (東証:9880) | 4.81% | ★★★★★★ |

| ビジネスブレイン太田昭和 (東証:9658) | 4.38% | ★★★★★★ |

| ファルコホールディングス (TSE:4671) | 6.57% | ★★★★★★ |

| 株式会社 学究社 (TSE:9769) | 4.33% | ★★★★★★ |

ここをクリックすると、当社の日本株配当株スクリーニングの全469銘柄リストが表示される。

以下では、当社独自のスクリーナーからお気に入りの銘柄をいくつか紹介する。

ゼオン (TSE:4205)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要ゼオン・コーポレーションは、エラストマーおよび特殊素材分野で事業を展開し、時価総額は2,672億5,000万円。

事業内容ゼオンの収益セグメントには、エラストマー素材事業が2,233億2,000万円、高機能素材事業が1,125億円が含まれる。

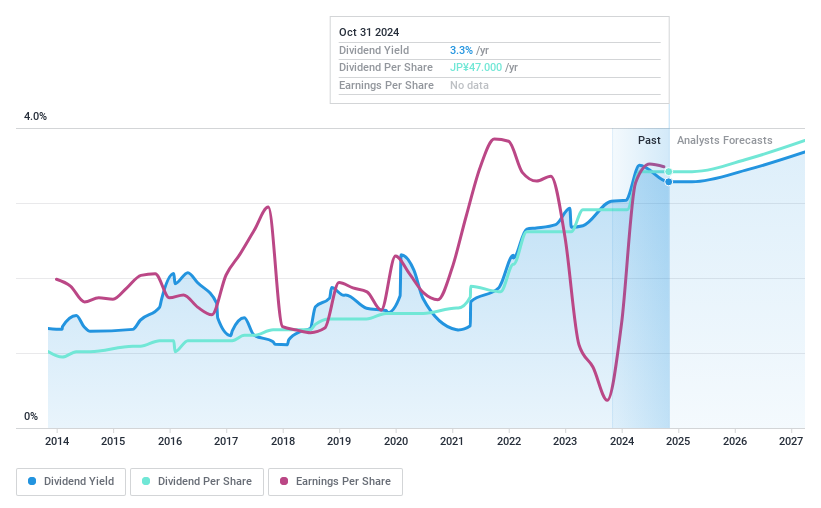

配当利回り:3.7

ゼオンの配当金は過去10年間不安定であり、年間20%以上の下落が顕著である。にもかかわらず、同社の配当は利益(配当性向28.4%)とキャッシュフロー(現金配当性向86.1%)で十分にカバーされている。直近の業績は334.5%増と急拡大しているが、将来の業績は若干減少すると予想されている。同社は最近、35万6900株、4億9956万円の自社株買いを実施しており、財務の安定性と株主価値向上戦略への自信をうかがわせる。

三共 (東証:6417)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要三共株式会社は、日本でゲーム機やボールベアリング供給システムを製造・販売しており、時価総額は4,695億5,000万円。

事業内容パチンコ関連事業(1,300億2,000万円)、パチスロ関連事業(397億円)、補給機器関連事業(203億6,000万円)。

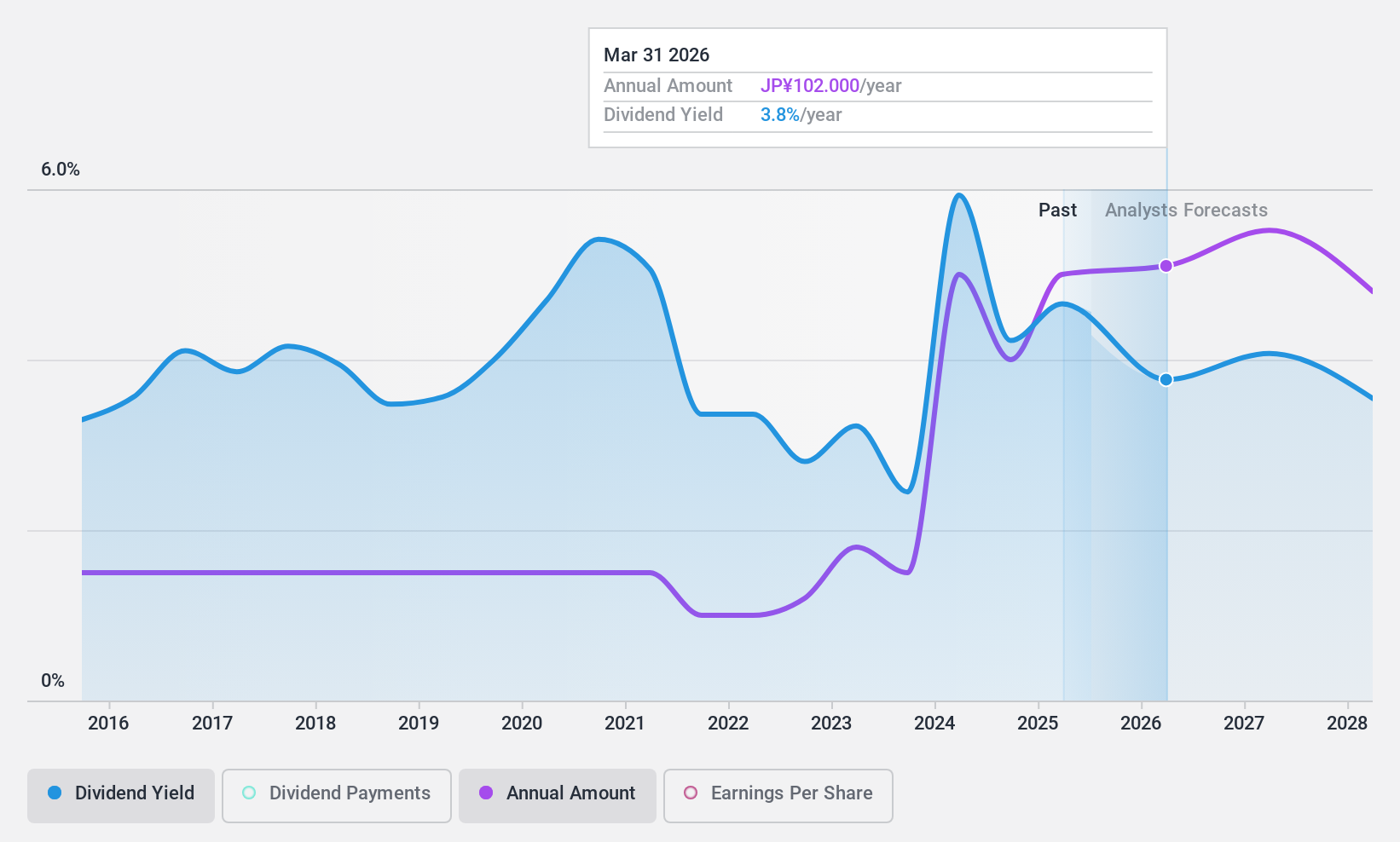

配当利回り:3.7

三共(株)の配当は、利益(配当性向37.7%)とキャッシュフロー(現金配当性向39.3%)で十分にカバーされており、配当プロフィールは複雑である。しかし、過去10年間は配当金の支払いが不安定で、大幅に減少した時期もあった。この不安定さにもかかわらず、三共の配当金は過去10年間で増加している。2025年3月期の直近のガイダンスでは、売上高1,800億円、営業利益610億円を見込んでおり、財務の健全性は高い。

三菱倉庫 (東証:9301)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要三菱倉庫は国内外で物流サービスを提供し、時価総額は 3,937 億 9,000 万円。

事業内容三菱倉庫の収益セグメントには、物流事業と不動産事業があり、物流事業が 1,885 億 8,000 万円、不動産事業が 276 億 8,000 万円となっている。

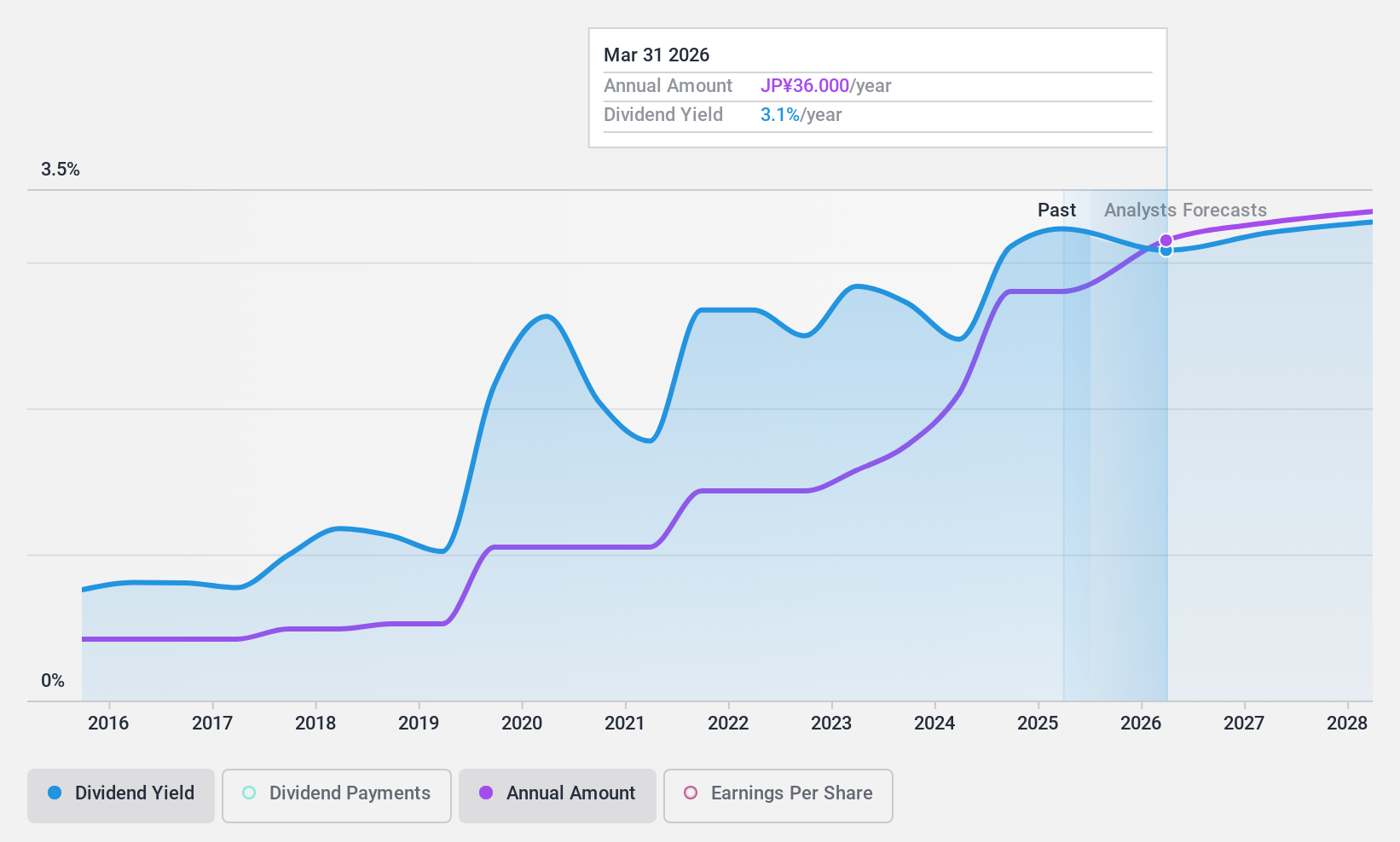

配当利回り:3

三菱倉庫の配当性向は26.2%と低く、配当は利益で十分にカバーされている。同社の配当利回りは3.04% で、日本の上位4 分の1 よりも低いが、過去10 年間、信頼できる配当と成長を維持してきた。最近の自社株買いは39万9,400株、21億円で、減益が予想されるにもかかわらず、財務の安定性に対する経営陣の自信を反映している。

次のステップ

- 当社の「日本の配当金トップ銘柄」スクリーナーから469銘柄をご覧ください。

- すでにこれらの銘柄に投資されていますか?シンプリーウォールストリートでポートフォリオを設定することで、あなたのような投資家が常に情報を入手し、積極的に行動できるようにします。

- シンプリーウォールセントの無料アプリで投資機会の世界を発見し、すべての市場にわたる比類のない株式分析にアクセスしましょう。

他の戦略をお考えですか?

- まだアナリストの注目を集めていない高業績の小型株をお探しください。

- アナリストと経営陣の楽観的な見通しに裏打ちされた、力強い成長の可能性を示す企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を行っており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Mitsubishi Logistics が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.