3 empresas de crecimiento con un alto nivel de participación interna que obtienen hasta un 26% de rentabilidad sobre fondos propios

Revisado por Simply Wall St

Mientras el mercado estadounidense trata de prolongar su recuperación, con el S&P 500 y el Nasdaq mostrando un impulso positivo, los inversores observan con interés los valores que combinan potencial de crecimiento con una sólida participación de los accionistas. En esta coyuntura, las empresas que muestran una alta rentabilidad sobre recursos propios pueden resultar especialmente atractivas, ya que a menudo indican una fuerte confianza de la dirección y una alineación con los intereses de los accionistas.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Super Micro Computer (NasdaqGS:SMCI) | 14.1% | 38.4% |

| Duolingo (NasdaqGS:DUOL) | 14.3% | 39.9% |

| FTC Solar (NasdaqCM:FTCI) | 32.2% | 61.8% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 12.1% | 65.1% |

| Astera Labs (NasdaqGS:ALAB) | 15.3% | 44.8% |

| Red Cat Holdings (NasdaqCM:RCAT) | 14.8% | 123% |

| Niu Technologies (NasdaqGM:NIU) | 36% | 82.8% |

| BBB Foods (NYSE:TBBB) | 16.2% | 30.1% |

| Upstart Holdings (NasdaqGS:UPST) | 12.5% | 102.6% |

| CoreWeave (NasdaqGS:CRWV) | 38.3% | 69.9% |

Exploremos varias opciones destacadas de los resultados del screener.

Duolingo (NasdaqGS:DUOL)

Calificación de crecimiento de Simply Wall St: ★★★★★★

Visión general: Duolingo, Inc. opera como plataforma de aprendizaje móvil en Estados Unidos, Reino Unido e internacionalmente con una capitalización de mercado de aproximadamente 23.540 millones de dólares.

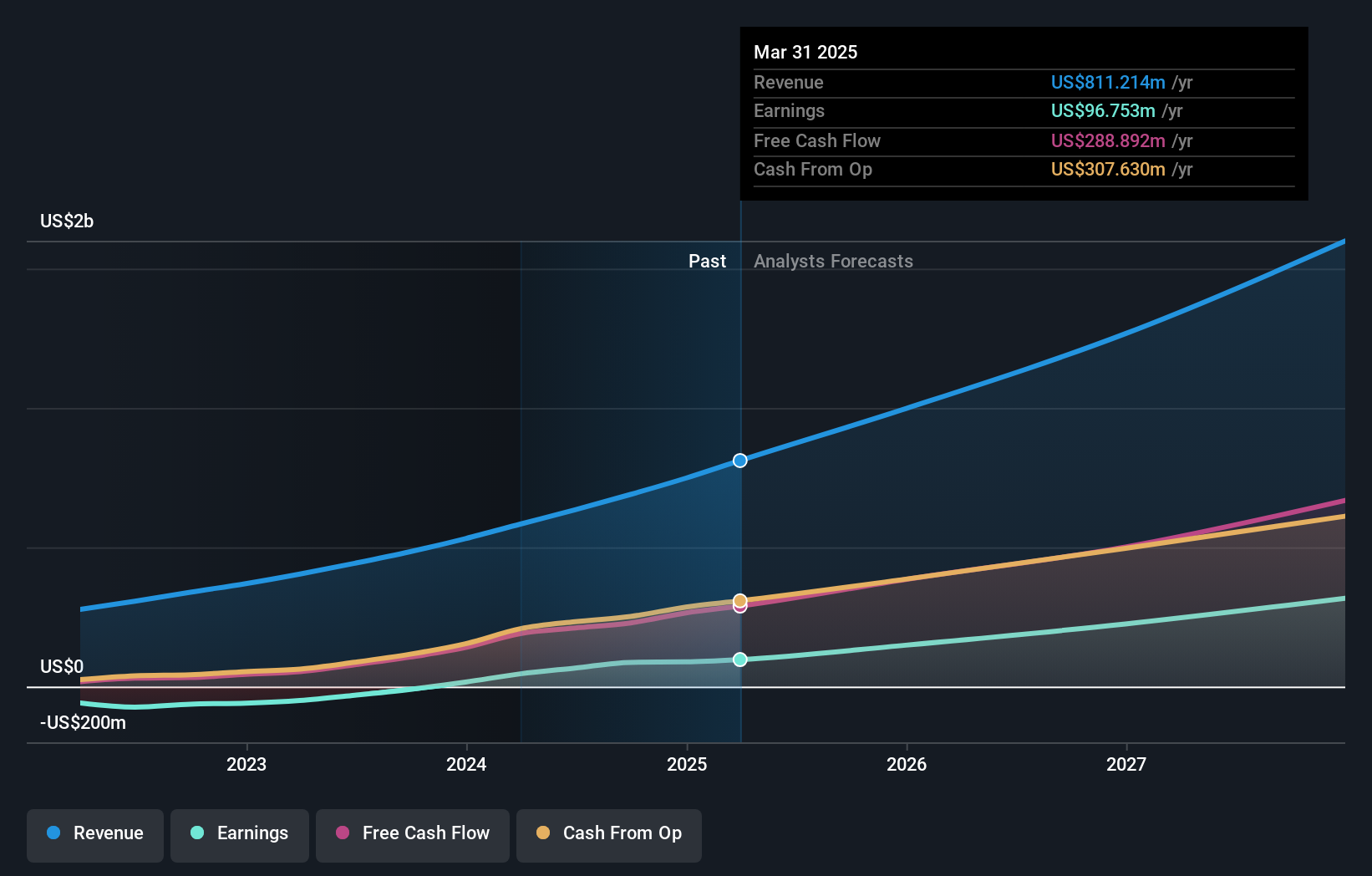

Operaciones: Duolingo genera sus ingresos principalmente de su segmento de software educativo, que asciende a 811,21 millones de dólares.

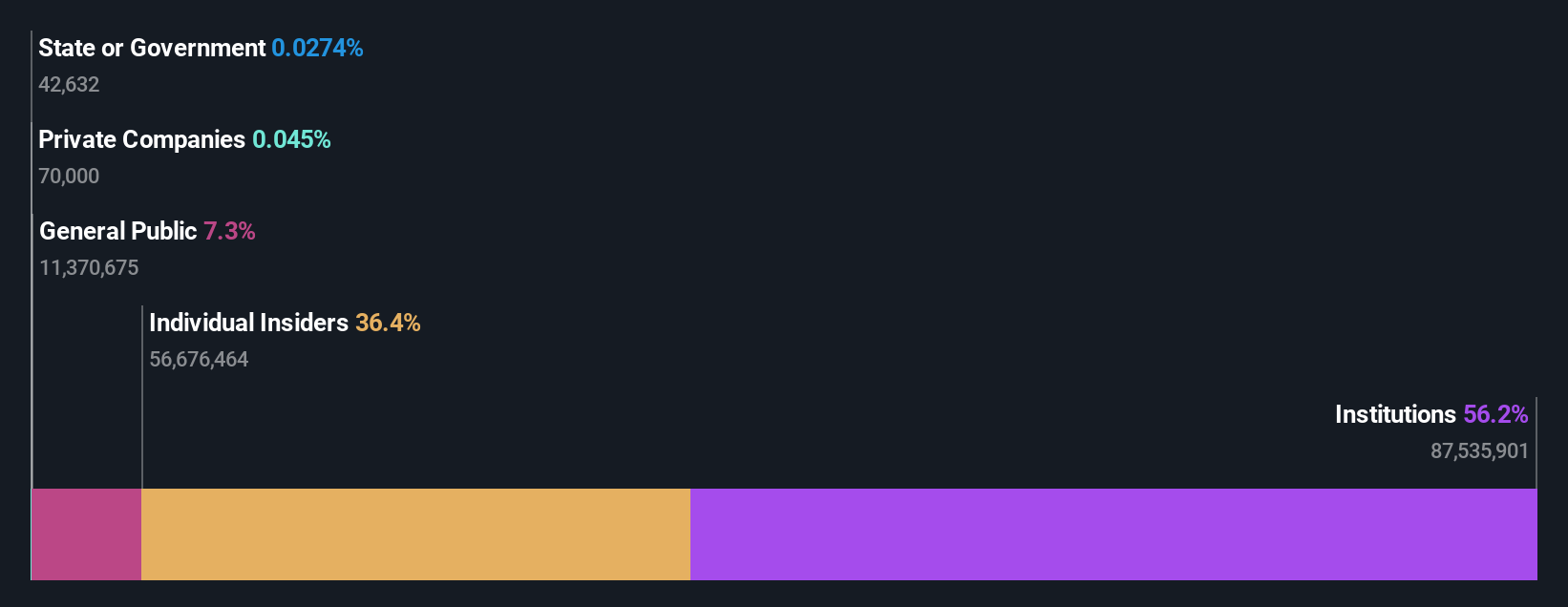

Titularidad de información privilegiada: 14.3%

Previsión de rentabilidad de los fondos propios: 23% (estimación para 2028)

Duolingo demuestra un fuerte potencial de crecimiento, con una previsión de aumento significativo de los beneficios en los próximos tres años. A pesar de las recientes ventas de información privilegiada, se espera que sus ingresos y beneficios crezcan a un ritmo superior a la media del mercado. Entre sus recientes expansiones se incluye el lanzamiento de 148 nuevos cursos de idiomas mediante IA generativa, lo que aumenta su alcance mundial. En el primer trimestre de 2025, las ventas aumentaron a 230,74 millones de dólares, frente a los 167,55 millones de hace un año, como reflejo de la fuerte demanda y el desarrollo estratégico de productos.

- Eche un vistazo más de cerca al potencial de Duolingo aquí, en nuestro informe sobre el crecimiento de las ganancias.

- Al revisar nuestro último informe de valoración, el precio de las acciones de Duolingo podría ser demasiado optimista.

Workday (NasdaqGS:WDAY)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Workday, Inc. ofrece aplicaciones empresariales en la nube a nivel mundial, con una capitalización de mercado de aproximadamente 72.230 millones de dólares.

Operaciones: La empresa genera ingresos principalmente de sus aplicaciones en la nube, por un total de 8.450 millones de dólares.

Titularidad de información privilegiada: 19.5%

Previsión de rentabilidad del capital: 21% (estimación 2028)

Se prevé que los beneficios de Workday crezcan significativamente, superando al mercado estadounidense, a pesar de un reciente descenso de los márgenes de beneficio. Se espera que el crecimiento de los ingresos de la empresa supere la media del mercado, apoyado por asociaciones estratégicas como las establecidas con Incorta y Prudential Financial. Entre sus recientes expansiones se incluyen un contrato de arrendamiento en el Empire State Building y mejoras en la gestión de contratos basada en IA. Workday, que cotiza por debajo de su valor razonable estimado, sigue innovando con más de 350 nuevas funciones de producto destinadas a agilizar las operaciones y mejorar la agilidad.

- Haga clic aquí para descubrir los matices de Workday con nuestro detallado informe analítico de crecimiento futuro.

- Nuestro exhaustivo informe de valoración plantea la posibilidad de que Workday tenga un precio superior al que podrían justificar sus datos financieros.

Zscaler (NasdaqGS:ZS)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Zscaler, Inc. es una empresa global de seguridad en la nube con una capitalización de mercado de aproximadamente 37.360 millones de dólares.

Operaciones: Zscaler genera ingresos principalmente a través de las ventas de servicios de suscripción a su plataforma en la nube y servicios de soporte relacionados, que ascienden a 2.420 millones de dólares.

Titularidad de información privilegiada: 19.6%

Previsión de rentabilidad del capital: 27% (estimación para 2028)

Se prevé que los ingresos de Zscaler crezcan un 16,6% anual, por encima del mercado estadounidense en general. La empresa colaboró recientemente con T-Mobile para mejorar la ciberseguridad a través de su plataforma Zero Trust Exchange, que sustituye a las VPN tradicionales y mejora la seguridad de acceso. A pesar de cotizar ligeramente por debajo de su valor razonable estimado y de experimentar importantes ventas internas en los últimos meses, se espera que Zscaler alcance la rentabilidad en tres años, con el apoyo de un crecimiento anual previsto de los beneficios del 40,38%.

- Obtenga información detallada sobre nuestro análisis de las acciones de Zscaler en este informe de crecimiento.

- Nuestro informe de valoración indica que Zscaler puede estar sobrevalorada.

Hágalo realidad

- Sumérjase en las 196 empresas de EE.UU. de rápido crecimiento con una alta participación de información privilegiada que hemos identificado aquí.

- ¿Le interesan otras opciones? Descubra la próxima gran oportunidad con acciones a centavo financieramente sólidas que equilibran el riesgo y la recompensa.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Zscaler puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.