Los inversores en Applied Materials (NASDAQ:AMAT) han obtenido rendimientos estelares del 175% en los últimos cinco años.

No ha sido el mejor trimestre para los accionistas de Applied Materials, Inc.(NASDAQ:AMAT), ya que el precio de la acción ha caído un 19% en ese tiempo. Pero eso no cambia el hecho de que los accionistas han recibido rendimientos realmente buenos en los últimos cinco años. De hecho, el precio de la acción ha subido un 162% en la actualidad. Para algunos, el reciente retroceso no sería sorprendente después de una subida tan rápida. En última instancia, los resultados empresariales determinarán si el precio de las acciones continúa la tendencia positiva a largo plazo.

Ahora bien, también merece la pena echar un vistazo a los fundamentos de la empresa, porque eso nos ayudará a determinar si la rentabilidad a largo plazo para el accionista ha estado a la altura del rendimiento del negocio subyacente.

Consulte nuestro último análisis de Applied Materials

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar los beneficios por acción (BPA) con el precio de la acción.

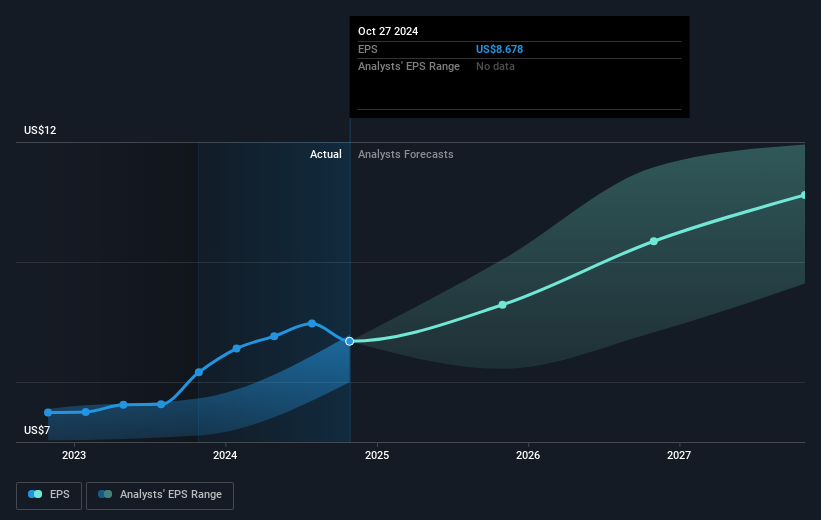

Durante media década, Applied Materials consiguió que sus beneficios por acción crecieran un 25% al año. Este crecimiento del BPA se aproxima razonablemente al aumento medio anual del 21% del precio de la acción. Esto indica que el sentimiento de los inversores hacia la empresa no ha cambiado mucho. De hecho, parece que el precio de la acción está reaccionando al BPA.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Antes de comprar o vender una acción, siempre recomendamos un examen detallado de las tendencias históricas de crecimiento, disponibles aquí.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de las acciones. Mientras que el rendimiento del precio de la acción sólo refleja la variación del precio de la acción, el TSR incluye el valor de los dividendos (suponiendo que se reinvirtieran) y el beneficio de cualquier ampliación de capital o escisión con descuento. Es justo decir que el TSR ofrece una imagen más completa de los valores que pagan dividendos. El TSR de Applied Materials en los últimos 5 años ha sido del 175%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Y no hay premio por adivinar que el pago de dividendos explica en gran medida la divergencia.

Una perspectiva diferente

Los accionistas de Applied Materials han ganado un 9,8% en el año (incluidos los dividendos). Desgraciadamente, no alcanza la rentabilidad del mercado. El lado positivo es que los rendimientos a más largo plazo (en torno al 22% anual durante media década) parecen mejores. Es muy posible que la empresa siga funcionando con destreza, aunque las ganancias de la cotización se estén ralentizando. Si desea investigar Applied Materials con más detalle, puede echar un vistazo a si las personas con información privilegiada han estado comprando o vendiendo acciones de la empresa.

Si le gusta comprar acciones junto con los directivos, puede que le encante esta lista gratuita de empresas. (Pista: muchas de ellas pasan desapercibidas Y tienen una valoración atractiva).

Tenga en cuenta que los rendimientos del mercado que se citan en este artículo reflejan los rendimientos medios ponderados por el mercado de las acciones que cotizan actualmente en las bolsas estadounidenses.

If you're looking to trade Applied Materials, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Applied Materials puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.