Las empresas de mayor crecimiento con mayor participación en las bolsas de EE.UU. Febrero de 2025

Revisado por Simply Wall St

Mientras el mercado bursátil estadounidense sigue rondando máximos históricos, con los principales índices registrando ganancias semanales, los inversores observan con interés las empresas en crecimiento que demuestran resistencia y potencial en un panorama económico fluctuante. En este contexto, una elevada participación de los inversores puede ser un indicador prometedor de confianza en los resultados futuros de una empresa, especialmente cuando se combina con sólidas perspectivas de crecimiento.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.6% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 27.6% |

| On Holding (NYSE:ONON) | 19.1% | 29.7% |

| Kingstone Companies (NasdaqCM:KINS) | 20.8% | 24.9% |

| Astera Labs (NasdaqGS:ALAB) | 15.7% | 61.3% |

| BBB Foods (NYSE:TBBB) | 16.5% | 41.1% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.1% |

| Upstart Holdings (NasdaqGS:UPST) | 12.6% | 103.4% |

| Credit Acceptance (NasdaqGS:CACC) | 14.3% | 33.8% |

| Capital Bancorp (NasdaqGS:CBNK) | 31% | 30.2% |

He aquí un vistazo a algunas de las opciones del screener.

Oddity Tech (NasdaqGM:ODD)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Oddity Tech Ltd. es una empresa de tecnología de consumo centrada en el desarrollo de marcas digitales en los sectores de la belleza y el bienestar a escala mundial, con una capitalización bursátil de aproximadamente 2.460 millones de dólares.

Operaciones: La empresa genera ingresos de su segmento de Productos Personales, que ascienden a 620,65 millones de dólares.

Titularidad de información privilegiada: 32.5%

Previsión de crecimiento de los beneficios: 19,6% anual

Oddity Tech presenta un fuerte potencial de crecimiento, con una previsión de crecimiento de ingresos y beneficios superior a la media del mercado estadounidense. La reciente línea de crédito de 200 millones de dólares de la empresa mejora su flexibilidad financiera para iniciativas estratégicas. A pesar de cotizar con un importante descuento con respecto a su valor razonable, el consenso de los analistas sugiere una notable subida del precio. Con un sólido crecimiento de los beneficios y una alta rentabilidad prevista de los fondos propios, Oddity mantiene su solidez financiera, con importantes reservas de efectivo y sin actividad reciente de información privilegiada.

- Haga clic para explorar un desglose detallado de nuestras conclusiones en el informe de crecimiento de los beneficios de Oddity Tech.

- Nuestro informe de valoración de Oddity Tech, elaborado por expertos, implica que el precio de sus acciones puede ser inferior al esperado.

Canadian Solar (NasdaqGS:CSIQ)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

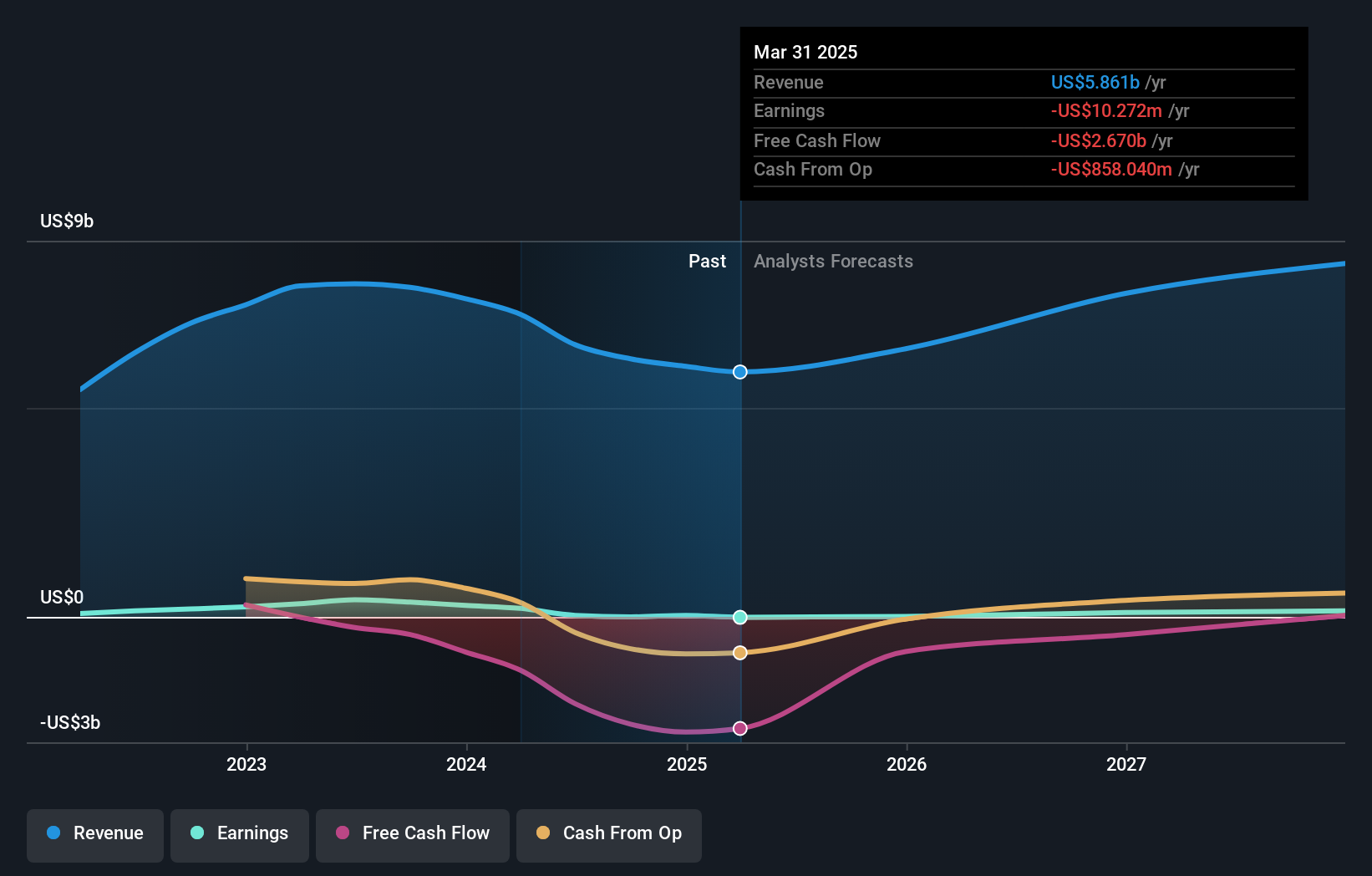

Visión general: Canadian Solar Inc, con una capitalización bursátil de aproximadamente 703,32 millones de dólares, ofrece productos y soluciones de energía solar y almacenamiento en baterías en Asia, América, Europa y otros mercados internacionales.

Operaciones: Los ingresos de la empresa proceden principalmente de su segmento CSI Solar, que generó 6.490 millones de dólares, y de su segmento Recurrent Energy, que aportó 188,76 millones de dólares.

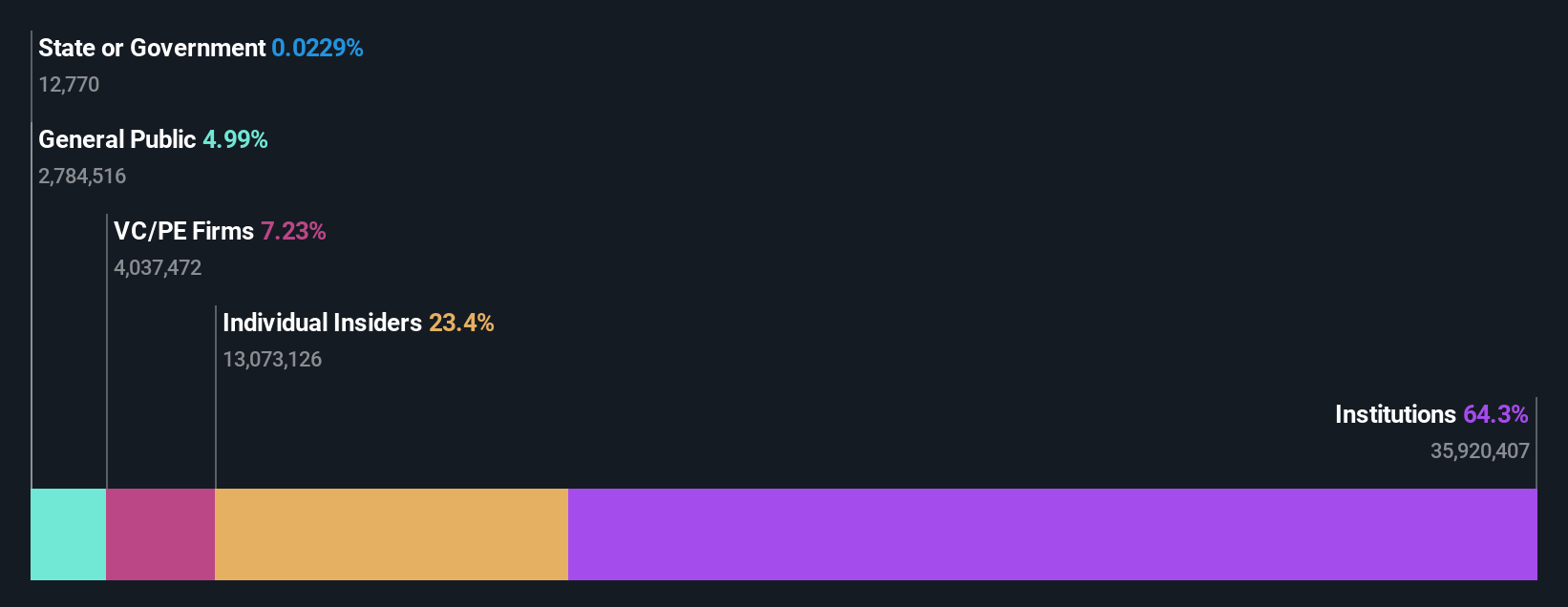

Tenencia de información privilegiada: 21,2%.

Previsión de crecimiento de los beneficios: 76,2% anual

La trayectoria de crecimiento de Canadian Solar se apoya en su amplia cartera de proyectos, que incluye 26 GWp de energía solar y 66 GWh de capacidad de almacenamiento de energía en baterías. Los recientes acuerdos con Sunraycer Renewables mejoran su presencia en Texas. A pesar de una pérdida neta en el tercer trimestre de 2024, las previsiones de ingresos sugieren un potencial de recuperación. La empresa se enfrenta a desafíos legales por infracción de patentes, pero sigue siendo un actor clave en el sector de las energías renovables y cotiza a buen precio en comparación con sus homólogas, a pesar de la baja rentabilidad prevista de sus fondos propios.

- Obtenga información detallada sobre nuestro análisis de las acciones de Canadian Solar en este informe de crecimiento.

- El análisis detallado en nuestro informe de valoración de Canadian Solar apunta a un precio de la acción desinflado en comparación con su valor estimado.

Magnera (NYSE:MAGN)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Magnera Corporation fabrica y vende no tejidos y productos relacionados a nivel mundial, con una capitalización de mercado de aproximadamente 795,53 millones de dólares.

Operaciones: Los segmentos de ingresos de la empresa incluyen 1.570 millones de dólares de las Américas y 805 millones de dólares del Resto del Mundo.

Tenencia de información privilegiada: 27%.

Previsión de crecimiento de los beneficios: 106,4% anual.

La titularidad de Magnera por parte de iniciados se ve acentuada por las importantes compras recientes de iniciados, lo que indica confianza a pesar de una pérdida neta de 60 millones de dólares en el primer trimestre de 2025. Los ingresos de la empresa crecieron hasta 702 millones de dólares desde 519 millones de dólares interanuales, superando las previsiones de crecimiento del mercado en general. Aunque cotiza casi un 40% por debajo del valor razonable estimado y se espera que sea rentable en tres años, los pagos de intereses no están bien cubiertos por los beneficios, lo que plantea retos financieros.

- Profundice en el informe completo de análisis del crecimiento futuro aquí para conocer mejor Magnera.

- Nuestro informe de valoración indica que Magnera puede estar infravalorada.

Aproveche la oportunidad

- Acceda a la lista completa de 197 empresas estadounidenses de rápido crecimiento con un alto nivel de participación privilegiada haciendo clic en este enlace.

- ¿Forma alguna de ellas parte de su combinación de activos? Aproveche el poder analítico de la cartera de Simply Wall St para obtener una visión de 360 grados sobre su evolución.

- Únase a una comunidad de inversores inteligentes utilizando Simply Wall St. Es gratuito y ofrece análisis de expertos sobre los mercados mundiales.

¿Busca oportunidades alternativas?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido la atención significativa de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Oddity Tech puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.