3 US-Wachstumsaktien mit Insider-Beteiligung und bis zu 141% Gewinnwachstum

Rezensiert von Simply Wall St

Da die US-Aktienmärkte zum Jahresende einen Einbruch erleben und der S&P 500 den stärksten monatlichen Rückgang seit April zu verzeichnen hat, beobachten die Anleger die Markttrends und Insider-Aktivitäten sehr genau. In solch volatilen Zeiten können Wachstumsunternehmen mit hohem Insideranteil attraktiv sein, da sie oft das Vertrauen derjenigen signalisieren, die das Unternehmen am besten kennen.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in den Vereinigten Staaten

| Name | Insider-Beteiligung | Ertragswachstum |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 25.7% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.4% | 24.3% |

| On Holding (NYSE:ONON) | 19.1% | 29.4% |

| Duolingo (NasdaqGS:DUOL) | 14.6% | 34.7% |

| Clene (NasdaqCM:CLNN) | 21.6% | 59.2% |

| BBB Foods (NYSE:TBBB) | 22.9% | 41% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.8% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 13.3% | 66.3% |

| Kreditakzeptanz (NasdaqGS:CACC) | 14.0% | 49% |

| OS Therapies (NYSEAM:OSTX) | 17.6% | 14.7% |

Schauen wir uns einige herausragende Optionen aus den Ergebnissen des Screeners an.

OPAL Fuels (NasdaqCM:OPAL)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: OPAL Fuels Inc. produziert und vertreibt erneuerbares Erdgas für schwere und mittelschwere LKW-Flotten und hat eine Marktkapitalisierung von ca. 572,06 Mio. $.

Geschäftstätigkeit: Zu den Umsatzsegmenten des Unternehmens gehören RNG Fuel mit 193,37 Millionen Dollar, Renewable Power mit 46,38 Millionen Dollar und Fuel Station Services mit 187,59 Millionen Dollar.

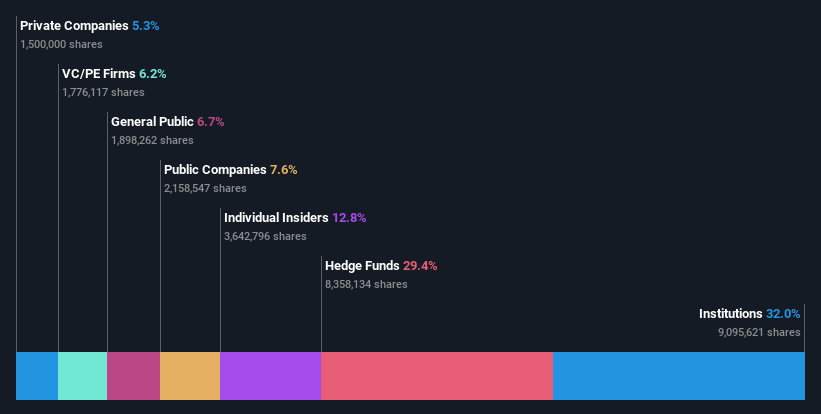

Insider-Besitz: 12.8%

Gewinnwachstumsprognose: 32,2% p.a.

OPAL Fuels erfährt ein robustes Wachstum, wobei die Gewinne mit 32,2 % pro Jahr deutlich stärker steigen sollen als der US-Markt. Auch die Einnahmen werden voraussichtlich schneller wachsen als der Marktdurchschnitt. Trotz eines Rückgangs der Gewinnspannen aufgrund großer einmaliger Posten untermauern die jüngsten Erweiterungen wie die RNG-Anlagen in Kirby Canyon und Polk County die Mission des Unternehmens für nachhaltige Energielösungen. Die Ernennung von Darrell P. Birck stärkt die Führungsposition im Biogasbereich und unterstützt die strategischen Wachstumsinitiativen der OPAL.

- Erhalten Sie umfassende Einblicke in unsere Analyse der OPAL Fuels Aktie in diesem Wachstumsbericht.

- Unser Bewertungsbericht hier zeigt, dass OPAL Fuels möglicherweise überbewertet ist.

Capital Bancorp (NasdaqGS:CBNK)

Simply Wall St Growth Bewertung: ★★★★★☆

Überblick: Capital Bancorp, Inc. ist die Bankholdinggesellschaft der Capital Bank, N.A., mit einer Marktkapitalisierung von 473,55 Mio. $.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Einnahmen durch vier Hauptsegmente: Opensky (69,46 Millionen Dollar), Corporate (2,81 Millionen Dollar), Commercial Bank (79,24 Millionen Dollar) und Capital Bank Home Loans (CBHL) (6,37 Millionen Dollar).

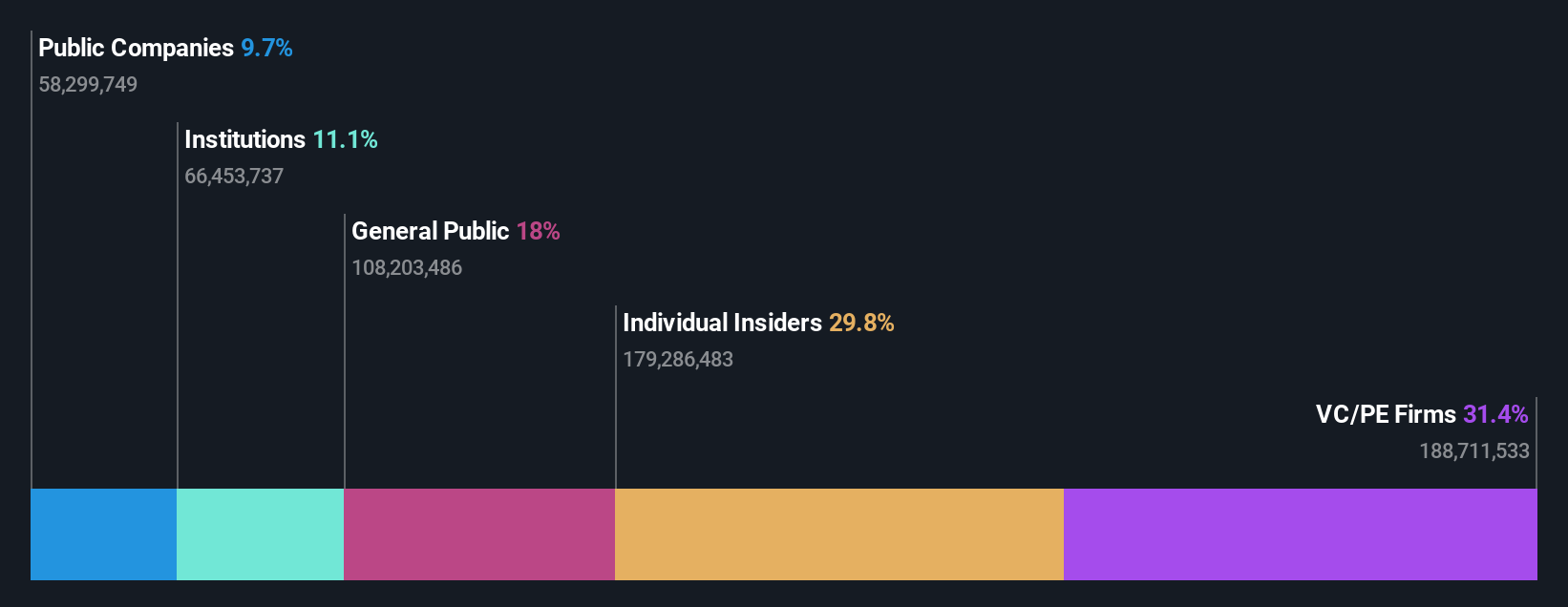

Insider-Besitz: 31.1%

Gewinnwachstumsprognose: 30,1% p.a.

Die Wachstumsaussichten von Capital Bancorp sind gut: Die Gewinne werden voraussichtlich um 30,1 % jährlich steigen und damit den Durchschnitt des US-Marktes übertreffen. Auch die Einnahmen werden mit 20,4 % pro Jahr voraussichtlich schneller wachsen als der Markt. Das Vertrauen der Insider ist offensichtlich, da in letzter Zeit erhebliche Insiderkäufe ohne nennenswerte Verkäufe stattgefunden haben. Trotz eines leichten Rückgangs des Nettogewinns und erhöhter Forderungsausfälle deuten strategische Vorstandsernennungen und ein abgeschlossener Aktienrückkauf auf anhaltende Bemühungen zur Steigerung des Shareholder Value und der betrieblichen Effizienz hin.

- Klicken Sie hier und rufen Sie unseren vollständigen Wachstumsanalysebericht auf, um die Dynamik von Capital Bancorp zu verstehen.

- Unser umfassender Bewertungsbericht wirft die Möglichkeit auf, dass Capital Bancorp zu einem niedrigeren Preis bewertet ist, als es die Finanzkennzahlen rechtfertigen würden.

Tuya (NYSE:TUYA)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: Tuya Inc. bietet eine spezialisierte Internet of Things (IoT)-Cloud-Entwicklungsplattform sowohl in China als auch weltweit an und hat eine Marktkapitalisierung von ca. 996,55 Mio. USD.

Geschäftstätigkeit: Die Einnahmen des Unternehmens stammen hauptsächlich aus dem Segment Internet Software & Services und belaufen sich auf 280,97 Millionen Dollar.

Insider-Besitz: 36%

Gewinnwachstumsprognose: 141,9% p.a.

Der Wachstumskurs von Tuya wird durch strategische Expansionen und Partnerschaften unterstützt, wie z.B. die erweiterte Europazentrale in Düsseldorf und die Zusammenarbeit mit Firmen aus dem Nahen Osten wie der Multi Level Group. Trotz einer niedrigen prognostizierten Eigenkapitalrendite von 2,4 % wird erwartet, dass der Umsatz von Tuya mit 15,3 % jährlich schneller wächst als der US-Markt und die Gewinne deutlich steigen werden. Die jüngsten Finanzergebnisse zeigen einen verbesserten Umsatz von 81,62 Millionen US-Dollar für Q3 2024, obwohl das Unternehmen weiterhin unrentabel ist.

- Klicken Sie hier, um die Nuancen von Tuya mit unserem detaillierten analytischen Bericht über zukünftiges Wachstum zu entdecken.

- Unser Bewertungsbericht hier zeigt, dass Tuya möglicherweise unterbewertet ist.

Ergreifen Sie die Chance

- Tauchen Sie ein in alle 201 der schnell wachsenden US-Unternehmen mit hohem Insideranteil, die wir hier identifiziert haben.

- Haben Sie eine Beteiligung an diesen Unternehmen? Integrieren Sie Ihre Beteiligungen in das Portfolio von Simply Wall St, um Benachrichtigungen und detaillierte Aktienberichte zu erhalten.

- Nutzen Sie die Möglichkeiten des informierten Investierens mit Simply Wall St, Ihrem kostenlosen Leitfaden für die Navigation an den weltweiten Aktienmärkten.

Möchten Sie Alternativen ausprobieren?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um potenzielle Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob OPAL Fuels unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden .

This article has been translated from its original English version, which you can find here.