Walt Disney (NYSE:DIS) Anleger sitzen auf einem Verlust von 49%, wenn sie vor drei Jahren investiert haben

Für viele Anleger bedeutet erfolgreiches Investieren, den Marktdurchschnitt langfristig zu übertreffen. Das Risiko bei der Aktienauswahl besteht jedoch darin, dass Sie wahrscheinlich Unternehmen kaufen, die sich nicht gut entwickeln. Leider war dies bei den langfristigen Aktionären von The Walt Disney Company(NYSE:DIS) der Fall, da der Aktienkurs in den letzten drei Jahren um 49 % gesunken ist und damit weit hinter der Marktrendite von rund 15 % zurückgeblieben ist. In den letzten 90 Tagen ist der Aktienkurs sogar um 15 % gesunken, was für die Aktionäre noch schlimmer ist.

Da die Aktionäre längerfristig im Minus sind, sollten wir uns die zugrunde liegenden Fundamentaldaten in diesem Zeitraum ansehen und prüfen, ob sie mit den Renditen übereinstimmen.

Sehen Sie sich unsere neueste Analyse für Walt Disney an

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Durch den Vergleich des Gewinns je Aktie (EPS) und der Aktienkursveränderungen im Laufe der Zeit können wir ein Gefühl dafür bekommen, wie sich die Einstellung der Anleger gegenüber einem Unternehmen im Laufe der Zeit verändert hat.

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, ist Walt Disney von einem Verlust in die Gewinnzone gekommen. Das würde im Allgemeinen als positiv angesehen werden, weshalb es uns überrascht, dass der Aktienkurs gesunken ist. Da der Aktienkurs gesunken ist, lohnt es sich, auch einige andere Kennzahlen zu prüfen.

Bei einer recht geringen Rendite von nur 1,0 % bezweifeln wir, dass der Aktienkurs auf der Dividende beruht. Der Umsatz ist in den letzten drei Jahren um 13 % gestiegen, so dass der Kursrückgang auch nicht auf den Umsatz zurückzuführen ist. Es lohnt sich wahrscheinlich, Walt Disney näher zu untersuchen. Auch wenn wir bei dieser Analyse vielleicht etwas übersehen, könnte sich auch eine Chance ergeben.

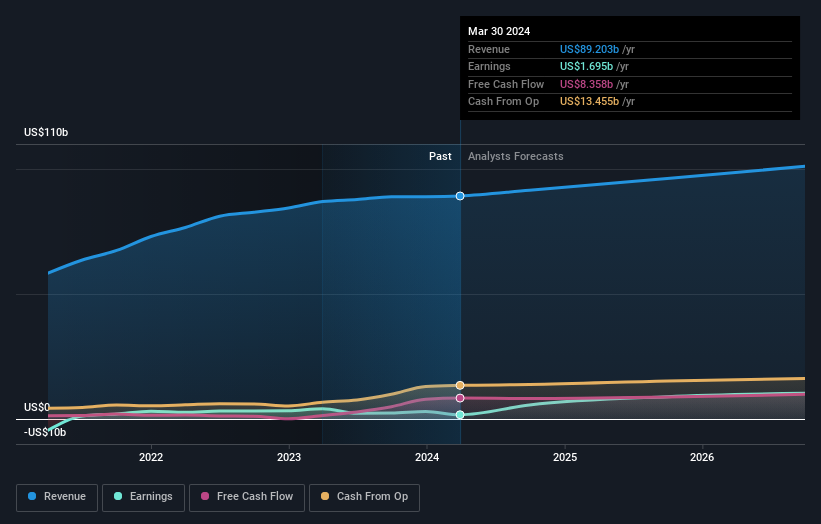

In der folgenden Abbildung können Sie sehen, wie sich die Erträge und Einnahmen im Laufe der Zeit verändert haben (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Es ist gut zu sehen, dass es in den letzten drei Monaten einige bedeutende Insiderkäufe gab. Das ist positiv. Dennoch sind wir der Meinung, dass die Entwicklung der Erträge und des Umsatzwachstums noch wichtigere Faktoren sind, die es zu berücksichtigen gilt. Daher empfehlen wir diesen kostenlosen Bericht mit den Konsensprognosen

Eine andere Sichtweise

Walt Disney erzielte in den letzten zwölf Monaten einen TSR von 4,0 %. Diese Rendite liegt jedoch unter der des Marktes. Positiv betrachtet ist das immer noch ein Gewinn, und er ist sicherlich besser als der jährliche Verlust von etwa 6 %, den das Unternehmen über ein halbes Jahrzehnt hinnehmen musste. Es könnte durchaus sein, dass sich das Geschäft stabilisiert. Es ist immer interessant, die Entwicklung der Aktienkurse über einen längeren Zeitraum zu verfolgen. Aber um Walt Disney besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Beachten Sie jedoch, dass Walt Disney in unserer Anlageanalyse 2 Warnzeichen aufweist, die Sie kennen sollten...

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Hinweis: Die meisten von ihnen fliegen unter dem Radar).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

If you're looking to trade Walt Disney, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Walt Disney unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.