Insider-geführte Wachstumsunternehmen an der indischen Börse im Juli 2024 zu beobachten

Rezensiert von Simply Wall St

Der indische Aktienmarkt verzeichnete ein robustes Wachstum, das in der letzten Woche um 1,2 % und im letzten Jahr um beeindruckende 45 % gestiegen ist, wobei ein jährliches Gewinnwachstum von 16 % erwartet wird. In diesem florierenden Umfeld können Unternehmen mit hohem Insideranteil besonders interessant sein, da solche Beteiligungen oft die Interessen der Führungskräfte mit denen der Aktionäre in Einklang bringen und so den langfristigen Wert steigern können.

Top 10 Wachstumsunternehmen mit hohem Insideranteil in Indien

| Name | Insider-Beteiligung | Ertragswachstum |

| Archean Chemical Industries (NSEI:ACI) | 22.9% | 28.9% |

| Pitti Engineering (BSE:513519) | 30.3% | 28.0% |

| Kirloskar Pneumatic (BSE:505283) | 30.6% | 29.8% |

| Shivalik Bimetall-Steuerungen (BSE:513097) | 19.5% | 28.7% |

| Jupiter Waggons (NSEI:JWL) | 10.8% | 27.2% |

| Rajratan Global Wire (BSE:517522) | 19.8% | 33.5% |

| Dixon Technologies (Indien) (NSEI:DIXON) | 24.9% | 34.5% |

| Paisalo Digital (BSE:532900) | 16.3% | 23.8% |

| JNK Indien (NSEI:JNKINDIA) | 23.8% | 31.8% |

| Aether Industries (NSEI:AETHER) | 31.1% | 40.9% |

Wir werden eine Auswahl aus unseren Screener-Ergebnissen untersuchen.

Info Edge (Indien) (NSEI:NAUKRI)

Simply Wall St Growth Bewertung: ★★★★☆☆

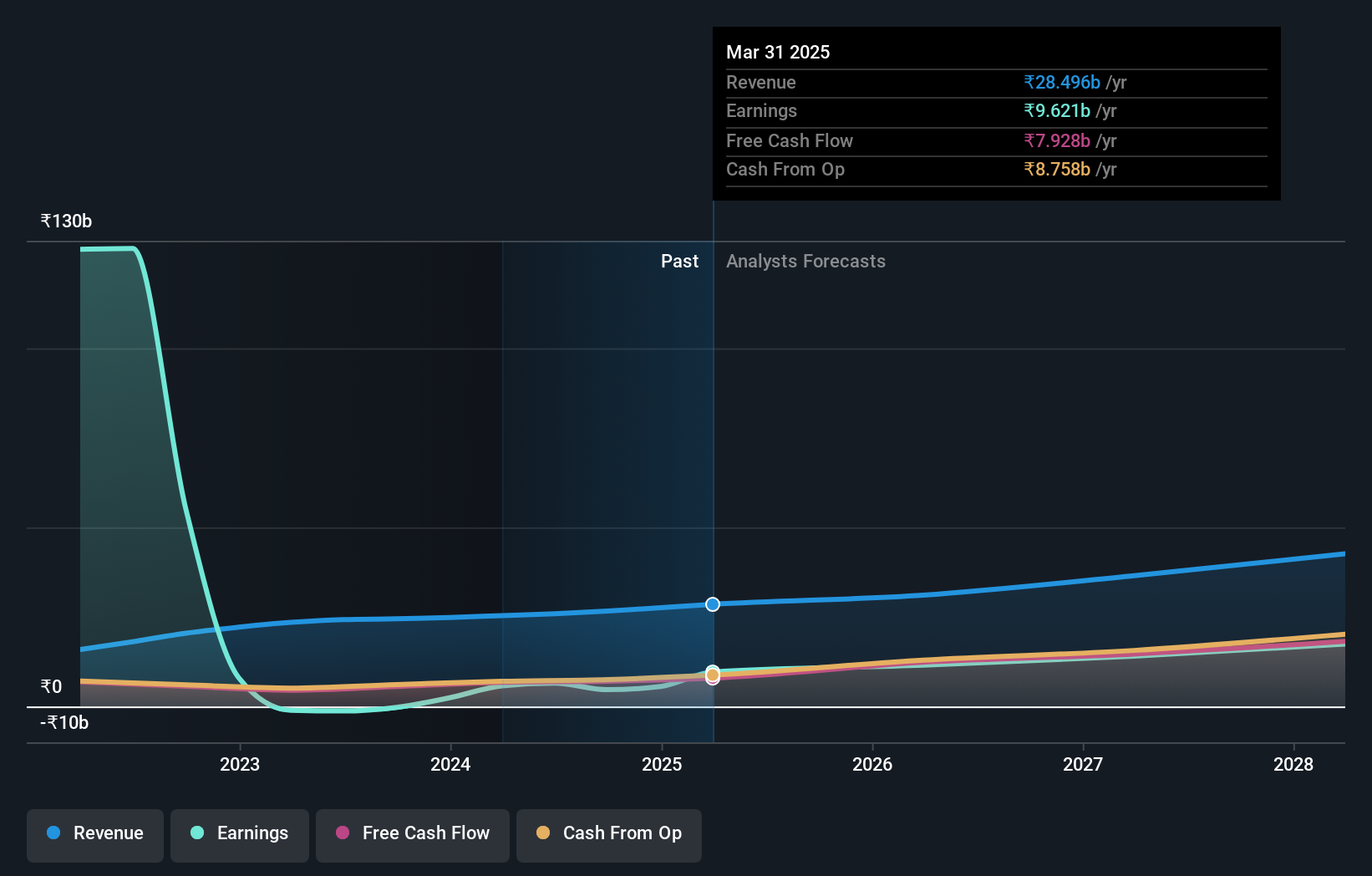

Überblick: Info Edge (India) Limited, mit einer Marktkapitalisierung von ca. 894,35 Mrd. ₹, ist als Online-Kleinanzeigenunternehmen in Indien und international tätig und konzentriert sich auf die Bereiche Personalvermittlung, Heiratsvermittlung, Immobilien und Bildung.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Umsätze hauptsächlich mit Lösungen für die Personalbeschaffung (18,80 Mrd. ₹) und Immobilienanzeigen (3,51 Mrd. ₹).

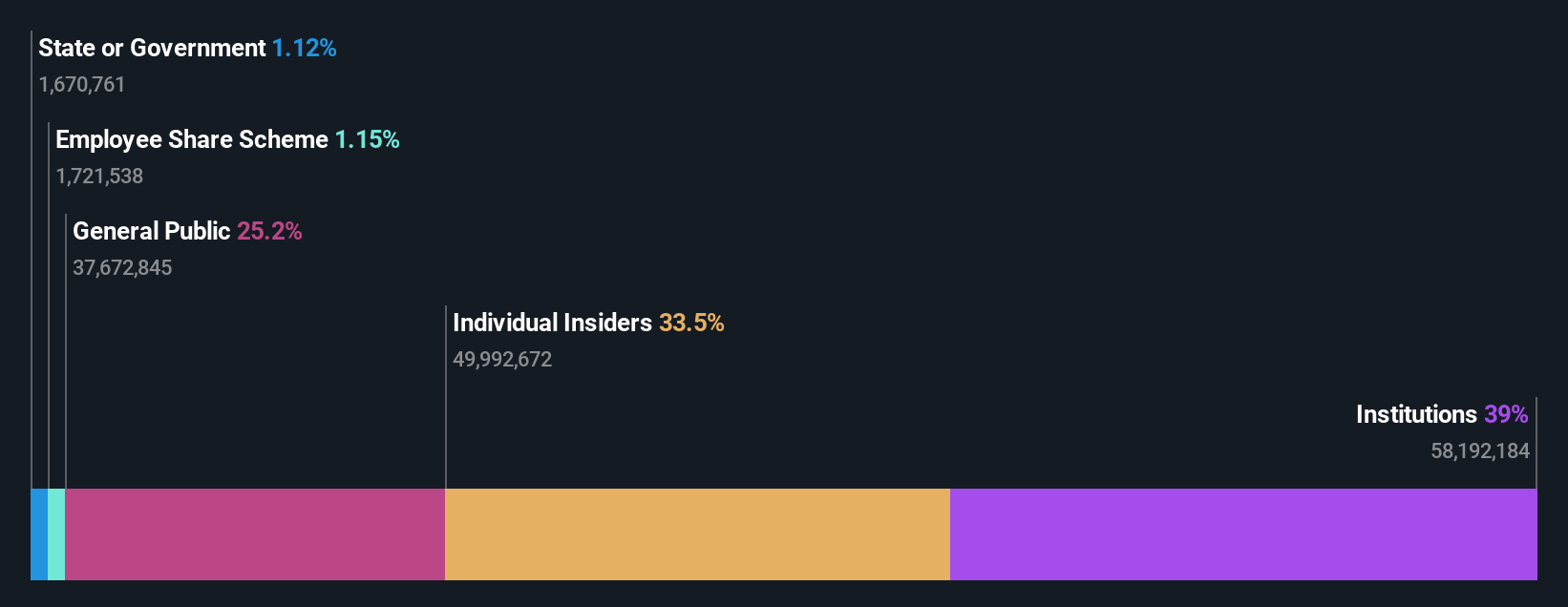

Insider-Besitz: 37.9%

Umsatzwachstumsprognose: 12,1% p.a.

Info Edge (India) Limited, ein Unternehmen mit erheblichen Insidertransaktionen in letzter Zeit, hat eine gemischte Finanzdynamik gezeigt. Zwar wird erwartet, dass das Umsatzwachstum mit 12,1 % pro Jahr über dem des indischen Marktes von 9,6 % liegt, doch bleibt es unter der wachstumsstarken Benchmark von 20 %. Die Gewinne sollen jedoch mit 24,1 % pro Jahr deutlich steigen und damit den Marktdurchschnitt von 15,9 % übertreffen. Trotz dieser vielversprechenden Gewinnprognose und der kürzlich angekündigten Dividende geben die niedrige prognostizierte Eigenkapitalrendite von 5,6 % und die instabile Dividendenentwicklung neben den erheblichen Insiderverkäufen der letzten drei Monate Anlass zur Sorge.

- Lesen Sie hier unseren Bericht über Analystenschätzungen, um einen detaillierten Einblick in die Performance von Info Edge (India) zu erhalten.

- Unser Bewertungsbericht deckt die Möglichkeit auf, dass die Aktien von Info Edge (India) mit einem Aufschlag gehandelt werden könnten.

Persistent Systems (NSEI:PERSISTENT)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: Persistent Systems Limited ist ein weltweit tätiges Unternehmen, das Softwareprodukte, Dienstleistungen und Technologielösungen anbietet und eine Marktkapitalisierung von rund 71,92 Mrd. ₹ aufweist.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet Umsätze in drei Hauptsegmenten: Gesundheitswesen und Biowissenschaften (20,88 Mrd. ₹), Software, Hi-Tech und aufstrebende Industrien (45,95 Mrd. ₹) sowie Banken, Finanzdienstleistungen und Versicherungen (BFSI) mit 31,39 Mrd. ₹.

Insider-Besitz: 34.3%

Umsatzwachstumsprognose: 13,5% p.a.

Persistent Systems, ein Schlüsselunternehmen im indischen Technologiesektor, meldete im vergangenen Jahr ein robustes Gewinnwachstum von 18,7 %, und die Prognosen deuten auf ein weiteres jährliches Wachstum von 18,1 % hin, das über dem Durchschnitt des indischen Marktes liegt. Trotz der vielversprechenden Gewinnentwicklung und der verlässlichen Dividende (0,53 %) bleibt das prognostizierte Umsatzwachstum mit 13,5 % jährlich hinter der wachstumsstarken Benchmark von 20 % zurück, übertrifft aber immer noch die Markterwartung von 9,6 %. Das Unternehmen meldete vor kurzem einen Quartalsumsatz von 27,37 Mrd. INR und einen Nettogewinn von 3,06 Mrd. INR, was eine starke operative Leistung widerspiegelt, aber in den letzten drei Monaten wurden keine wesentlichen Insiderkäufe gemeldet.

- Lesen Sie den vollständigen Bericht über das zukünftige Wachstum von Persistent Systems hier, um ein tieferes Verständnis für das Unternehmen zu erlangen.

- Unserem Bewertungsbericht zufolge gibt es Anzeichen dafür, dass der Aktienkurs von Persistent Systems zu teuer sein könnte.

S.J.S. Enterprises (NSEI:SJS)

Simply Wall St Growth Bewertung: ★★★★☆☆

Überblick: S.J.S. Enterprises Limited ist spezialisiert auf Design, Entwicklung, Herstellung, Verkauf und Export von dekorativer Ästhetik für den Automobil- und Konsumgütersektor weltweit und hat eine Marktkapitalisierung von 24,92 Mrd. ₹.

Geschäftstätigkeit: Die Haupteinnahmen stammen aus der Herstellung und dem Verkauf von Selbstklebeetiketten und belaufen sich auf 6,28 Mrd. ₹.

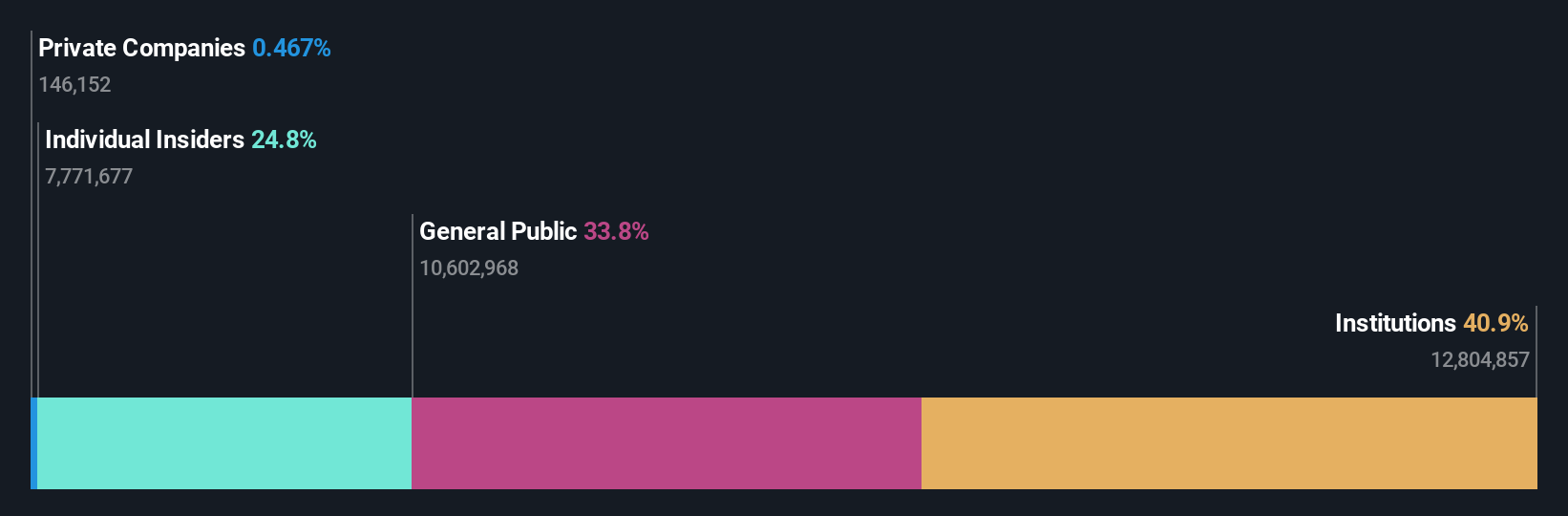

Insider-Besitz: 24,8%

Umsatzwachstumsprognose: 17,3% p.a.

S.J.S. Enterprises hat eine starke finanzielle Leistung mit einem signifikanten Gewinnwachstum im Jahresvergleich und robusten Umsatzsteigerungen gezeigt, die den Durchschnitt des indischen Marktes deutlich übertrafen. Das Kurs-Gewinn-Verhältnis des Unternehmens liegt unter dem Marktdurchschnitt, was auf einen potenziellen Wert zu seinem aktuellen Preis hindeutet. Bemerkenswert sind die hohen Insiderkäufe der letzten Monate, die das Vertrauen derjenigen widerspiegeln, die der Geschäftstätigkeit des Unternehmens am nächsten stehen. Die prognostizierte Eigenkapitalrendite ist jedoch relativ niedrig, was darauf hindeutet, dass noch einige Herausforderungen in Bezug auf Effizienz oder Rentabilität zu bewältigen sind.

- Klicken Sie hier, um die Nuancen von S.J.S. Enterprises mit unserem detaillierten analytischen Bericht über zukünftiges Wachstum zu entdecken.

- Die Erkenntnisse aus unserem jüngsten Bewertungsbericht deuten auf eine mögliche Überbewertung der S.J.S. Enterprises-Aktie hin.

Wohin jetzt?

- Werfen Sie einen genaueren Blick auf unsere Liste der schnell wachsenden indischen Unternehmen mit hohem Insiderbesitz, die 83 Unternehmen umfasst, indem Sie hier klicken.

- Gehört eines dieser Unternehmen zu Ihrem Anlagemix? Nutzen Sie die analytischen Fähigkeiten des Simply Wall St-Portfolios, um einen 360-Grad-Blick auf ihre Entwicklung zu erhalten.

- Nutzen Sie die Möglichkeiten des informierten Investierens mit Simply Wall St, Ihrem kostenlosen Leitfaden für die Navigation an den weltweiten Aktienmärkten.

Sind Sie bereit, sich an andere Anlagestile heranzuwagen?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Info Edge (India) unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.