- United States

- /

- Medical Equipment

- /

- NYSE:ABT

Here's Why Abbott Laboratories (NYSE:ABT) Can Manage Its Debt Responsibly

Legendary fund manager Li Lu (who Charlie Munger backed) once said, 'The biggest investment risk is not the volatility of prices, but whether you will suffer a permanent loss of capital.' It's only natural to consider a company's balance sheet when you examine how risky it is, since debt is often involved when a business collapses. We can see that Abbott Laboratories (NYSE:ABT) does use debt in its business. But is this debt a concern to shareholders?

When Is Debt A Problem?

Debt and other liabilities become risky for a business when it cannot easily fulfill those obligations, either with free cash flow or by raising capital at an attractive price. Part and parcel of capitalism is the process of 'creative destruction' where failed businesses are mercilessly liquidated by their bankers. However, a more frequent (but still costly) occurrence is where a company must issue shares at bargain-basement prices, permanently diluting shareholders, just to shore up its balance sheet. By replacing dilution, though, debt can be an extremely good tool for businesses that need capital to invest in growth at high rates of return. The first thing to do when considering how much debt a business uses is to look at its cash and debt together.

View our latest analysis for Abbott Laboratories

What Is Abbott Laboratories's Net Debt?

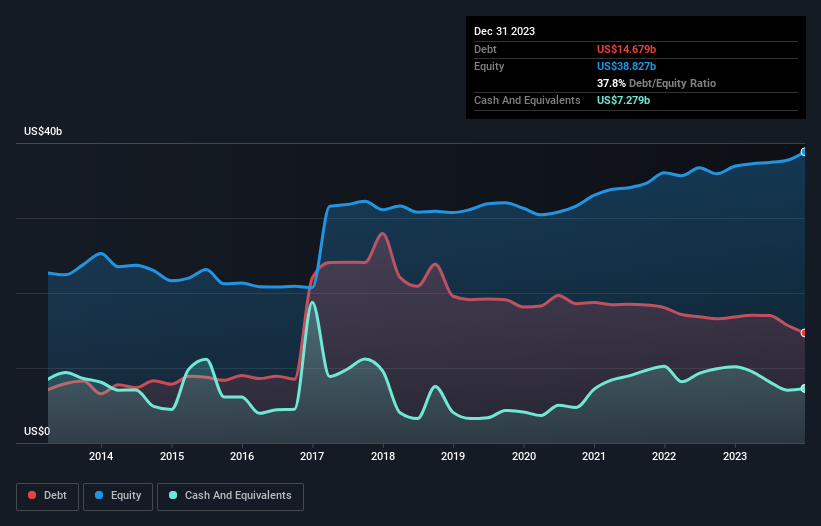

You can click the graphic below for the historical numbers, but it shows that Abbott Laboratories had US$14.7b of debt in December 2023, down from US$16.8b, one year before. However, because it has a cash reserve of US$7.28b, its net debt is less, at about US$7.40b.

A Look At Abbott Laboratories' Liabilities

We can see from the most recent balance sheet that Abbott Laboratories had liabilities of US$13.8b falling due within a year, and liabilities of US$20.5b due beyond that. Offsetting these obligations, it had cash of US$7.28b as well as receivables valued at US$6.57b due within 12 months. So its liabilities total US$20.5b more than the combination of its cash and short-term receivables.

Of course, Abbott Laboratories has a titanic market capitalization of US$208.3b, so these liabilities are probably manageable. However, we do think it is worth keeping an eye on its balance sheet strength, as it may change over time.

We measure a company's debt load relative to its earnings power by looking at its net debt divided by its earnings before interest, tax, depreciation, and amortization (EBITDA) and by calculating how easily its earnings before interest and tax (EBIT) cover its interest expense (interest cover). Thus we consider debt relative to earnings both with and without depreciation and amortization expenses.

Abbott Laboratories's net debt is only 0.71 times its EBITDA. And its EBIT easily covers its interest expense, being 28.7 times the size. So you could argue it is no more threatened by its debt than an elephant is by a mouse. It is just as well that Abbott Laboratories's load is not too heavy, because its EBIT was down 21% over the last year. Falling earnings (if the trend continues) could eventually make even modest debt quite risky. There's no doubt that we learn most about debt from the balance sheet. But ultimately the future profitability of the business will decide if Abbott Laboratories can strengthen its balance sheet over time. So if you're focused on the future you can check out this free report showing analyst profit forecasts.

Finally, a company can only pay off debt with cold hard cash, not accounting profits. So we always check how much of that EBIT is translated into free cash flow. During the last three years, Abbott Laboratories generated free cash flow amounting to a very robust 84% of its EBIT, more than we'd expect. That positions it well to pay down debt if desirable to do so.

Our View

Abbott Laboratories's interest cover suggests it can handle its debt as easily as Cristiano Ronaldo could score a goal against an under 14's goalkeeper. But the stark truth is that we are concerned by its EBIT growth rate. We would also note that Medical Equipment industry companies like Abbott Laboratories commonly do use debt without problems. When we consider the range of factors above, it looks like Abbott Laboratories is pretty sensible with its use of debt. While that brings some risk, it can also enhance returns for shareholders. Of course, we wouldn't say no to the extra confidence that we'd gain if we knew that Abbott Laboratories insiders have been buying shares: if you're on the same wavelength, you can find out if insiders are buying by clicking this link.

If, after all that, you're more interested in a fast growing company with a rock-solid balance sheet, then check out our list of net cash growth stocks without delay.

New: Manage All Your Stock Portfolios in One Place

We've created the ultimate portfolio companion for stock investors, and it's free.

• Connect an unlimited number of Portfolios and see your total in one currency

• Be alerted to new Warning Signs or Risks via email or mobile

• Track the Fair Value of your stocks

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About NYSE:ABT

Abbott Laboratories

Abbott Laboratories, together with its subsidiaries, discovers, develops, manufactures, and sells health care products worldwide.

Outstanding track record with flawless balance sheet and pays a dividend.

Similar Companies

Market Insights

Community Narratives