- Taiwan

- /

- Electronic Equipment and Components

- /

- TWSE:3019

Asia Optical's (TWSE:3019) Soft Earnings Don't Show The Whole Picture

Shareholders appeared unconcerned with Asia Optical Co., Inc.'s (TWSE:3019) lackluster earnings report last week. We think that the softer headline numbers might be getting counterbalanced by some positive underlying factors.

View our latest analysis for Asia Optical

Examining Cashflow Against Asia Optical's Earnings

One key financial ratio used to measure how well a company converts its profit to free cash flow (FCF) is the accrual ratio. The accrual ratio subtracts the FCF from the profit for a given period, and divides the result by the average operating assets of the company over that time. This ratio tells us how much of a company's profit is not backed by free cashflow.

That means a negative accrual ratio is a good thing, because it shows that the company is bringing in more free cash flow than its profit would suggest. That is not intended to imply we should worry about a positive accrual ratio, but it's worth noting where the accrual ratio is rather high. That's because some academic studies have suggested that high accruals ratios tend to lead to lower profit or less profit growth.

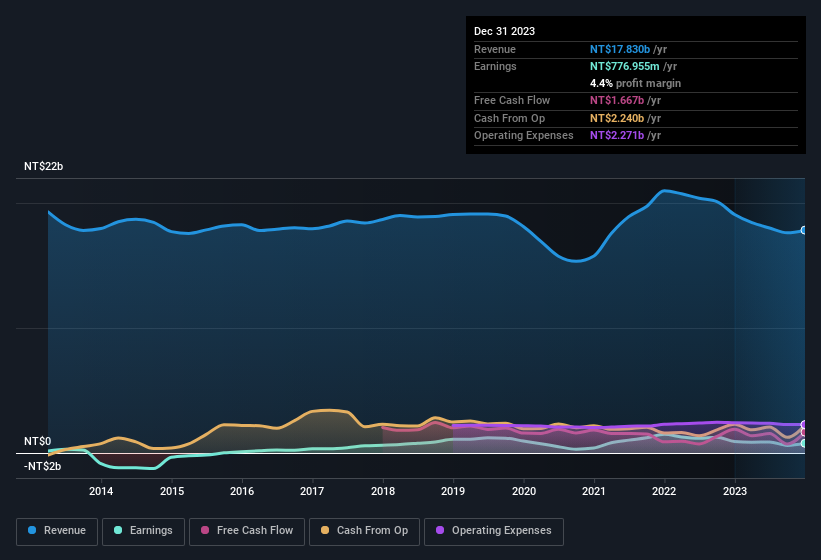

For the year to December 2023, Asia Optical had an accrual ratio of -0.17. That indicates that its free cash flow quite significantly exceeded its statutory profit. Indeed, in the last twelve months it reported free cash flow of NT$1.7b, well over the NT$777.0m it reported in profit. Asia Optical's free cash flow actually declined over the last year, which is disappointing, like non-biodegradable balloons.

Note: we always recommend investors check balance sheet strength. Click here to be taken to our balance sheet analysis of Asia Optical.

Our Take On Asia Optical's Profit Performance

Happily for shareholders, Asia Optical produced plenty of free cash flow to back up its statutory profit numbers. Based on this observation, we consider it possible that Asia Optical's statutory profit actually understates its earnings potential! And on top of that, its earnings per share have grown at an extremely impressive rate over the last three years. The goal of this article has been to assess how well we can rely on the statutory earnings to reflect the company's potential, but there is plenty more to consider. If you want to do dive deeper into Asia Optical, you'd also look into what risks it is currently facing. Case in point: We've spotted 2 warning signs for Asia Optical you should be mindful of and 1 of these bad boys is concerning.

Today we've zoomed in on a single data point to better understand the nature of Asia Optical's profit. But there is always more to discover if you are capable of focussing your mind on minutiae. Some people consider a high return on equity to be a good sign of a quality business. So you may wish to see this free collection of companies boasting high return on equity, or this list of stocks that insiders are buying.

New: Manage All Your Stock Portfolios in One Place

We've created the ultimate portfolio companion for stock investors, and it's free.

• Connect an unlimited number of Portfolios and see your total in one currency

• Be alerted to new Warning Signs or Risks via email or mobile

• Track the Fair Value of your stocks

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About TWSE:3019

Asia Optical

Manufactures, produces and sells cameras, optical lenses for distance meters, video cameras, copiers, fax machines, optical sights, and CD players in Taiwan and internationally.

Flawless balance sheet with solid track record.

Similar Companies

Market Insights

Community Narratives