- Taiwan

- /

- Semiconductors

- /

- TWSE:2369

Insufficient Growth At Lingsen Precision Industries, Ltd. (TWSE:2369) Hampers Share Price

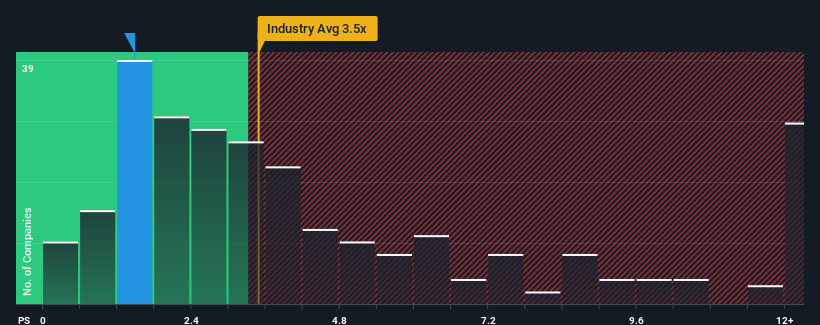

With a price-to-sales (or "P/S") ratio of 1.5x Lingsen Precision Industries, Ltd. (TWSE:2369) may be sending bullish signals at the moment, given that almost half of all the Semiconductor companies in Taiwan have P/S ratios greater than 3.5x and even P/S higher than 7x are not unusual. Nonetheless, we'd need to dig a little deeper to determine if there is a rational basis for the reduced P/S.

See our latest analysis for Lingsen Precision Industries

How Lingsen Precision Industries Has Been Performing

For example, consider that Lingsen Precision Industries' financial performance has been poor lately as its revenue has been in decline. It might be that many expect the disappointing revenue performance to continue or accelerate, which has repressed the P/S. If you like the company, you'd be hoping this isn't the case so that you could potentially pick up some stock while it's out of favour.

Want the full picture on earnings, revenue and cash flow for the company? Then our free report on Lingsen Precision Industries will help you shine a light on its historical performance.How Is Lingsen Precision Industries' Revenue Growth Trending?

There's an inherent assumption that a company should underperform the industry for P/S ratios like Lingsen Precision Industries' to be considered reasonable.

In reviewing the last year of financials, we were disheartened to see the company's revenues fell to the tune of 5.8%. Unfortunately, that's brought it right back to where it started three years ago with revenue growth being virtually non-existent overall during that time. Therefore, it's fair to say that revenue growth has been inconsistent recently for the company.

This is in contrast to the rest of the industry, which is expected to grow by 23% over the next year, materially higher than the company's recent medium-term annualised growth rates.

In light of this, it's understandable that Lingsen Precision Industries' P/S sits below the majority of other companies. Apparently many shareholders weren't comfortable holding on to something they believe will continue to trail the wider industry.

What We Can Learn From Lingsen Precision Industries' P/S?

It's argued the price-to-sales ratio is an inferior measure of value within certain industries, but it can be a powerful business sentiment indicator.

In line with expectations, Lingsen Precision Industries maintains its low P/S on the weakness of its recent three-year growth being lower than the wider industry forecast. Right now shareholders are accepting the low P/S as they concede future revenue probably won't provide any pleasant surprises. If recent medium-term revenue trends continue, it's hard to see the share price experience a reversal of fortunes anytime soon.

And what about other risks? Every company has them, and we've spotted 1 warning sign for Lingsen Precision Industries you should know about.

If strong companies turning a profit tickle your fancy, then you'll want to check out this free list of interesting companies that trade on a low P/E (but have proven they can grow earnings).

New: AI Stock Screener & Alerts

Our new AI Stock Screener scans the market every day to uncover opportunities.

• Dividend Powerhouses (3%+ Yield)

• Undervalued Small Caps with Insider Buying

• High growth Tech and AI Companies

Or build your own from over 50 metrics.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About TWSE:2369

Lingsen Precision Industries

Engages in the semiconductor business in Taiwan, rest of Asia, Europe, the Americas, and Africa.

Excellent balance sheet and slightly overvalued.

Similar Companies

Market Insights

Community Narratives