本周,全球主要股指表现不一,成长股继续吸引投资者的目光,标普 500 指数、道琼斯工业平均指数和纳斯达克综合指数均创下历史新高。在就业增长反弹和美联储降息预期等经济持续发展的背景下,成长股的表现明显优于价值股,消费类和信息技术等板块涨幅显著。在这种环境下,那些不仅表现出强劲盈利潜力,而且内部人持股比例较高的公司,可以为未来的业绩预期提供独特的见解。

十大内部人持股比例较高的成长型公司

| 公司名称 | 内部人持股比例 | 盈利增长 |

| 人和科技 (KOSDAQ:A137400) | 16.4% | 37.3% |

| 基洛斯卡气动 (BSE:505283) | 30.3% | 26.3% |

| 阿昌化学工业公司(NSEI:ACI) | 22.9% | 41.3% |

| SKS 科技集团 (ASX:SKS) | 32.4% | 24.8% |

| 老铺黄金 (SEHK:6181) | 36.4% | 34.2% |

| 美德利 (TSE:4480) | 34% | 31.7% |

| 普兰蒂集团 (ASX:PLT) | 12.8% | 120.1% |

| HANA Micron (KOSDAQ:A067310) | 18.4% | 110.9% |

| Brightstar Resources (ASX:BTR) | 16.2% | 84.6% |

| 芬迪 (ASX:FND) | 34.8% | 112.9% |

点击这里查看我们的 "内部人持股量高的快速增长公司 "筛选器所筛选出的 1509 只股票的完整列表。

让我们仔细看看我们从筛选出的公司中挑选出的几只股票。

阿提亚 (OB:ATEA)

简单华尔街》成长评级:★★★★☆☆

概述:Atea ASA 为北欧国家和波罗的海地区的企业和公共部门组织提供 IT 基础设施和相关解决方案,市值 159.5 亿挪威克朗。

业务:公司的收入主要来自挪威 82.8 亿挪威克朗、瑞典 124.4 亿挪威克朗、丹麦 73.7 亿挪威克朗、芬兰 36.2 亿挪威克朗和波罗的海地区 17.6 亿挪威克朗,集团共享服务贡献 92.0 亿挪威克朗。

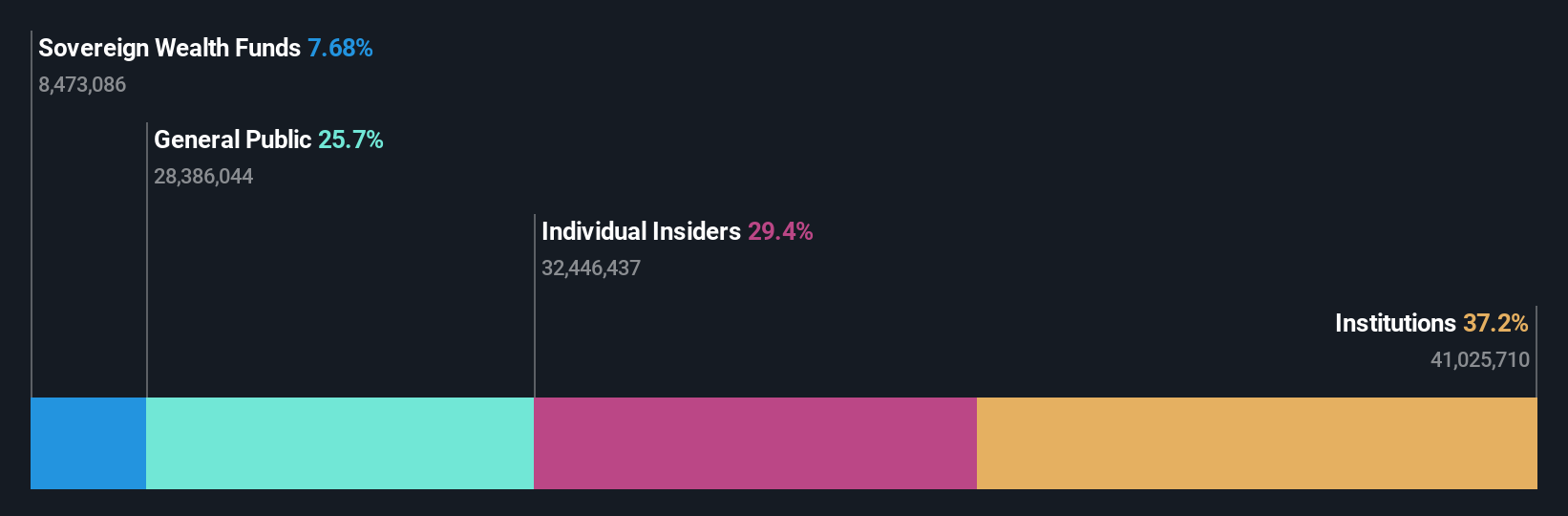

内部人士持股比例:29.0

盈利增长预测:年增长率:18.9

Atea公司的增长前景突出表现在其预测盈利年增长率将达到18.9%,超过挪威市场。尽管 Atea 的交易价格较其估计公允价值有很大折扣,但其 4.91% 的股息率并不能很好地覆盖盈利,这引发了对其可持续发展的担忧。最近的股票回购授权凸显了管理层对公司估值和未来潜力的信心。第三季度财报显示,销售额和净利润同比小幅增长,反映出公司在面临收入挑战的情况下仍保持稳定的运营业绩。

Ataa Educational (SASE:4292)

华尔街简单增长评级:★★★★☆☆

概述:Ataa Educational Company 在沙特阿拉伯经营从幼儿园到中学的私立和国际学校,市值 32.3 亿沙特里亚尔。

业务:该公司的收入主要来自教育部门,占 6.4568 亿沙特里亚尔,培训部门占 3,042 万沙特里亚尔,招聘部门占 255 万沙特里亚尔。

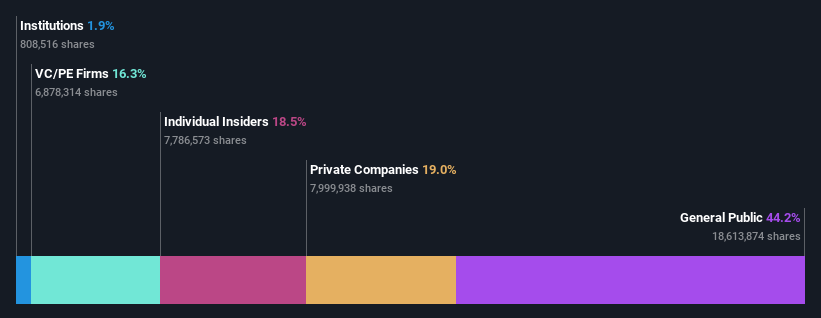

内部人持股:18.5%

盈利增长预测年增长率 21.8%

Ataa Educational 的增长前景得益于每年 21.8% 的收益大幅增长预测,超过了南非市场的平均水平。尽管如此,最近的财报显示,净收入略有下降,从去年同期的 6779 万里亚尔降至 6337 万里亚尔,表明盈利能力面临潜在挑战。预计每年的收入增长率为 4.8%,高于市场平均水平,但对于追求高内部人持股收益的激进增长型投资者来说,仍然是适中的。

广达电脑 (TWSE:2382)

华尔街简单增长评级:★★★★★☆

公司概况:广达电脑是全球笔记本电脑制造商和销售商,市值 1.14 万亿新台币。

业务:该公司电子产品部门的收入为 27.8 亿新台币。

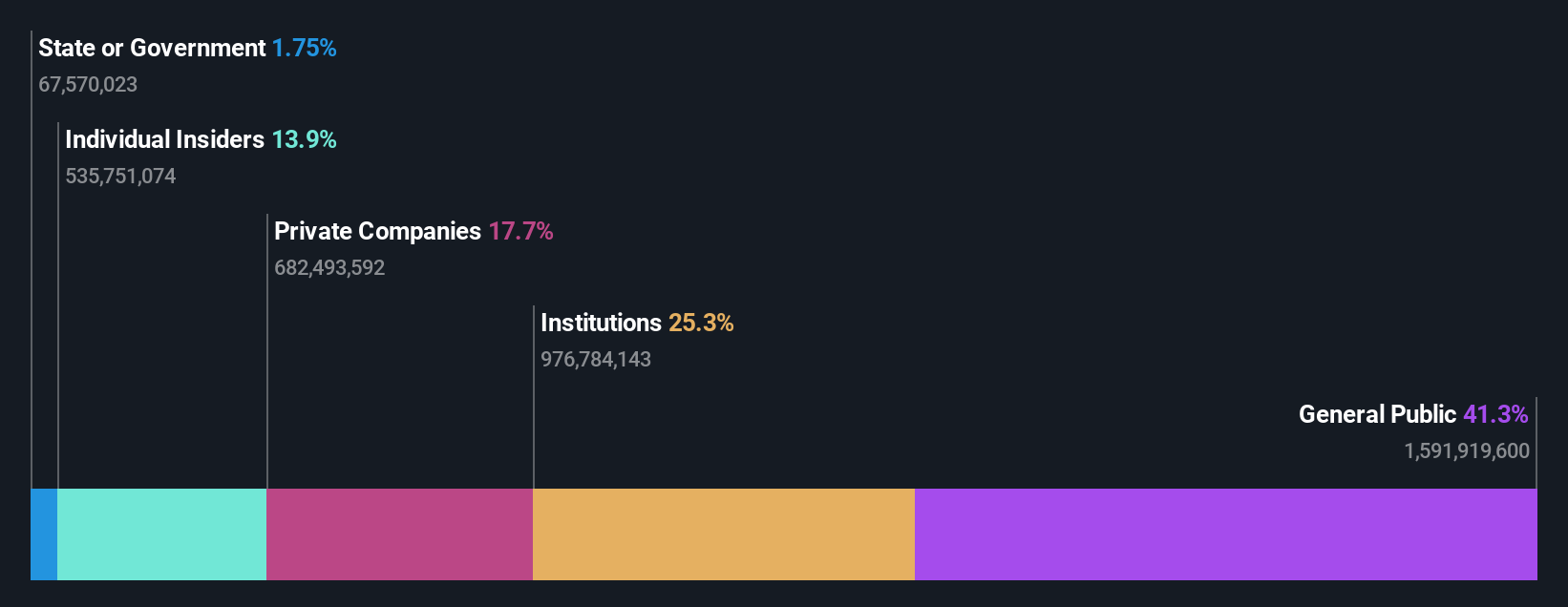

内部人士持股:13.7%

盈利增长预测:年增长率 19.7

广达电脑过去一年的盈利增长了 41%,收入预计年增长率为 36.9%,超过了台湾市场,这凸显了其强劲的增长轨迹。尽管该公司的交易价格较其估计公允价值有较大折让,与同行相比估值较高,但其 3.04% 的股息率并没有得到自由现金流的充分支持。最近的季度财报显示,销售额达到 4,245.5 亿新台币,反映出在高内部持股水平下的强劲业绩势头。

下一步

- 从我们的 "内幕人士持股量高的快速成长型公司"筛选器中查看 1509 家公司。

- 持有这些企业的股份?将您的持股整合到 Simply Wall St 的投资组合中,获取通知和详细的股票报告。

- 使用免费的 Simply Wall St 应用程序,详细了解全球各个股票市场,让投资更智能。

想探索一些替代方案吗?

- 探索尚未获得分析师高度关注的绩优小盘股公司。

- 通过提供可靠收入流的稳健派息公司来分散您的投资组合,以抵御潜在的市场动荡。

- 寻找现金流潜力巨大但交易价格低于其公允价值的公司。

本文由 Simply Wall St 撰写,属一般性文章。我们仅根据历史数据和分析师预测,采用公正的方法提供评论,我们的文章无意作为财务建议。本文不构成买卖任何股票的建议,也不考虑您的目标或财务状况。我们旨在为您提供由基本面数据驱动的长期重点分析。 请注意,我们的分析可能不包括最新的价格敏感公司公告或定性材料。 Simply Wall St 不持有上述任何股票。 分析只考虑内部人士直接持有的股票,不包括通过公司和/或信托实体等其他途径间接持有的股票。 所有引用的预测收入和盈利增长率均为 1-3 年的年化增长率。

Valuation is complex, but we're here to simplify it.

Discover if Ataa Educational might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis对本文有反馈意见?对内容有疑问?请直接与我们联系。 或发送电子邮件至 editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.