There May Be Reason For Hope In Zhejiang Realsun ChemicalLtd's (SZSE:301212) Disappointing Earnings

Shareholders appeared unconcerned with Zhejiang Realsun Chemical Co.,Ltd.'s (SZSE:301212) lackluster earnings report last week. We did some digging, and we believe the earnings are stronger than they seem.

View our latest analysis for Zhejiang Realsun ChemicalLtd

Zooming In On Zhejiang Realsun ChemicalLtd's Earnings

Many investors haven't heard of the accrual ratio from cashflow, but it is actually a useful measure of how well a company's profit is backed up by free cash flow (FCF) during a given period. In plain english, this ratio subtracts FCF from net profit, and divides that number by the company's average operating assets over that period. You could think of the accrual ratio from cashflow as the 'non-FCF profit ratio'.

Therefore, it's actually considered a good thing when a company has a negative accrual ratio, but a bad thing if its accrual ratio is positive. While having an accrual ratio above zero is of little concern, we do think it's worth noting when a company has a relatively high accrual ratio. To quote a 2014 paper by Lewellen and Resutek, "firms with higher accruals tend to be less profitable in the future".

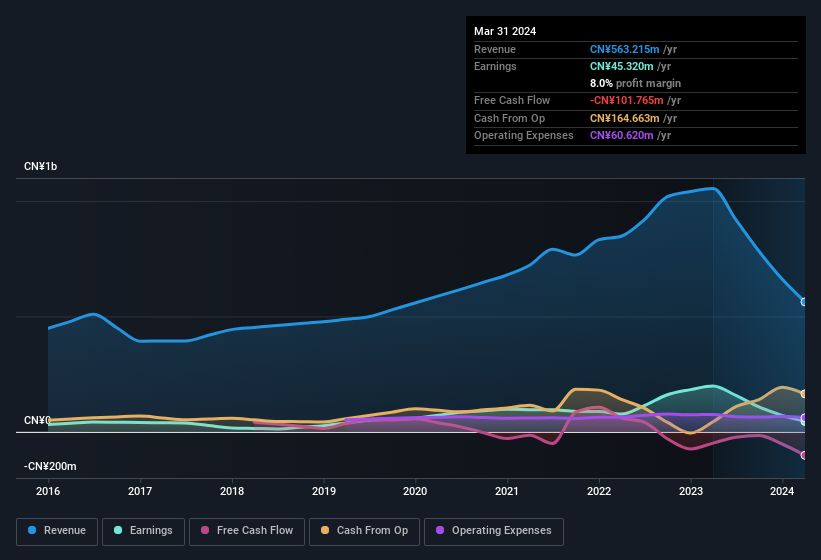

Over the twelve months to March 2024, Zhejiang Realsun ChemicalLtd recorded an accrual ratio of 0.21. We can therefore deduce that its free cash flow fell well short of covering its statutory profit. Over the last year it actually had negative free cash flow of CN¥102m, in contrast to the aforementioned profit of CN¥45.3m. We also note that Zhejiang Realsun ChemicalLtd's free cash flow was actually negative last year as well, so we could understand if shareholders were bothered by its outflow of CN¥102m. Having said that, there is more to the story. We can see that unusual items have impacted its statutory profit, and therefore the accrual ratio.

Note: we always recommend investors check balance sheet strength. Click here to be taken to our balance sheet analysis of Zhejiang Realsun ChemicalLtd.

The Impact Of Unusual Items On Profit

Unfortunately (in the short term) Zhejiang Realsun ChemicalLtd saw its profit reduced by unusual items worth CN¥6.6m. In the case where this was a non-cash charge it would have made it easier to have high cash conversion, so it's surprising that the accrual ratio tells a different story. It's never great to see unusual items costing the company profits, but on the upside, things might improve sooner rather than later. When we analysed the vast majority of listed companies worldwide, we found that significant unusual items are often not repeated. And, after all, that's exactly what the accounting terminology implies. Assuming those unusual expenses don't come up again, we'd therefore expect Zhejiang Realsun ChemicalLtd to produce a higher profit next year, all else being equal.

Our Take On Zhejiang Realsun ChemicalLtd's Profit Performance

In conclusion, Zhejiang Realsun ChemicalLtd's accrual ratio suggests that its statutory earnings are not backed by cash flow, even though unusual items weighed on profit. Given the contrasting considerations, we don't have a strong view as to whether Zhejiang Realsun ChemicalLtd's profits are an apt reflection of its underlying potential for profit. So while earnings quality is important, it's equally important to consider the risks facing Zhejiang Realsun ChemicalLtd at this point in time. Be aware that Zhejiang Realsun ChemicalLtd is showing 4 warning signs in our investment analysis and 1 of those is a bit concerning...

In this article we've looked at a number of factors that can impair the utility of profit numbers, as a guide to a business. But there are plenty of other ways to inform your opinion of a company. Some people consider a high return on equity to be a good sign of a quality business. While it might take a little research on your behalf, you may find this free collection of companies boasting high return on equity, or this list of stocks that insiders are buying to be useful.

Valuation is complex, but we're here to simplify it.

Discover if Zhejiang Realsun ChemicalLtd might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisHave feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About SZSE:301212

Zhejiang Realsun ChemicalLtd

Manufactures pharmaceutical intermediates and other chemical products in China, the United States, Europe, Africa, the Middle East, Southeast Asia, and other regions.

Excellent balance sheet slight.

Market Insights

Community Narratives