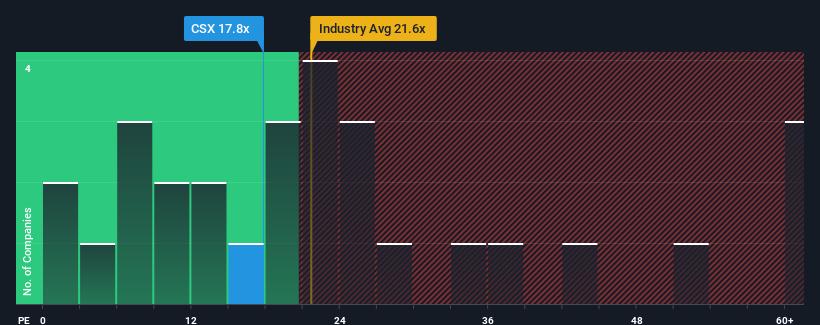

CSX Corporation'ın (NASDAQ:CSX) şu anda 17,8x olan fiyat/kazanç (veya "F/K") oranının, medyan F/K oranının 17x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yollu" göründüğünü söylemek zor değil. Bu durum dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

Son zamanlarda CSX'in ve piyasanın kazanç büyümesini farklılaştıracak pek bir şey olmadı. Görünüşe göre pek çok kişi vasat kazanç performansının devam etmesini bekliyor ve bu da F/K'yı geride tutuyor. Eğer şirketten hoşlanıyorsanız, en azından bu durumun devam etmesini umuyor olmalısınız, böylece pek de gözde değilken bir miktar hisse senedi alabilirsiniz.

CSX için son analizimizi görüntüleyin

Büyüme Metrikleri F/K Hakkında Bize Ne Söylüyor?

CSX'in F/K oranı, yalnızca ılımlı bir büyüme göstermesi ve daha da önemlisi piyasa ile uyumlu bir performans sergilemesi beklenen bir şirket için tipik olacaktır.

Son kazanç yılını gözden geçirecek olursak, şirket bir yıl öncesine göre neredeyse hiç sapma göstermeyen bir sonuç açıkladı. Bununla birlikte, bundan önceki birkaç güçlü yıl, EPS'yi son üç yılda toplamda %62 gibi etkileyici bir oranda artırabildiği anlamına geliyor. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olur.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca yılda %6,0 oranında artması bekleniyor. Pazarın her yıl %13 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir kazanç sonucu için konumlandırılmış durumda.

Bunun ışığında, CSX'in F/K'sının diğer şirketlerin çoğuyla aynı hizada olması ilginçtir. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu seviyedeki kazanç artışının eninde sonunda hisseleri aşağı çekmesi muhtemel olduğundan, bu fiyatları korumak zor olacaktır.

Anahtar Çıkarım

Genel olarak tercihimiz, fiyat/kazanç oranının kullanımını piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

CSX'in tahmini büyümesi piyasanın genelinden daha düşük olduğu için şu anda beklenenden daha yüksek bir F/K ile işlem gördüğünü tespit ettik. Piyasadan daha yavaş bir büyüme ile zayıf bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan şüpheleniriz ve bu da ılımlı F/K'yı düşürür. Bu koşullar iyileşmediği sürece, bu fiyatların makul olduğunu kabul etmek zordur.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak CSX için dikkat etmeniz gereken 1 uyarı işareti de bulduk.

Bu riskler CSX hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi inceleyin.

Valuation is complex, but we're here to simplify it.

Discover if CSX might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.