Groupon, Inc. (NASDAQ:GRPN) Hisseleri %37 Düştükten Sonra Daha Tatsız Sürprizlerle Karşılaşabilir

Groupon, Inc.(NASDAQ:GRPN) hisseleri korkunç bir ay geçirdi ve öncesinde nispeten iyi bir dönemin ardından %37 değer kaybetti. Elbette, uzun vadede birçok kişi, hisse senedinin fiyatı son on iki ayda %143 arttığı için hala hisse sahibi olmak isteyecektir.

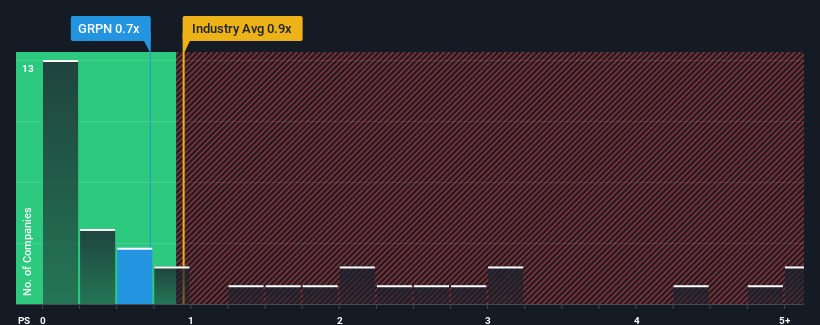

Fiyattaki büyük düşüşe rağmen, Groupon'un 0,7x olan F/K oranına kayıtsız kaldığınız için affedilebilirsiniz, zira Amerika Birleşik Devletleri'ndeki Çok Hatlı Perakende sektörünün medyan fiyat-satış (ya da "F/S") oranı da 0,9x'e yakındır. Bununla birlikte, yatırımcılar farklı bir fırsatı ya da maliyetli bir hatayı göz ardı edebileceğinden, P/S'yi açıklama yapmadan görmezden gelmek akıllıca değildir.

Groupon için son analizimize göz atın

Groupon Nasıl Performans Gösteriyor?

Sektör son zamanlarda gelir artışı yaşarken, Groupon'un geliri geri vitese taktı, bu da harika değil. Belki de piyasa, zayıf gelir performansının iyileşmesini ve F/K'nın düşmesini bekliyordur. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilir.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Groupon hakkındakiücretsiz raporumuza göz atmalısınız.Groupon için Gelir Artışı Bekleniyor mu?

Groupon'unki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörle eşleşmesi gerektiğine dair doğal bir varsayım vardır.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %14 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Sonuç olarak, üç yıl önceki gelirler de genel olarak %64 oranında düşmüştür. Dolayısıyla, ne yazık ki şirketin bu süre zarfında gelirlerini artırma konusunda iyi bir iş çıkarmadığını kabul etmek zorundayız.

Geleceğe baktığımızda, şirketi takip eden iki analistin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yıllık %4,1 oranında artması bekleniyor. Sektörün yıllık %13 büyüme göstermesi öngörüldüğünden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bunun ışığında, Groupon'un F/K'sının diğer şirketlerin çoğunluğuyla aynı hizada olması ilginçtir. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu seviyedeki gelir artışının eninde sonunda hisseleri aşağı çekmesi muhtemel olduğundan, bu fiyatları korumak zor olacaktır.

Son Söz

Groupon'un hisse fiyatındaki düşüşün ardından, F/K oranı sektörün medyan F/K oranına tutunmuş durumda. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Groupon'un gelir artışı tahminlerinin sektör geneline kıyasla nispeten düşük olduğu göz önüne alındığında, mevcut F/K oranıyla işlem görmesi şaşırtıcıdır. Sektöre kıyasla nispeten daha zayıf bir gelir görünümüne sahip şirketler gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve ılımlı F/K oranının düşeceğinden şüpheleniyoruz. Bu da hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Groupon için dikkate almanız gereken 3 uyarı işareti bulduğumuzu da belirtmekte fayda var.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Groupon might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.