AVITA Medical, Inc. şirketinin (NASDAQ:RCEL) Hisseleri %39 Değer Kaybederken Gelirlerine İlişkin Küçük Bir Heyecan

AVITA Medical, Inc.(NASDAQ:RCEL) hissedarları, hisse fiyatının çok zor bir ay geçirdiğini, %39 düştüğünü ve önceki dönemin olumlu performansını geri aldığını görmekten memnun olmayacaklardır. Son on iki ay boyunca elinde tutmuş olan hissedarlar ödüllendirilmek yerine şu anda %34'lük bir hisse fiyatı düşüşünün üzerinde oturuyorlar.

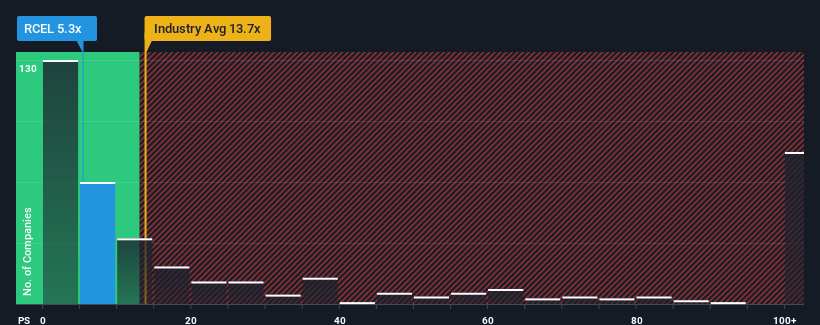

Fiyatı önemli ölçüde düştüğü için AVITA Medical, 5,3x'lik fiyat-satış (veya "P/S") oranıyla şu anda güçlü bir satın alma fırsatı gibi görünebilir; ABD'deki Biyoteknoloji sektöründeki tüm şirketlerin neredeyse yarısının 13,7x'ten daha yüksek P/S oranlarına sahip olduğu ve 69x'ten daha yüksek P/S'nin bile sıra dışı olmadığı düşünüldüğünde. Bununla birlikte, oldukça düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

AVITA Medical için son analizimizi görüntüleyin

AVITA Medical Nasıl Performans Gösteriyor?

AVITA Medical, son zamanlarda gelirini diğer şirketlerin çoğundan daha az artırdığı için daha iyi durumda olabilir. Belki de piyasa, mevcut zayıf gelir artışı eğiliminin devam etmesini bekliyor ve bu da F/K'yı baskı altında tutuyor. Şirketi hala beğeniyorsanız, gelirin daha da kötüye gitmemesini ve gözden düşmüşken bir miktar hisse alabilmeyi umabilirsiniz.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, AVITA Medical hakkındakiücretsiz raporumuza göz atmalısınız.AVITA Medical'in Gelir Artışı Nasıl Seyrediyor?

AVITA Medical'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün çok altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %46 gibi etkileyici bir oranda artırdığını görüyoruz. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, toplam gelirde %180'lik mükemmel bir artış görüldü. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaklardır.

Şimdi geleceğe baktığımızda, şirketi takip eden on analiste göre önümüzdeki üç yıl boyunca gelirin yılda %40 artması bekleniyor. Sektörün yılda %165 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bunun ışığında, AVITA Medical'in F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durum. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Son Söz

AVITA Medical'in F/K'sı son zamanlarda hisse senedi fiyatı kadar zayıf görünüyor. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Beklendiği gibi, AVITA Medical'in analist tahminlerine ilişkin analizimiz, şirketin düşük gelir görünümünün düşük P/S'ye önemli bir katkıda bulunduğunu doğrulamaktadır. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, AVITA Medical için bilmeniz gereken 1 uyarı işareti tespit ettik.

AVITA Medical'in işinin gücünden emin değilseniz, gözden kaçırmış olabileceğiniz diğer bazı şirketler için neden sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Valuation is complex, but we're here to simplify it.

Discover if AVITA Medical might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.