Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşünürken borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi Graphic Packaging Holding Company(NYSE:GPK) de borç kullanmaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Graphic Packaging Holding için son analizimizi görüntüleyin

Graphic Packaging Holding'in Net Borcu Nedir?

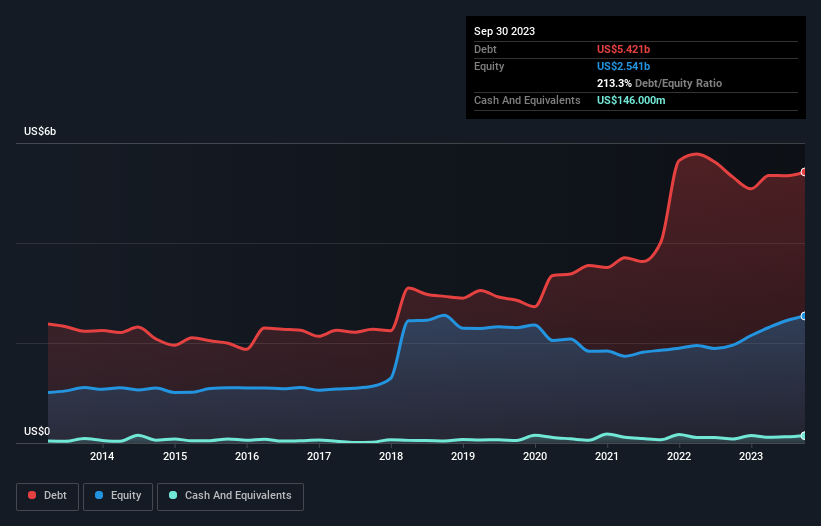

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Graphic Packaging Holding'in Eylül 2023'te 5,42 milyar ABD$ borcu olduğunu göstermektedir; bir önceki yılla yaklaşık aynı. Diğer taraftan, 146,0 milyon ABD$ nakde sahiptir ve bu da yaklaşık 5,28 milyar ABD$ net borca yol açmaktadır.

Graphic Packaging Holding'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Graphic Packaging Holding'in bir yıl içinde vadesi dolacak 2,44 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi dolacak 5,93 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 146,0 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 881,0 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 7,34 milyar ABD$ daha fazladır.

Bu, 7,88 milyar ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Kredi verenlerin bilançoyu desteklemesini talep etmesi halinde, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Grafik Ambalaj Holding'in borç/FAVÖK oranı 2,9'dur ve FVÖK'ü faiz giderini 5,4 kat karşılamaktadır. Bunlar bir araya getirildiğinde, borç seviyelerinin yükselmesini istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşünüyoruz. Daha da önemlisi, Grafik Ambalaj Holding son on iki ayda FVÖK'ünü %39 oranında artırmıştır ve bu büyüme borçla başa çıkmayı kolaylaştıracaktır. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak Graphic Packaging Holding'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda, Graphic Packaging Holding'in serbest nakit akışı FVÖK'ünün %25'ine tekabül etmektedir ki bu oran beklediğimizden daha düşüktür. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Graphic Packaging Holding'in toplam borçlarının seviyesi ve FVÖK'ün serbest nakit akışına dönüşümü bizim gözümüzde kesinlikle ağırlığını hissettirmektedir. Ancak FVÖK büyüme oranı çok farklı bir hikaye anlatmakta ve bir miktar dayanıklılık göstermektedir. Yukarıda bahsedilen tüm açılardan bakıldığında, Grafik Ambalaj Holding'in borçları nedeniyle biraz riskli bir yatırım olduğu görülüyor. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç özkaynak getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz Graphic Packaging Holding için bilmeniz gereken 2 uyarı işareti tespit ettik.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Graphic Packaging Holding might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.