Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, zira bir işletme çöktüğünde genellikle borç söz konusu olur. Ardagh Metal Packaging S.A. 'nın(NYSE:AMBP) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratmaktadır?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Ardagh Metal Packaging için son analizimize göz atın

Ardagh Metal Packaging'in Borcu Ne Kadar?

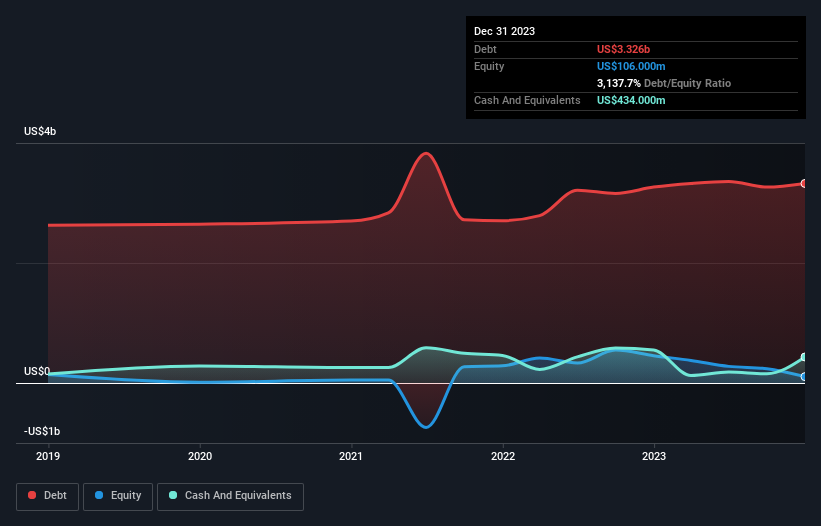

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Ardagh Metal Packaging'in Aralık 2023'te 3,33 milyar ABD doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, aynı zamanda 434,0 milyon ABD$ nakit parası vardı ve bu nedenle net borcu 2,89 milyar ABD$'dır.

Ardagh Metal Packaging'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Ardagh Metal Packaging'in 12 ay içinde ödenmesi gereken 1,52 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 4,04 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 434,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 581,0 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 4,55 milyar ABD$ daha fazladır.

Buradaki eksiklik, 2,09 milyar ABD doları değerindeki şirketin üzerinde, bir çocuğun kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele etmesi gibi ağır bir yük oluşturuyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa Ardagh Metal Packaging bugün alacaklılarına ödeme yapmak zorunda kalsa muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Ardagh Metal Packaging'in 4,9'luk net borç/FAVÖK oranı bizi endişelendirmese de, 1,1 katlık çok düşük faiz karşılama oranının yüksek kaldıraç oranının bir işareti olduğunu düşünüyoruz. Bunun büyük bir kısmı şirketin önemli amortisman ve itfa giderlerinden kaynaklanıyor, bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına geliyor. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilediğinin farkında olmalıdır. Daha da kötüsü, Ardagh Metal Packaging'in FVÖK'ü geçen yıl %33 azaldı. Kazançlar bu şekilde devam ederse, borç yükünü ödemek bizi yağmur altında maraton koşmaya ikna etmekten daha zor olacak. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Ardagh Metal Packaging'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Dolayısıyla geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yıl boyunca Ardagh Metal Packaging çok fazla nakit yaktı. Yatırımcılar şüphesiz bu durumun bir süre sonra tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Görünürde, Ardagh Metal Packaging'in FVÖK büyüme oranı bizi hisse senedi konusunda kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesinde boş bir restorandan daha cazip değildi. Dahası, faiz teminatı da güven telkin etmiyor. Yukarıda bahsettiğimiz her şey göz önünde bulundurulduğunda, Ardagh Metal Packaging'in ağır bir borç yükü taşıdığını söylemek yanlış olmayacaktır. Arı kıyafeti olmadan bal hasadı yaparsanız, sokulma riskiniz vardır, bu yüzden muhtemelen bu hisseden uzak dururuz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Ardagh Metal Packaging 'in yatırım analizimizde 2 uyarı işareti gösterdiğini bilmelisiniz...

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi ulaşabilirler.

Valuation is complex, but we're here to simplify it.

Discover if Ardagh Metal Packaging might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.