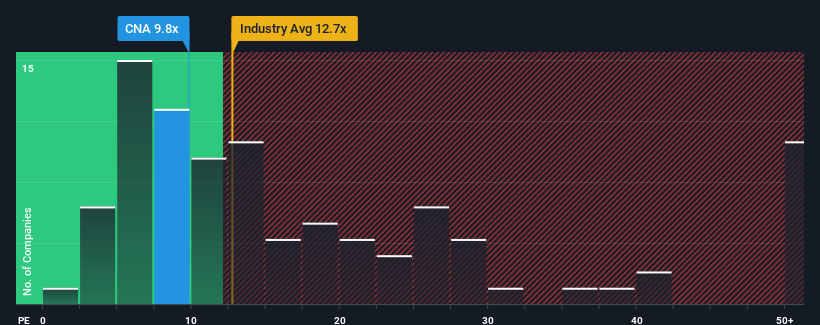

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (ya da "F/K") 18x'in üzerindeyken, CNA Financial Corporation 'ı (NYSE:CNA) 9,8x F/K oranıyla cazip bir yatırım olarak düşünebilirsiniz. Bununla birlikte, F/K'yı sadece görünüş değerine göre almak akıllıca değildir, çünkü neden sınırlı olduğuna dair bir açıklama olabilir.

CNA Financial son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif oldu. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkesinki gibi düşeceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece gözden düşmüşken potansiyel olarak bir miktar hisse senedi alabilirsiniz.

CNA Financial için son analizimize göz atın

Büyüme Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

CNA Financial'ınki gibi F/K oranlarının makul kabul edilmesi için bir şirketin piyasanın altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesine %82'lik olağanüstü bir kazanç sağladı. EPS de, çoğunlukla son 12 aylık büyüme sayesinde, üç yıl öncesine göre toplamda %17 arttı. Bu nedenle, son zamanlarda kazanç artışının şirket için saygıdeğer olduğunu söylemek doğru olacaktır.

Geleceğe yönelik olarak, şirketi takip eden iki analistin tahminlerine göre kazançların önümüzdeki yıl %7,5 oranında artması bekleniyor. Piyasanın %13 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir kazanç sonucu için konumlanmış durumda.

Bu bilgiler ışığında, CNA Financial'ın neden piyasadan daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Son Söz

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

CNA Financial'ın düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Yatırım riskinin her zaman mevcut olan hayaletini göz önünde bulundurmak her zaman gereklidir. CNA Financial ile 2 uyarı işareti belirledik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if CNA Financial might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.