The Honest Company, Inc.(NASDAQ:HNST) hissedarları, hisse fiyatının çok zor bir ay geçirdiğini, %27 düştüğünü ve önceki dönemin olumlu performansını geri aldığını görmekten memnun olmayacaklardır. Büyük resme bakıldığında, bu kötü aydan sonra bile hisse senedi son bir yılda %56 artış gösterdi.

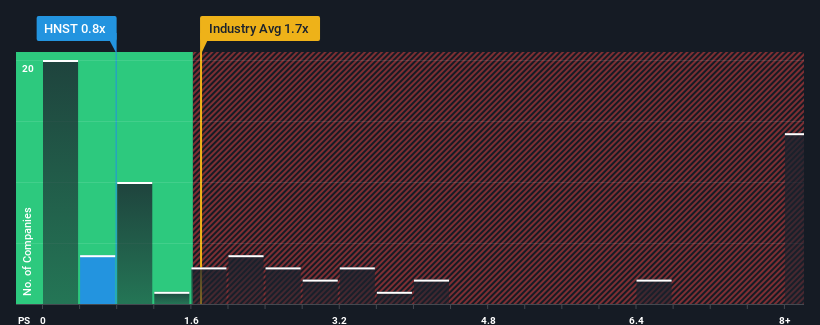

Fiyatındaki bu kadar büyük bir düşüşün ardından Honest Company, 0,8x'lik fiyat-satış (veya "P/S") oranıyla şu anda alım sinyalleri veriyor olabilir; ABD'deki Kişisel Ürünler sektöründeki tüm şirketlerin neredeyse yarısının 1,7x'ten daha yüksek P/S oranlarına sahip olduğu ve 4x'ten daha yüksek P/S oranlarının bile sıra dışı olmadığı düşünüldüğünde. Ancak, F/K oranının düşük olmasının bir nedeni olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Honest Company için son analizimize göz atın

Honest Company'nin Son Dönem Performansı Nasıl Görünüyor?

Honest Company'nin son dönemdeki gelir artışı sektöre paralel bir seyir izliyor. Birçok kişi vasat gelir performansının düşmesini bekliyor olabilir, bu da P/S oranını baskılamış olabilir. Honest Company'de yükselişe geçenler, durumun böyle olmadığını umuyor olacak.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Honest Company hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

Honest Company'ninki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Gelir artışının son yılını gözden geçirecek olursak, şirket %9,8'lik kayda değer bir artış gösterdi. Son dönemdeki sağlam performans, şirketin son üç yılda toplamda %15 oranında gelir artışı sağlayabildiği anlamına geliyor. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda gerçekten iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen altı analistin tahminlerine göre önümüzdeki üç yılda yıllık %4,6'lık bir büyüme bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %5,4'lük büyümeye benzer bir seyir izliyor.

Bunu göz önünde bulundurduğumuzda, Honest Company'nin F/K'sının sektördeki emsallerinin gerisinde kalmasını ilgi çekici buluyoruz. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Honest Company'nin F/K'sına İlişkin Sonuçlar

Honest Company'nin hisselerinin güneye doğru hareket etmesi, F/K'sının şu anda oldukça düşük bir seviyede olduğu anlamına geliyor. Fiyat-satış oranı bir hisse senedini alıp almamanızda belirleyici bir faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

Honest Company'nin şu anda beklenenden daha düşük bir P/S ile işlem gördüğünü gördük, çünkü tahmini büyümesi daha geniş sektörle uyumlu. Bu şekilde orta yollu bir gelir artışı gördüğümüzde, P/S oranı üzerinde baskı yaratan şeyin potansiyel riskler olduğunu varsayıyoruz. En azından fiyat düşüşü riski düşük görünüyor, ancak yatırımcılar gelecekteki gelirin biraz dalgalanma görebileceğini düşünüyor gibi görünüyor.

Her zaman riskler hakkında düşünmelisiniz. Bu noktada, Honest Company için bilmeniz gereken 4 uyarı işareti tespit ettik.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if Honest Company might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.