Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirkette olduğu gibi Green Plains Inc. (NASDAQ:GPRE ) de borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Tür Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalmak ve böylece hissedarları kalıcı olarak sulandırmaktır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Green Plains için son analizimizi görüntüleyin

Green Plains'in Borcu Ne Kadar?

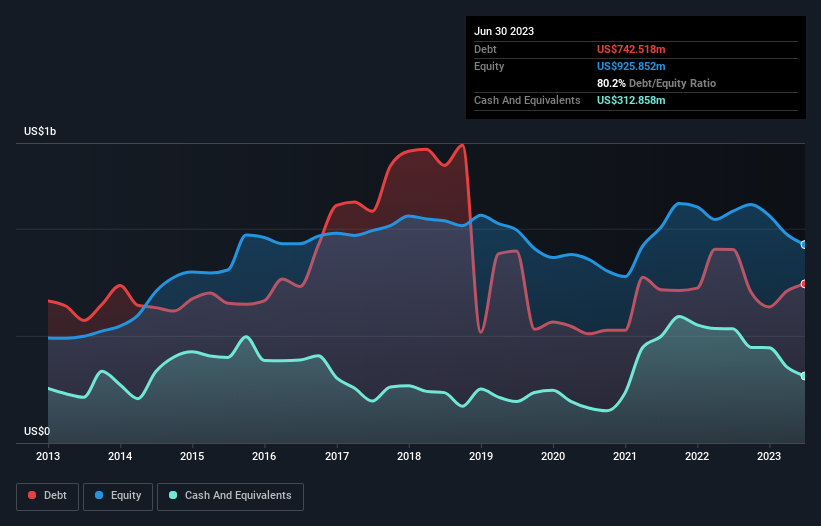

Aşağıda görebileceğiniz gibi, Green Plains'in bir önceki yıl 902,6 milyon ABD$ olan borcu Haziran 2023 itibarıyla 742,5 milyon ABD$'na gerilemiştir. Diğer taraftan, 312,9 milyon ABD$ nakde sahiptir ve bu da yaklaşık 429,7 milyon ABD$ net borca yol açmaktadır.

Green Plains'in Bilançosu Ne Kadar Güçlü?

En son bilançosuna göre Green Plains'in vadesi bir yıl içinde dolacak 513,8 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 583,2 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan 312,9 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 133,6 milyon ABD$ değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 650,5 milyon ABD Doları daha fazladır.

Bu çok fazla gibi görünse de, Green Plains'in piyasa değeri 1,70 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırarak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır. Borç seviyelerini analiz ederken, bilanço başlanması gereken en bariz yerdir. Ancak nihayetinde Green Plains'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

12 aylık dönemde Green Plains 3,6 milyar ABD$ gelir bildirdi, bu da %6,5'lik bir kazanç anlamına geliyor, ancak faiz ve vergi öncesi kazanç bildirmedi. Bu büyüme oranı bizim zevkimize göre biraz yavaş, ancak bir dünya yaratmak için her türden insan gerekir.

Caveat Emptor

Daha da önemlisi, Green Plains geçen yıl faiz ve vergi öncesi kar (FVÖK) zararı etmiştir. Gerçekten de, FVÖK düzeyinde 184 milyon ABD doları gibi çok önemli bir zarar etmiştir. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Açıkçası, zaman içinde iyileştirilebilecek olsa da bilançonun uygunluktan uzak olduğunu düşünüyoruz. Bir başka ihtiyat nedeni de son on iki ayda 125 milyon ABD doları negatif serbest nakit akışı sağlamasıdır. Bu yüzden hisseyi çok riskli bulduğumuzu söylemek yeterli olacaktır. Green Plains gibi daha riskli şirketler için her zaman içeridekilerin alım mı yoksa satım mı yaptığını takip etmeyi severim. Kendiniz öğrenmek istiyorsanız buraya tıklayın .

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

If you're looking to trade Green Plains, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Green Plains might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.