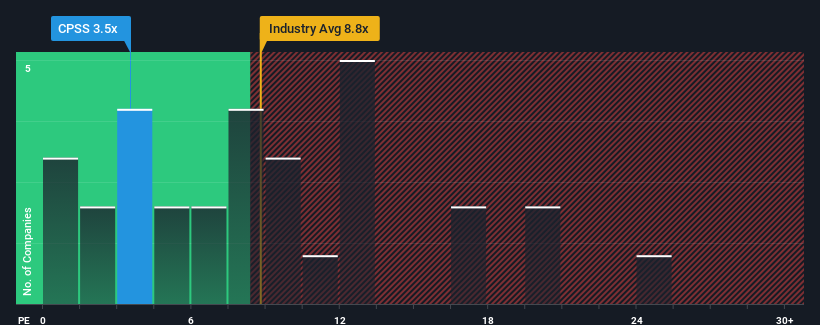

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (ya da "F/K") 17x'in üzerindeyken, Consumer Portfolio Services, Inc.(NASDAQ:CPSS) 3,5x F/K oranıyla oldukça cazip bir yatırım olarak değerlendirilebilir. Bununla birlikte, F/K'yı sadece görünüş değerine göre almak akıllıca değildir, çünkü neden bu kadar sınırlı olduğunun bir açıklaması olabilir.

Örneğin, Tüketici Portföy Hizmetleri'nin finansal performansının son zamanlarda kötü olduğunu ve kazançlarının düştüğünü düşünün. Birçok kişi hayal kırıklığı yaratan kazanç performansının devam etmesini veya hızlanmasını bekliyor olabilir, bu da F/K'yı baskılamış olabilir. Ancak, bu gerçekleşmezse, mevcut hissedarlar hisse fiyatının gelecekteki yönü konusunda iyimser hissediyor olabilir.

Tüketici Portföy Hizmetleri için en son analizimize bakın

Büyüme Düşük F/K ile Uyuşuyor mu?

Tüketici Portföy Hizmetleri gibi F/K oranlarının makul kabul edilebilmesi için bir şirketin piyasanın çok altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki hisse başına kazanç büyümesi, %41'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Yine de, takdire şayan bir şekilde EPS, son 12 ay hariç olmak üzere, üç yıl öncesine göre toplamda %219 artış göstermiştir. Buna göre, her ne kadar koşuyu devam ettirmeyi tercih etmiş olsalar da, hissedarlar muhtemelen orta vadeli kazanç artış oranlarını memnuniyetle karşılayacaklardır.

Bu, önümüzdeki yıl %10 büyümesi beklenen pazarın geri kalanının aksine, şirketin son orta vadeli yıllıklandırılmış büyüme oranlarından önemli ölçüde daha düşük.

Bu bilgiler ışığında, Tüketici Portföy Hizmetleri'nin piyasadan daha düşük bir F/K ile işlem görmesini garip buluyoruz. Görünüşe göre çoğu yatırımcı şirketin son büyüme oranlarını koruyabileceğine ikna olmuş değil.

Tüketici Portföy Hizmetleri'nin F/K'sından Ne Öğrenebiliriz?

Tipik olarak, yatırım kararlarını verirken fiyat/kazanç oranlarını çok fazla okumamak konusunda uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Tüketici Portföy Hizmetlerinin şu anda beklenenden çok daha düşük bir F/K ile işlem gördüğünü tespit ettik, çünkü son üç yıllık büyümesi daha geniş piyasa tahmininden daha yüksek. F/K oranının bu olumlu performansla eşleşmesini engelleyen, kazançlara yönelik gözlemlenmemiş bazı önemli tehditler olabilir. En azından son orta vadeli kazanç trendleri devam ederse fiyat riskleri çok düşük görünüyor, ancak yatırımcılar gelecekteki kazançların çok fazla dalgalanma görebileceğini düşünüyor gibi görünüyor.

Bununla birlikte, Tüketici Portföy Hizmetleri 'nin yatırım analizimizde 4 uyarı işareti gösterdiğini ve bunlardan 1'inin bizi biraz rahatsız ettiğini unutmayın.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Bu nedenle, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirket lerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Consumer Portfolio Services might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.