Texas Roadhouse, Inc.(NASDAQ:TXRH), piyasadaki en büyük şirket değil, ancak son birkaç hafta içinde nispeten büyük bir fiyat artışıyla NASDAQGS kazananlarına liderlik etti. Son hisse fiyat artışları şirketi yıllık zirvesine yaklaştırdı. Analistler tarafından yüksek kapsama sahip orta ölçekli bir hisse senedi olarak, şirketin görünümündeki son değişikliklerin zaten hisse senedinde fiyatlandırıldığını varsayabilirsiniz. Ancak, hisse senedi hala nispeten ucuz bir fiyattan işlem görüyor olabilir mi? Hala bir pazarlık fırsatı olup olmadığını belirlemek için Texas Roadhouse'un değerlemesini ve görünümünü daha ayrıntılı olarak inceleyelim.

Texas Roadhouse için son analizimizi görüntüleyin

Texas Roadhouse Hala Ucuz mu?

Şirketin fiyat/kazanç oranını sektör ortalamasıyla karşılaştırdığımız fiyat katsayısı modelimize göre, hisse senedi şu anda pahalı görünüyor. Bu örnekte, hisse senedinin nakit akışlarını güvenilir bir şekilde tahmin etmek için yeterli bilgi olmadığı için fiyat-kazanç (PE) oranını kullandık. Texas Roadhouse'un 26,98x olan oranının emsal ortalaması olan 19,38x'in üzerinde olduğunu görüyoruz, bu da hisse senedinin Konaklama sektörüne kıyasla daha yüksek bir fiyattan işlem gördüğünü gösteriyor. Ayrıca, Texas Roadhouse'un hisse fiyatı, düşük betasının da gösterdiği gibi, piyasanın geri kalanına kıyasla nispeten istikrarlı görünmektedir. Hisse fiyatının eninde sonunda sektördeki emsallerinin seviyelerine ulaşması gerektiğine inanıyorsanız, düşük beta yakın zamanda bunu hızlı bir şekilde yapmasının olası olmadığını ve bir kez ulaştığında cazip bir alım aralığına geri düşmesinin zor olabileceğini gösterebilir.

Texas Roadhouse ne tür bir büyüme sağlayacak?

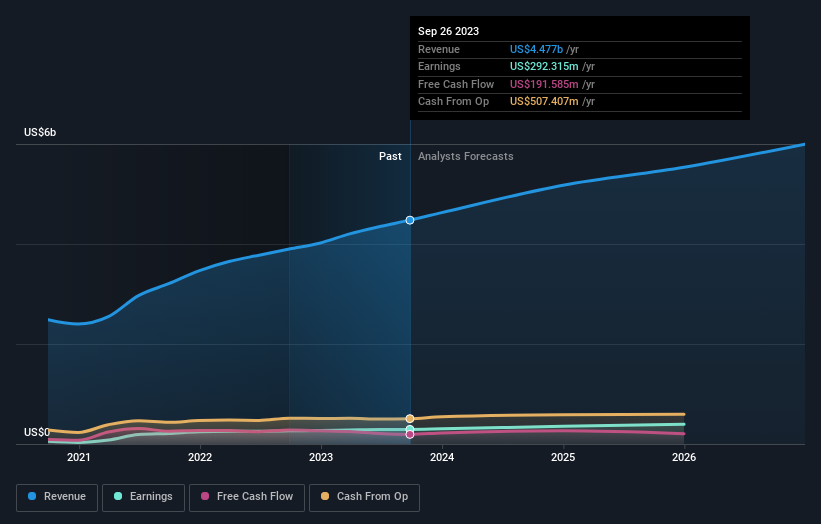

Bir hisse senedi satın almayı düşündüğünüzde, özellikle de portföyünüzde büyüme arayan bir yatırımcıysanız, gelecekteki görünüm önemli bir husustur. Her ne kadar değer yatırımcıları en önemli olanın fiyata göre içsel değer olduğunu iddia etse de, daha cazip bir yatırım tezi ucuz fiyata yüksek büyüme potansiyeli olacaktır. Önümüzdeki birkaç yıl içinde kârının %31 oranında artması beklenen Texas Roadhouse için gelecek parlak görünüyor. Görünüşe göre hisse senedi için daha yüksek nakit akışı söz konusu ve bu da daha yüksek bir hisse değerlemesini beslemeli.

Bu Sizin İçin Ne Anlama Geliyor?

Hissedar mısınız? Görünüşe göre piyasa TXRH'nin olumlu görünümünü iyi bir şekilde fiyatlandırdı ve hisseler sektör fiyat katlarının üzerinde işlem görüyor. Ancak, bu başka bir soruyu gündeme getiriyor - şimdi satmak için doğru zaman mı? TXRH'nin mevcut fiyatının altında işlem görmesi gerektiğine inanıyorsanız, yüksek satış yapmak ve fiyatı endüstri PE oranına doğru düştüğünde tekrar satın almak karlı olabilir. Ancak bu kararı vermeden önce, temellerinin değişip değişmediğine bir göz atın.

Potansiyel bir yatırımcı mısınız? Bir süredir TXRH'yi takip ediyorsanız, şimdi hisse senedine girmek için en iyi zaman olmayabilir. Fiyat, sektördeki emsallerini aşmış durumda, bu da yanlış fiyatlandırmadan daha fazla yükseliş olmayacağı anlamına geliyor. Bununla birlikte, iyimser beklenti TXRH için cesaret vericidir, bu da bir sonraki fiyat düşüşünden yararlanmak için diğer faktörlere daha derinlemesine dalmaya değer olduğu anlamına gelir.

Unutmayın, bir hisse senedini analiz etmek söz konusu olduğunda, içerdiği risklere dikkat etmek gerekir. Örneğin - Texas Roadhouse'un farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var.

Texas Roadhouse ile artık ilgilenmiyorsanız, yüksek büyüme potansiyeline sahip 50 'den fazla diğer hisse senedi listemizi görmek için ücretsiz platformumuzu kullanabilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Texas Roadhouse might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.