Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, Carrols Restaurant Group, Inc. (NASDAQ:TAST ) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Carrols Restaurant Group için son analizimizi görüntüleyin

Carrols Restaurant Group'un Borcu Ne Kadar?

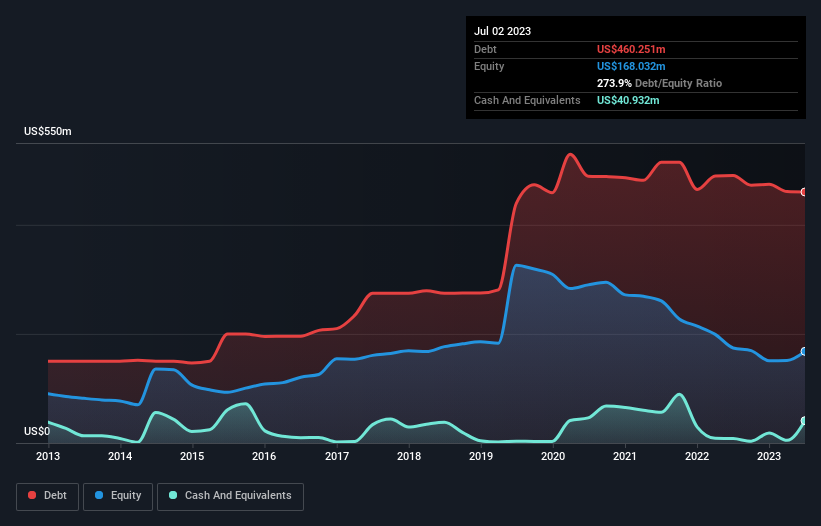

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Carrols Restaurant Group'un Temmuz 2023 sonunda 460,3 milyon ABD Doları borcu olduğunu ve bir yıl içinde 490,3 milyon ABD Dolarından azaldığını göstermektedir. Ancak, bunu dengeleyen 40,9 milyon ABD Doları nakit var ve bu da yaklaşık 419,3 milyon ABD Doları net borca yol açıyor.

Carrols Restaurant Group'un Yükümlülüklerine Bir Bakış

Son bilanço verilerine göre Carrols Restaurant Group'un bir yıl içinde vadesi gelecek 180,9 milyon ABD Doları tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 1,26 milyar ABD Doları tutarında yükümlülüğü bulunmaktadır. Öte yandan, 40,9 milyon ABD Doları nakit ve bir yıl içinde vadesi gelecek 23,3 milyon ABD Doları değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 1,37 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık, 321,6 milyon ABD doları değerindeki şirketin üzerine, ölümlülerin üzerinde yükselen bir dev gibi gölge düşürmektedir. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa, Carrols Restaurant Group bugün alacaklılarına ödeme yapmak zorunda kalsaydı muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Carrols Restaurant Group'un 3,9'luk net borç/FAVÖK oranı bizi endişelendirmezken, 1,0 katlık çok düşük faiz karşılama oranının yüksek kaldıraç oranına işaret ettiğini düşünüyoruz. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. Carrols Restaurant Group için kurtarıcı bir faktör, geçen yılki FVÖK zararını son on iki ayda 33 milyon ABD$'lık bir kazanca dönüştürmüş olmasıdır. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak Carrols Restaurant Group'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu muhasebe kârıyla değil, yalnızca nakit parayla ödeyebilir. Bu nedenle, faiz ve vergi öncesi kârın (FVÖK) ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Hissedarlar için ne mutlu ki, Carrols Restaurant Group geçen yıl FVÖK'ten daha fazla serbest nakit akışı üretti. Bu tür güçlü bir nakit dönüşümü bizi bir Daft Punk konserinde ritim düştüğünde kalabalığın heyecanlandığı kadar heyecanlandırıyor.

Bizim Görüşümüz

Görünüşe bakılırsa, Carrols Restaurant Group'un faiz teminatı bizi hisse senedi konusunda kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesinde boş bir restorandan daha cazip değildi. Ancak iyi tarafından bakacak olursak, FVÖK'ün serbest nakit akışına dönüşmesi iyi bir işaret ve bizi daha iyimser kılıyor. Büyük resme baktığımızda, Carrols Restaurant Group'un borç kullanımının şirket için riskler yarattığı açıkça görülüyor. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, borç nedeniyle kalıcı sermaye kaybı riski artmaktadır. Şirketin bilançosuyla ilgili çekincelerimiz ışığında, içeridekilerin son zamanlarda hisse satıp satmadığını kontrol etmek mantıklı görünüyor.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyacı olmayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Carrols Restaurant Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.