Marriott International, Inc. şirketinin (NASDAQ:MAR) Yatırımcılar Arasındaki Popülerliği Aşırı Fiyatlandırmanın Tehdidi Altında

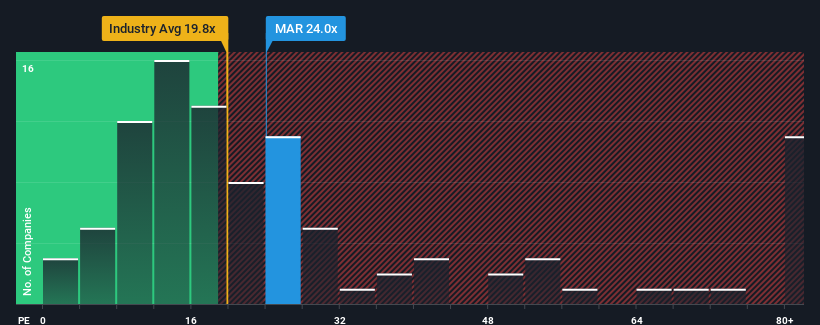

Marriott International, Inc. şirketinin (NASDAQ:MAR) 24x fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda bir satış gibi görünebilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Son zamanlarda Marriott International'ın kazançları, piyasanın kazançlarının tersine dönmesine rağmen yükseldiği için memnun edici oldu. Görünüşe göre pek çok kişi şirketin piyasadaki olumsuzluklara meydan okumaya devam etmesini bekliyor ve bu da yatırımcıların hisse senedi için ödeme yapma isteğini artırıyor. Gerçekten de öyle olmasını umuyorsunuz, aksi takdirde ortada hiçbir neden yokken oldukça yüksek bir fiyat ödemiş olursunuz.

Marriott International için en son analizimize göz atın

Büyüme Ölçütleri Yüksek F/K Hakkında Bize Ne Söylüyor?

Marriott International'ınki gibi F/K oranlarının makul kabul edilmesi için bir şirketin piyasadan daha iyi performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %44'lük müthiş bir artış kaydetti. Son dönemdeki güçlü performans, son üç yılda EPS'yi toplamda %1,735 oranında artırabildiği anlamına geliyor. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olur.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca yılda %9,2 oranında artması bekleniyor. Piyasanın yıllık %12 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir kazanç sonucu için konumlanmış durumda.

Bu bilgiler ışığında, Marriott International'ın piyasadan daha yüksek bir F/K ile işlem görmesini endişe verici buluyoruz. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden çok daha fazla yükselişte ve hisse senetlerini herhangi bir fiyattan bırakmaya istekli değiller. F/K'nın büyüme görünümüne daha uygun seviyelere düşmesi halinde bu hissedarların kendilerini gelecekte hayal kırıklığına uğramaya hazırlama ihtimali yüksek.

Anahtar Çıkarım

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Marriott International'ın analist tahminlerini incelediğimizde, düşük kazanç görünümünün yüksek F/K oranını tahmin ettiğimiz kadar etkilemediğini gördük. Şu anda yüksek F/K'dan giderek daha fazla rahatsızlık duyuyoruz çünkü gelecekte elde edileceği tahmin edilen kazançların bu olumlu havayı uzun süre desteklemesi mümkün değil. Bu durum hissedarların yatırımlarını önemli ölçüde riske atmakta ve potansiyel yatırımcıları aşırı prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Peki ya diğer riskler? Her şirkette vardır ve Marriott International için bilmeniz gereken 2 uyarı işareti tespit ettik.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Marriott International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.