David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Churchill Downs Incorporated(NASDAQ:CHDN) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Churchill Downs için en son analizimize göz atın

Churchill Downs'un Net Borcu Nedir?

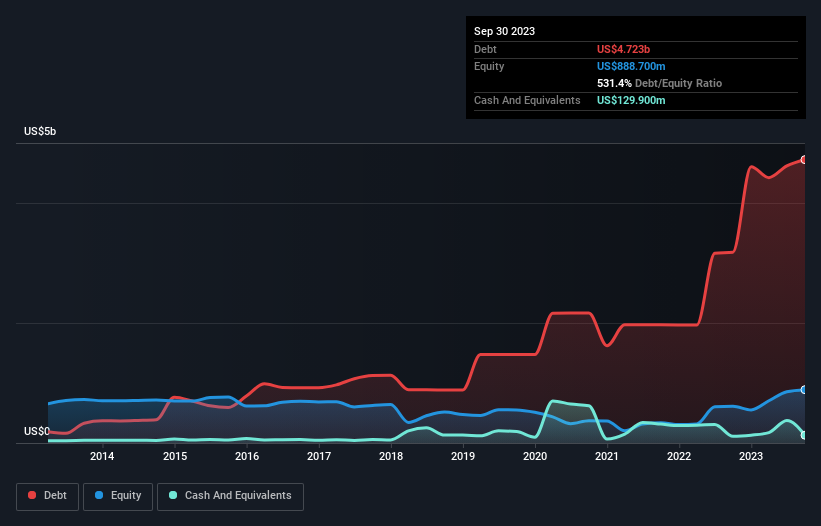

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle Churchill Downs'un bir yıl içinde 3,18 milyar ABD doları artışla 4,72 milyar ABD doları borcu olduğunu göstermektedir. Ancak, bunu dengeleyen 129,9 milyon ABD doları nakit var ve bu da yaklaşık 4,59 milyar ABD doları net borca yol açıyor.

Churchill Downs'un Yükümlülüklerine Bir Bakış

En son bilanço verileri Churchill Downs'un bir yıl içinde ödenmesi gereken 669,9 milyon ABD$ tutarında yükümlülüğü ve bu süreden sonra ödenmesi gereken 5,19 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 129,9 milyon ABD doları nakit ve 108,1 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 5,62 milyar ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Churchill Downs 9,48 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Faiz karşılama oranının 2,2 kat gibi zayıf ve net borcun FAVÖK'e oranının 6,5 gibi rahatsız edici derecede yüksek olması Churchill Downs'a olan güvenimizi bir-iki yumruk gibi sarsmıştır. Bu da şirketin ağır bir borç yüküne sahip olduğunu düşündüğümüz anlamına geliyor. İyi haber ise Churchill Downs'ın son on iki ayda FVÖK'ünü %54 oranında artırmış olmasıdır. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratır ve şirketi borcunu yönetmek için daha güçlü bir konuma getirir. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak nihayetinde Churchill Downs'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda, Churchill Downs'un serbest nakit akışının FVÖK'ünün %25'i kadar olduğunu görüyoruz ki bu beklediğimizden daha zayıf bir oran. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Churchill Downs'un ne FAVÖK'üne göre borcunu idare edebilme kabiliyeti ne de faiz teminatı bize daha fazla borç alabileceği konusunda güven vermedi. Ancak FVÖK büyüme oranı çok farklı bir hikaye anlatıyor ve bir miktar esneklik gösteriyor. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Churchill Downs'un borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, bundan sonra arttığını görmek istemeyiz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Churchill Downs 'un yatırım analizimizde 2 uyarı işareti gösterdiğini ve bunlardan 1'inin önemli olduğunu unutmayın...

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Churchill Downs might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.