David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Dollar General Corporation(NYSE:DG) da borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Dollar General için en son analizimize göz atın

Dollar General Ne Kadar Borç Taşıyor?

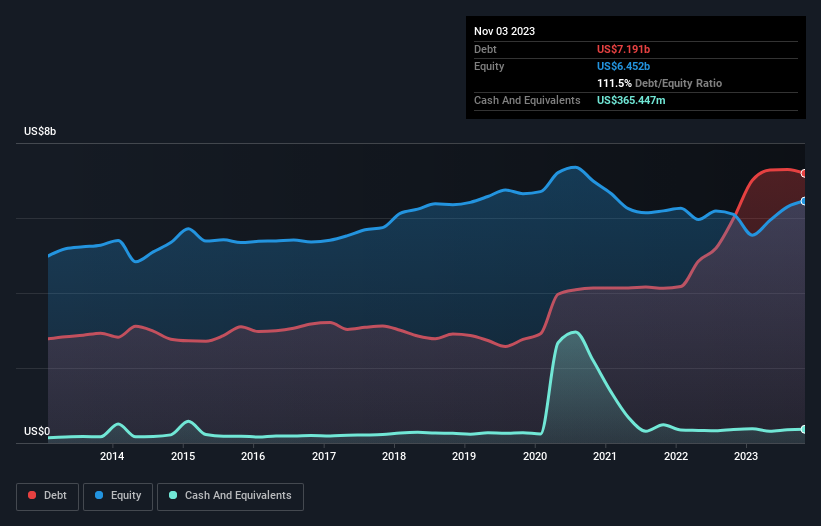

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Dollar General'in Kasım 2023 itibariyle bir yıl içinde 5,99 milyar ABD dolarından 7,19 milyar ABD dolarına yükselmiş borcu olduğunu göstermektedir. Bununla birlikte, 365,4 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 6,83 milyar ABD dolarıydı.

Dollar General'ın Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Dollar General'in bir yıl içinde vadesi dolacak 6,79 milyar ABD$ ve daha sonra vadesi dolacak 17,4 milyar ABD$ yükümlülüğü olduğunu göstermektedir. Bu yükümlülüklere karşılık 365,4 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 197,6 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 23,6 milyar ABD$ daha fazladır.

Bu açık, 29,6 milyar ABD$'lık çok önemli piyasa değerine kıyasla oldukça büyüktür, bu nedenle hissedarların Dollar General'ın borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Borç verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Dollar General, 1,9'luk borç/FAVÖK oranıyla borcu ustaca ama sorumlu bir şekilde kullanıyor. Faiz karşılama oranının cazibesi de (faiz giderinin 8,6 katı FAVÖK) bu izlenimi kesinlikle ortadan kaldırmıyor. Ne yazık ki Dollar General'ın FVÖK'ü son dört çeyrekte %13 düşüş gösterdi. Kazançlar bu oranda düşmeye devam ederse, borcu idare etmek 5 yaşın altındaki üç çocuğu lüks bir restorana götürmekten daha zor olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Dollar General'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Dollar General'ın serbest nakit akışı, FVÖK'ünün %28'ine tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu hiç de iyi değil.

Bizim Görüşümüz

Görünürde, Dollar General'ın toplam yükümlülüklerinin seviyesi bizi hisse senedi konusunda kararsız bıraktı ve FVÖK büyüme oranı yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak iyi tarafından bakacak olursak, faiz karşılığının yüksek olması iyi bir işaret ve bizi daha iyimser kılıyor. Yukarıdaki tüm faktörleri bir arada değerlendirdiğimizde, Dollar General'in borcunun onu biraz riskli hale getirdiği görülüyor. Bu mutlaka kötü bir şey değil, ancak genellikle daha az kaldıraçla daha rahat hissederiz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Dollar General ile ilgili 2 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Dollar General might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.