Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Equifax Inc.(NYSE:EFX) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Equifax için en son analizimize bakın

Equifax'ın Borcu Ne Kadar?

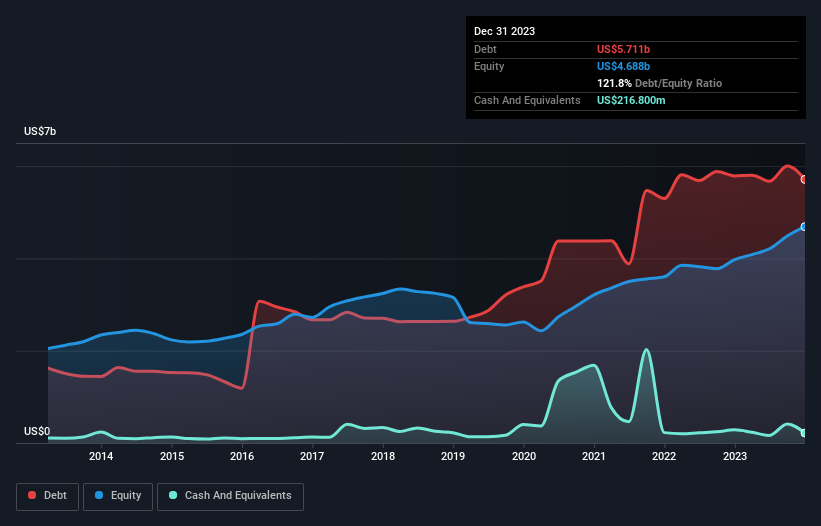

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Equifax'ın Aralık 2023'te 5,71 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, bunu dengeleyen 216,8 milyon ABD Doları nakit var ve bu da yaklaşık 5,49 milyar ABD Doları net borca yol açıyor.

Equifax'ın Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Equifax'ın 12 ay içinde vadesi gelen 2,02 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede vadesi gelen 5,57 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 216,8 milyon ABD Doları nakit ve 949,1 milyon ABD Doları 12 ay içinde ödenmesi gereken alacakları vardı. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 6,43 milyar ABD$ daha fazladır.

Equifax'ın 32,6 milyar ABD doları gibi devasa bir piyasa değerine sahip olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Equifax'ın borcu FAVÖK'ünün 3,5 katıdır ve FAVÖK'ü faiz giderini 4,0 katından fazla karşılamaktadır. Bu durum, borç seviyelerinin önemli olmasına rağmen, sorunlu olarak nitelendirmekten kaçınacağımızı göstermektedir. Yatırımcılar için bir başka endişe kaynağı da Equifax'ın FVÖK'ünün geçen yıl %11 düşmüş olması olabilir. Eğer işler böyle gitmeye devam ederse borç yükünü idare etmek zıp zıp üzerinde sıcak kahve dağıtmak gibi olacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Equifax'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Equifax'ın serbest nakit akışı, FVÖK'ünün %47'sine tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu hiç de iyi değil.

Bizim Görüşümüz

Equifax'ın hem FVÖK büyüme oranı hem de net borcunun FVÖK'e oranı cesaret kırıcıdır. En azından toplam borçların seviyesi bize iyimser olmamız için bir neden veriyor. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Equifax'ın borç kullanımıyla bazı riskler aldığı görülüyor. Bu borç getirileri artırabilse de, şirketin şu anda yeterli kaldıraca sahip olduğunu düşünüyoruz. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Equifax ile ilgili 1 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Equifax might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.