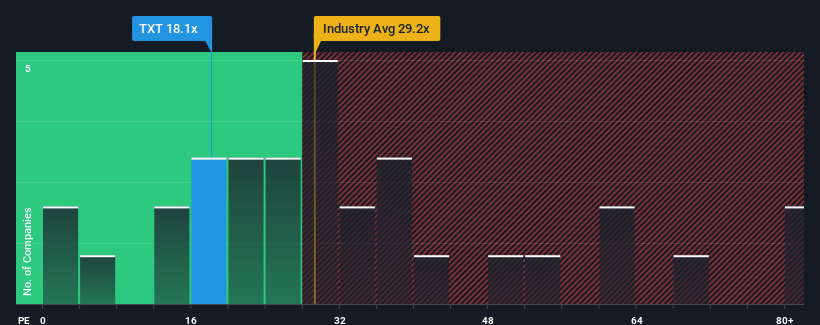

Amerika Birleşik Devletleri'nde medyan fiyat/kazanç (ya da "F/K") oranı 16x'e yakınken, Textron Inc. şirketinin (NYSE:TXT) 18,1x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

Textron son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif oldu. Bir olasılık, yatırımcıların şirketin kazançlarının ileriye dönük olarak daha az dirençli olacağını düşünmeleri nedeniyle F/K'nın ılımlı olmasıdır. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü hakkında iyimser hissetmek için nedenleri vardır.

Textron için son analizimize bakın

Büyüme Ölçütleri F/K Hakkında Bize Ne Söylüyor?

Textron'unki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı yakından takip ettiği zamandır.

Geçmişe bakıldığında, geçen yıl şirketin kâr hanesine %13'lük iyi bir kazanç sağlamıştır. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, EPS'de %248'lik mükemmel bir genel artış görüldü. Buna göre, hissedarlar muhtemelen bu orta vadeli kazanç artışı oranlarını memnuniyetle karşılayacaklardır.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl içinde yıllık %15'lik bir büyüme kaydedilmesi bekleniyor. Bu arada, pazarın geri kalanının yılda yalnızca %10 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bu bilgiler ışığında, Textron'un piyasaya oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Anahtar Çıkarım

Genel olarak tercihimiz, fiyat/kazanç oranının kullanımını piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Textron'un analist tahminlerini incelememiz, üstün kazanç görünümünün F/K'sına tahmin ettiğimiz kadar katkıda bulunmadığını ortaya koydu. F/K oranının olumlu görünümle eşleşmesini engelleyen kazançlara yönelik bazı gözlemlenmemiş tehditler olabilir. En azından fiyat düşüşü riski düşük görünüyor, ancak yatırımcılar gelecekteki kazançların bir miktar dalgalanma görebileceğini düşünüyor gibi görünüyor.

Şirketin bilançosu, risk analizi için bir diğer önemli alandır. Altı basit kontrol ile Textron içinücretsiz bil anço analizimiz aracılığıyla ana risklerin çoğunu değerlendirebilirsiniz.

Bu riskler Textron hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Textron might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.