O gestor de fundos externos apoiado por Charlie Munger, da Berkshire Hathaway, Li Lu, não esconde isso quando diz: "O maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". É natural que se considere o balanço de uma empresa quando se examina o seu grau de risco, uma vez que a dívida está frequentemente envolvida quando uma empresa entra em colapso. Podemos ver que a Baidu, Inc.(NASDAQ:BIDU) utiliza efetivamente a dívida na sua atividade. Mas a questão mais importante é: quanto risco é que essa dívida está a criar?

Porque é que a dívida acarreta riscos?

A dívida e outros passivos tornam-se arriscados para uma empresa quando esta não pode cumprir facilmente essas obrigações, quer com fluxo de caixa livre, quer através da angariação de capital a um preço atrativo. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de reembolso da dívida, os accionistas podem ficar sem nada. No entanto, um cenário mais comum (mas ainda assim doloroso) é a empresa ter de obter novos capitais próprios a um preço baixo, diluindo assim permanentemente os accionistas. Naturalmente, o lado positivo da dívida é o facto de representar frequentemente capital barato, especialmente quando substitui a diluição numa empresa pela capacidade de reinvestir a taxas de retorno elevadas. Quando examinamos os níveis de endividamento, começamos por considerar os níveis de tesouraria e de endividamento, em conjunto.

Veja a nossa análise mais recente do Baidu

Qual é a dívida do Baidu?

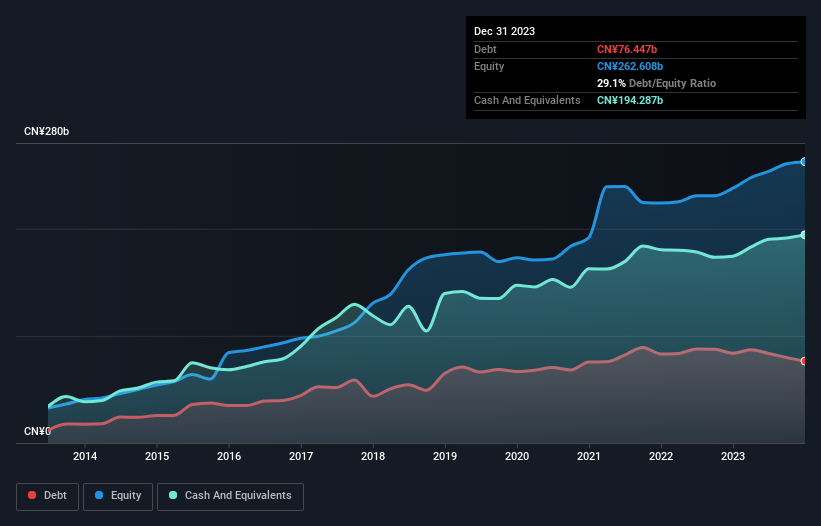

Como você pode ver abaixo, o Baidu tinha CN¥ 76.4 bilhões de dívidas em dezembro de 2023, abaixo dos CN¥ 83.7 bilhões do ano anterior. Mas, por outro lado, também tem CN¥ 194,3 bilhões em dinheiro, levando a uma posição de caixa líquido de CN¥ 117,8 bilhões.

Quão saudável é o balanço patrimonial do Baidu?

Os dados mais recentes do balanço mostram que o Baidu tinha passivos de CN¥76,5 mil milhões com vencimento no prazo de um ano e passivos de CN¥67,7 mil milhões com vencimento posterior. Por outro lado, tinha dinheiro em caixa no valor de CN¥194.3b e CN¥18.0b de contas a receber a vencer dentro de um ano. Assim, a empresa dispõe de mais 68,2 mil milhões de ienes de activos líquidos do que de passivos totais.

Este excesso de liquidez sugere que a Baidu está a adotar uma abordagem cuidadosa em relação à dívida. Dado que possui uma liquidez de curto prazo facilmente adequada, não pensamos que venha a ter quaisquer problemas com os seus credores. Em suma, o Baidu possui liquidez líquida, pelo que é justo dizer que não tem uma dívida pesada!

Além disso, temos o prazer de informar que a Baidu aumentou o seu EBIT em 37%, reduzindo assim o espetro de futuros reembolsos de dívidas. O balanço é claramente a área a focar quando se analisa a dívida. Mas são os ganhos futuros, acima de tudo, que irão determinar a capacidade da Baidu para manter um balanço saudável no futuro. Por isso, se quiser ver o que pensam os profissionais, talvez ache interessante este relatório gratuito sobre as previsões de lucros dos analistas.

Por último, embora o fisco possa adorar os lucros contabilísticos, os credores só aceitam dinheiro vivo. Embora o Baidu tenha dinheiro líquido no seu balanço, vale a pena analisar a sua capacidade de converter os lucros antes de juros e impostos (EBIT) em fluxo de caixa livre, para nos ajudar a compreender a rapidez com que está a construir (ou a corroer) esse saldo de caixa. Nos últimos três anos, o Baidu produziu efetivamente mais fluxo de caixa livre do que EBIT. Não há nada melhor do que a entrada de dinheiro quando se trata de ficar nas boas graças dos seus credores.

Resumindo

Embora sejamos solidários com os investidores que consideram a dívida preocupante, não se deve esquecer que o Baidu tem uma liquidez líquida de CN¥117,8b, bem como mais activos líquidos do que passivos. A cereja no topo do bolo foi o facto de ter convertido 108% desse EBIT em fluxo de caixa livre, o que resultou em CN¥25b. Quando se trata da dívida da Baidu, estamos suficientemente relaxados para que a nossa mente se volte para o jacuzzi. Acima da maioria das outras métricas, pensamos que é importante acompanhar a rapidez com que os lucros por ação estão a crescer, se é que estão. Se também chegou a essa conclusão, está com sorte, porque hoje pode ver gratuitamente este gráfico interativo do histórico dos lucros por ação do Baidu.

Claro que, se é o tipo de investidor que prefere comprar acções sem o peso da dívida, então não hesite em descobrir a nossa lista exclusiva de acções de crescimento de dinheiro líquido, hoje.

Valuation is complex, but we're here to simplify it.

Discover if Baidu might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.