Por que os ganhos instáveis do Warrior Met Coal (NYSE: HCC) são apenas o começo de seus problemas

Um anúncio de ganhos sem brilho da Warrior Met Coal, Inc.(NYSE:HCC) na semana passada não afundou o preço das acções. Pensamos que os investidores estão preocupados com algumas fraquezas subjacentes aos ganhos.

Veja nossa análise mais recente para Warrior Met Coal

Um olhar mais atento sobre os ganhos da Warrior Met Coal

Como os nerds das finanças já saberiam, o índice de acumulação do fluxo de caixa é uma medida chave para avaliar o quão bem o fluxo de caixa livre (FCF) de uma empresa corresponde ao seu lucro. O rácio de acumulação subtrai o FCF do lucro de um determinado período e divide o resultado pelos activos operacionais médios da empresa durante esse período. Pode pensar-se no rácio de acréscimo do fluxo de caixa como o "rácio de lucro não-FCF".

Por conseguinte, é considerado positivo quando uma empresa tem um rácio de acumulação negativo, mas negativo se o seu rácio de acumulação for positivo. Embora um rácio de acréscimos acima de zero seja pouco preocupante, pensamos que vale a pena ter em atenção quando uma empresa tem um rácio de acréscimos relativamente elevado. Nomeadamente, existem algumas provas académicas que sugerem que um rácio de acumulação elevado é um mau sinal para os lucros a curto prazo, de um modo geral.

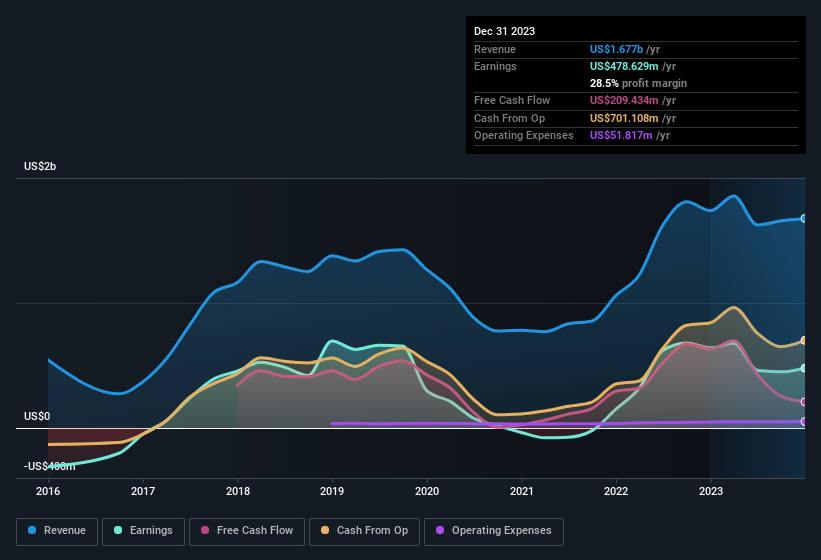

A Warrior Met Coal tem um rácio de acumulação de 0,25 para o ano até dezembro de 2023. Podemos, portanto, deduzir que o seu fluxo de caixa livre ficou muito aquém da cobertura do seu lucro estatutário. De facto, nos últimos doze meses reportou um fluxo de caixa livre de US$209m, que é significativamente menor do que o seu lucro de US$478,6m. O fluxo de caixa livre da Warrior Met Coal diminuiu durante o ano passado, mas poderá recuperar no próximo ano, uma vez que o fluxo de caixa livre é frequentemente mais volátil do que os lucros contabilísticos.

Isto pode fazer com que se pergunte o que os analistas estão a prever em termos de rentabilidade futura. Felizmente, pode clicar aqui para ver um gráfico interativo que representa a rentabilidade futura, com base nas suas estimativas.

Nossa opinião sobre o desempenho de lucro da Warrior Met Coal

O rácio de acumulação da Warrior Met Coal nos últimos doze meses significa que a conversão de caixa está abaixo do ideal, o que é negativo quando se trata de nossa visão de seus ganhos. Por conseguinte, parece-nos possível que o verdadeiro poder de lucro subjacente da Warrior Met Coal seja efetivamente inferior ao seu lucro estatutário. Infelizmente, o seu EPS diminuiu nos últimos doze meses. No final do dia, é essencial considerar mais do que apenas os factores acima referidos, se quisermos compreender bem a empresa. Por isso, se quiser fazer uma análise mais aprofundada da empresa, é fundamental estar informado sobre os riscos envolvidos. Na Simply Wall St, encontrámos 2 sinais de alerta para a Warrior Met Coal e pensamos que merecem a sua atenção.

Hoje, ampliamos um único ponto de dados para entender melhor a natureza do lucro da Warrior Met Coal. Mas há sempre mais para descobrir se for capaz de concentrar a sua mente em minúcias. Por exemplo, muitas pessoas consideram uma elevada rendibilidade do capital próprio como uma indicação de uma economia empresarial favorável, enquanto outras gostam de "seguir o dinheiro" e procurar as acções que os informadores estão a comprar. Embora possa ser necessária alguma pesquisa, esta coleção gratuita de empresas com elevada rendibilidade do capital próprio ou esta lista de acções que os iniciados estão a comprar pode ser-lhe útil.

Valuation is complex, but we're here to simplify it.

Discover if Warrior Met Coal might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.