- United States

- /

- Oil and Gas

- /

- NYSE:EQT

We Think That There Are More Issues For EQT (NYSE:EQT) Than Just Sluggish Earnings

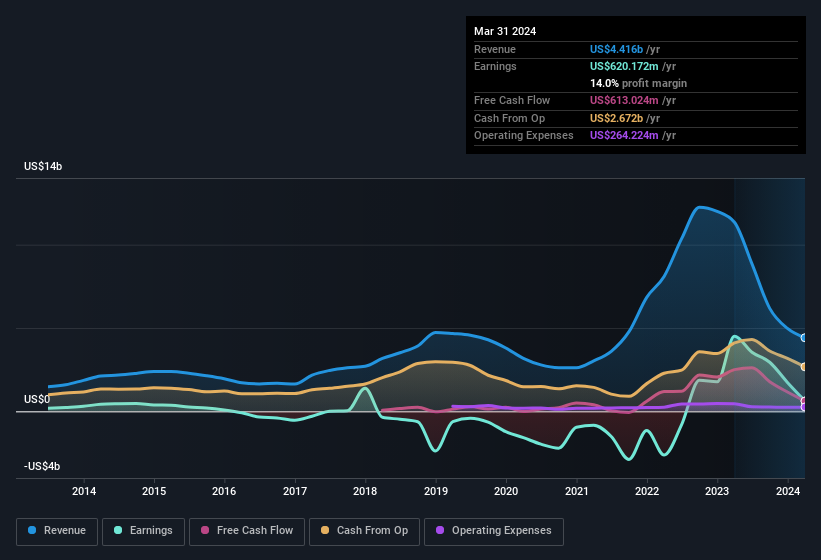

The market shrugged off EQT Corporation's (NYSE:EQT) weak earnings report last week. We did some analysis and found some positive factors that investors might be paying attention to rather than profit.

See our latest analysis for EQT

In order to understand the potential for per share returns, it is essential to consider how much a company is diluting shareholders. As it happens, EQT issued 22% more new shares over the last year. Therefore, each share now receives a smaller portion of profit. To celebrate net income while ignoring dilution is like rejoicing because you have a single slice of a larger pizza, but ignoring the fact that the pizza is now cut into many more slices. You can see a chart of EQT's EPS by clicking here.

How Is Dilution Impacting EQT's Earnings Per Share (EPS)?

Three years ago, EQT lost money. Even looking at the last year, profit was still down 86%. Sadly, earnings per share fell further, down a full 87% in that time. Therefore, the dilution is having a noteworthy influence on shareholder returns.

In the long term, if EQT's earnings per share can increase, then the share price should too. But on the other hand, we'd be far less excited to learn profit (but not EPS) was improving. For the ordinary retail shareholder, EPS is a great measure to check your hypothetical "share" of the company's profit.

That might leave you wondering what analysts are forecasting in terms of future profitability. Luckily, you can click here to see an interactive graph depicting future profitability, based on their estimates.

How Do Unusual Items Influence Profit?

Alongside that dilution, it's also important to note that EQT's profit suffered from unusual items, which reduced profit by US$197m in the last twelve months. It's never great to see unusual items costing the company profits, but on the upside, things might improve sooner rather than later. We looked at thousands of listed companies and found that unusual items are very often one-off in nature. And, after all, that's exactly what the accounting terminology implies. If EQT doesn't see those unusual expenses repeat, then all else being equal we'd expect its profit to increase over the coming year.

Our Take On EQT's Profit Performance

To sum it all up, EQT took a hit from unusual items which pushed its profit down; without that, it would have made more money. But on the other hand, the company issued more shares, so without buying more shares each shareholder will end up with a smaller part of the profit. Having considered these factors, we don't think EQT's statutory profits give an overly harsh view of the business. So if you'd like to dive deeper into this stock, it's crucial to consider any risks it's facing. You'd be interested to know, that we found 4 warning signs for EQT and you'll want to know about them.

Our examination of EQT has focussed on certain factors that can make its earnings look better than they are. But there are plenty of other ways to inform your opinion of a company. For example, many people consider a high return on equity as an indication of favorable business economics, while others like to 'follow the money' and search out stocks that insiders are buying. So you may wish to see this free collection of companies boasting high return on equity, or this list of stocks that insiders are buying.

Valuation is complex, but we're here to simplify it.

Discover if EQT might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisHave feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About NYSE:EQT

EQT

Engages in the production, gathering, and transmission of natural gas.

Reasonable growth potential with mediocre balance sheet.

Similar Companies

Market Insights

Community Narratives